来源: 油市小蓝莓

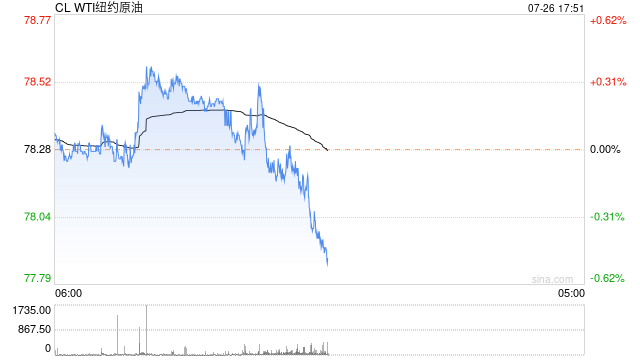

核心观点:震荡 宏观数据持续表现不佳的背景下,市场整体风险偏好继续回吐。原油自本周以来持续下挫,布油一度跌下80美元。基本面方面,本周EIA数据再次显原油、成品油均显去库态势,强基本面现实仍在,基本面仍然健康的背景下,短期的拉锯态势依旧明显。

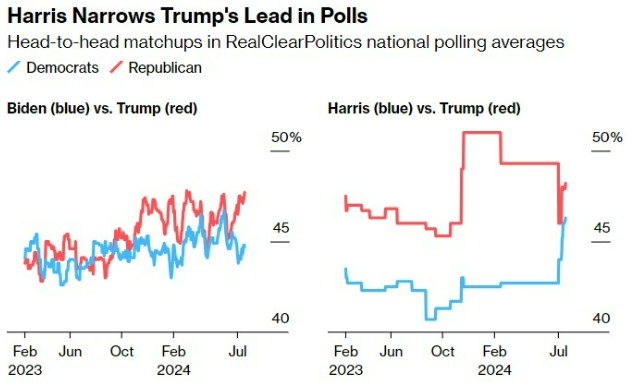

近期行情来看,主要的变量还是宏观情绪不佳带来的风险偏好回吐,自上周五以来Brent下挫约3美元/桶,相关的大类资产均纷纷表现不佳,如黄金、铜等纷纷大跌,美股中纳指和标普纷纷创下数年来单日最大跌幅,国内股市同样表现不佳,数据层面显示,近期标普全球制造业PMI录得49.5,为2023年12月以来的新低,较弱的市场信心的支撑下,油价也持续下挫。

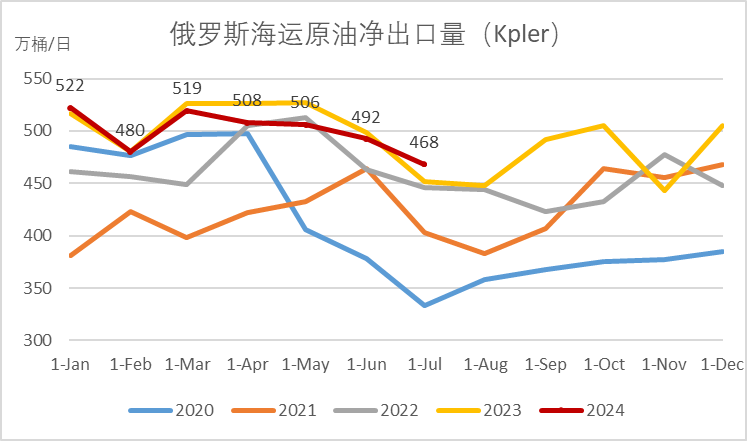

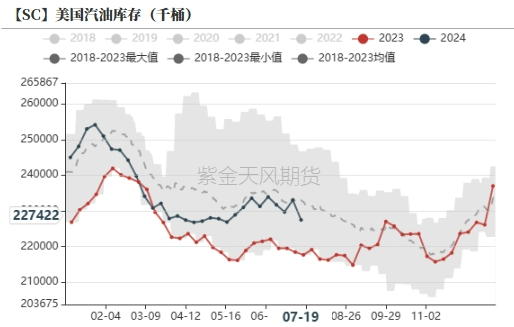

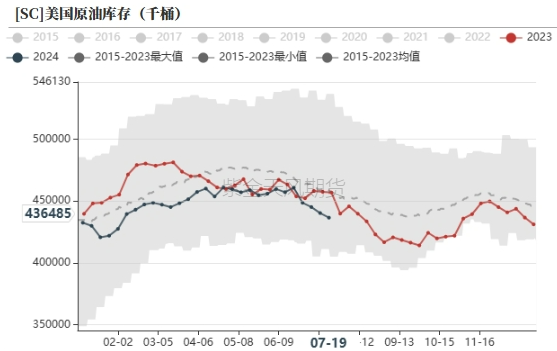

但是当下基本面来看依然处于旺季的背景,全球库存来看依旧处于去化周期内,美国商业原油库存、库欣原油库存继续去库,成品油方面去库依旧。消息面层面,伊拉克、哈萨克斯坦、俄罗斯等国出台了回补减产措施计划表,不考虑真实的兑现情况,至少口头表态依旧维持减产意愿;另外俄罗斯方面声称将从8月1日起禁止汽油出口,主要还是为了保供国内,对于9月份后会不会进一步出台限制措施,将取决于当时的基本面。整体来看,考虑到8月份汽油旺季已过,还有俄罗斯汽油出口占比偏低,仅占全球3%作用,阶段性影响可能有限。

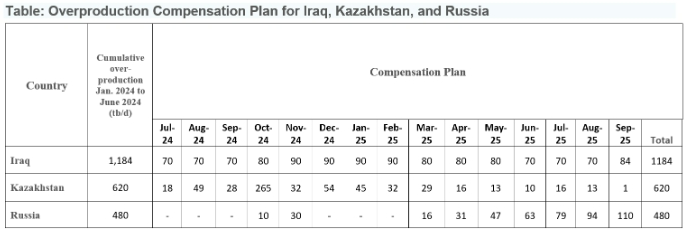

欧佩克产量:中性 OPEC国家三季度继续维持减产,伊拉克、哈萨克斯坦、俄罗斯公布补偿减产计划表,产量的回补的放量可能最早于四季度开始体现。

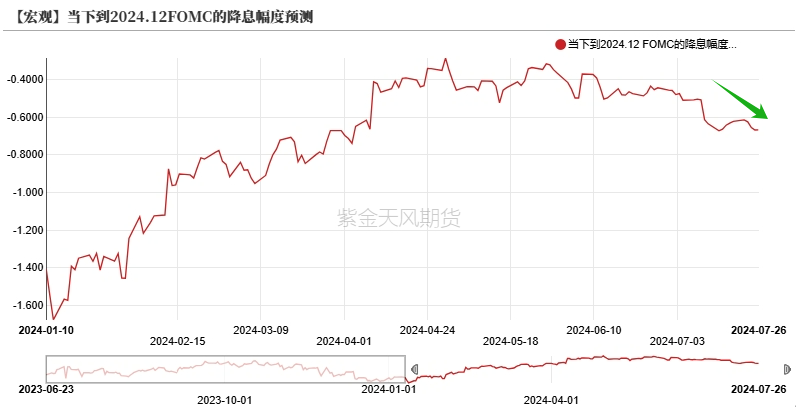

宏观:偏空 美国劳动力市场存疲软倾向,首次申请失业救济金人数继续高于预期,年内降息基准依旧为两次。

SPR:中性 美国计划9-12月额外增加每月150万桶的回购。

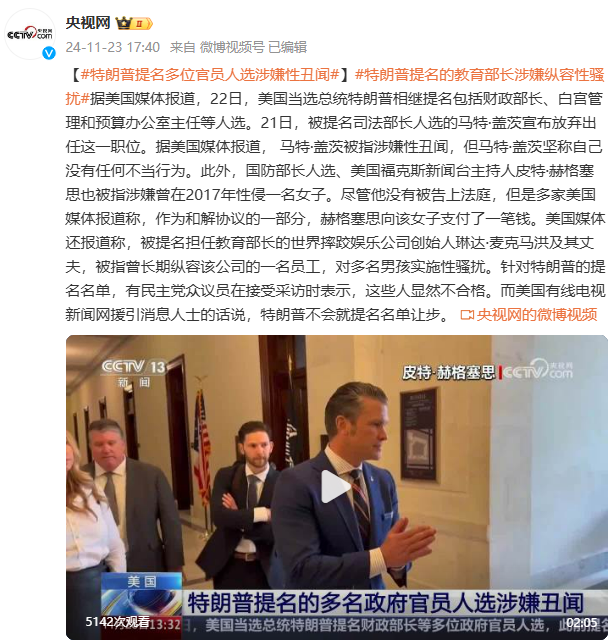

地缘:中性 特朗普胜选概率提升以后,泽连斯基不断释放俄乌停战信号。

下游需求:中性 北海现货贴水强势有所转弱,原油仍处去库通道内,美国汽柴油库存依旧维持去库。

页岩油:中性 上周产量抬升至1330万桶日,钻机数持稳为477台,依旧维持偏低水平,中长期对产量的提振作用有限。

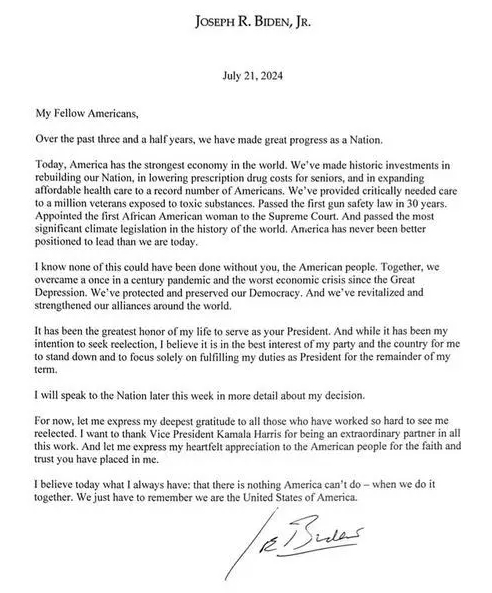

哈里斯接棒拜登

7月22日,拜登宣布退选,并且公开支持副总统哈里斯,民主党内部各方对哈里斯均有较大支持,近期Morning Consult的民调显示,哈里斯(45%)支持率落后川普两个百分点(47%)。这比拜登退出竞选前面临的6个百分点的差距有所改善。

而就哈里斯的能源政策而言,市场普遍评估其反对传统能源的力度较拜登更为强势。主要也是考虑到前期哈里斯忽悠禁止水利压裂举措,并在其救人加州总检察长期间对部分石油企业采取诉讼措施。

宏观氛围持续不佳

近期原油市场持续下挫的一个主要原因在于资金的避险情绪的集中体现,相关的大类资产表现来看,美股方面近期连续下挫,接连创下数年内最大单日跌幅,铜和黄金同样表现不佳,背后或体现出隐含的流动性风险,受此影响,年内降息幅度得到进一步提振。

数据方面,欧元区7月制造业PMI初值录得45.6,综合PMI初值录得50.1,均为数月以来的低位;7月标普全球制造业PMI初值录得49.5,为2023年12月以来新低。整体来看,市场对于主要经济体的担忧凸显,风险偏好持续回落。

现实依旧偏强

部分国家公布补偿减产计划表

7月24日,OPEC秘书处公布了6月初OPEC会议协定的补偿减产计划,其中就补偿减产量级而言,伊拉克为118.4万桶日、哈萨克斯坦为62万桶日,俄罗斯联邦为48万桶日,根据计划表显示伊拉克、哈萨克斯坦将从7月份就开始执行其补偿减产举措。

伊拉克的超产主要来源于其政府尚未完全控制的库尔德斯坦区域,其减产的有效性被市场有所质疑;俄罗斯方面出口持续在下移,除去补偿减产措施外,俄罗斯的油轮被应该制裁也是原因之一,另外考虑到限产等因素影响,俄副总理近期公布将从8月1日起恢复汽油出口禁令。

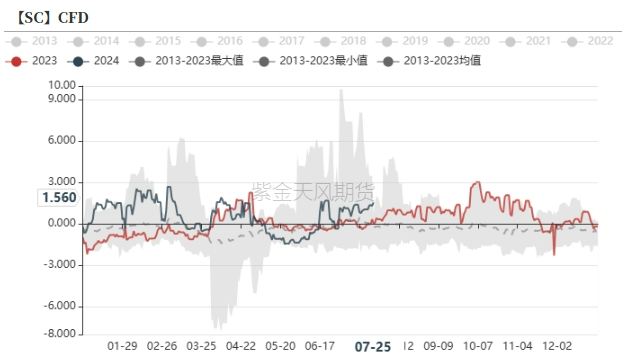

北海现货贴水依旧维持高位

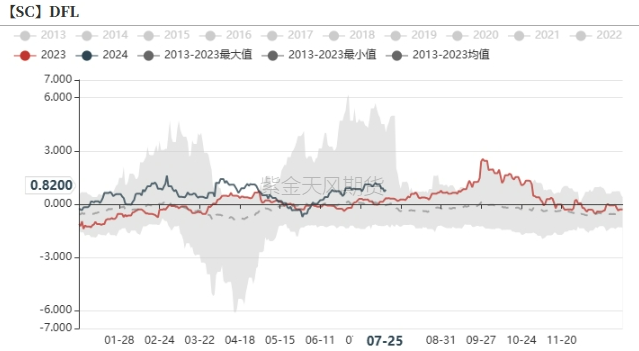

旺季的背景下,北海的采购维持活跃,升贴水维持高位,截至25日,CFD和DFL纷纷收至1.56美元/桶、0.82美元/桶。

去库依然持续,但开工有所放缓

美国基本面方面依然较为乐观,数据方面,美国商业原油库存继续去库,周度去库374万桶,其中库欣去库171万桶。成品油方面延续去库趋势,美国汽油去库去库557万桶,馏分油去库275万桶。

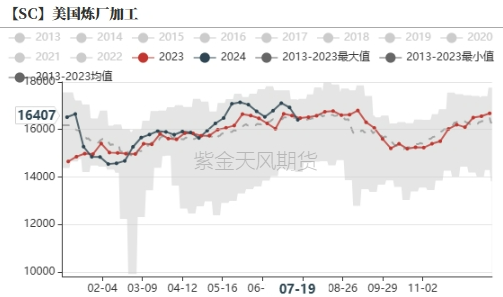

但是炼厂开工方面持续在走弱,美国炼厂方面开工持续走低,最新炼厂开工率收低至91.6%左右。

价差&持仓

各区域月差继续强势表现

截至7月25日,WTI近次月价差收于1.1美元/桶,1-6价差为3.6美元/桶;Brent近次月为0.89美元/桶,1-6价差收于3.1美元/桶;SC近次月价差收于-2.0元/桶。

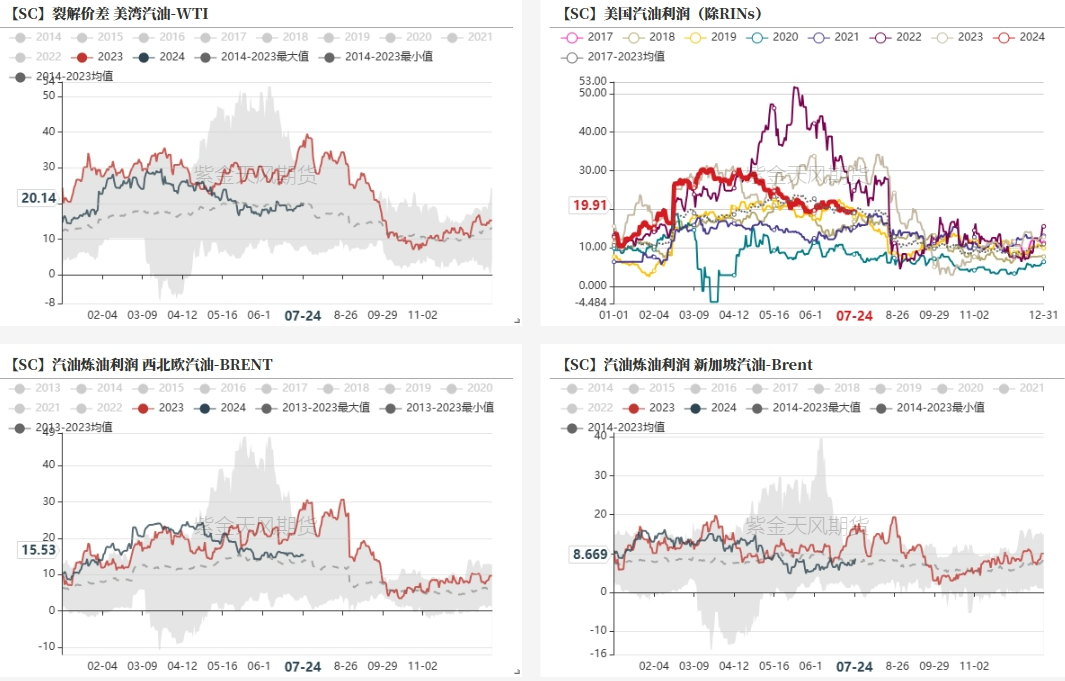

汽油裂差继续持稳

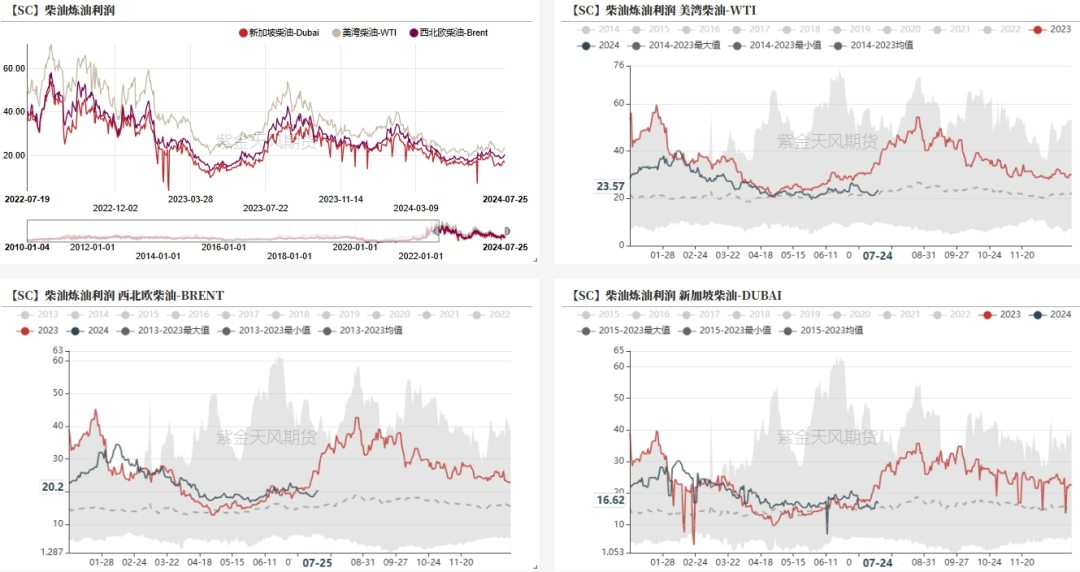

柴油裂差继续持稳

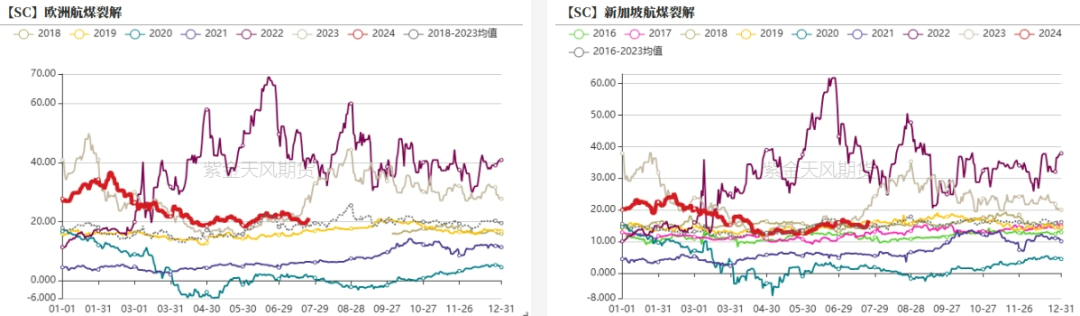

航煤裂差小幅反弹

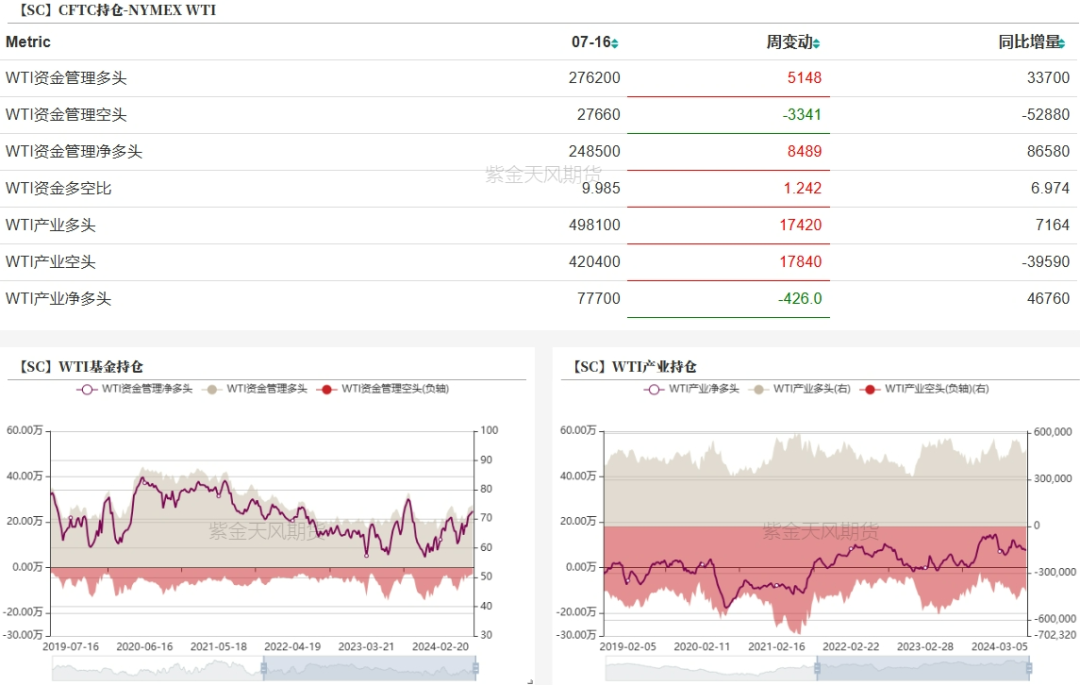

WTI基金净多增加

7月16日当周,WTI资金多头增加5148手,空头减少3341手,净多增加8489手。

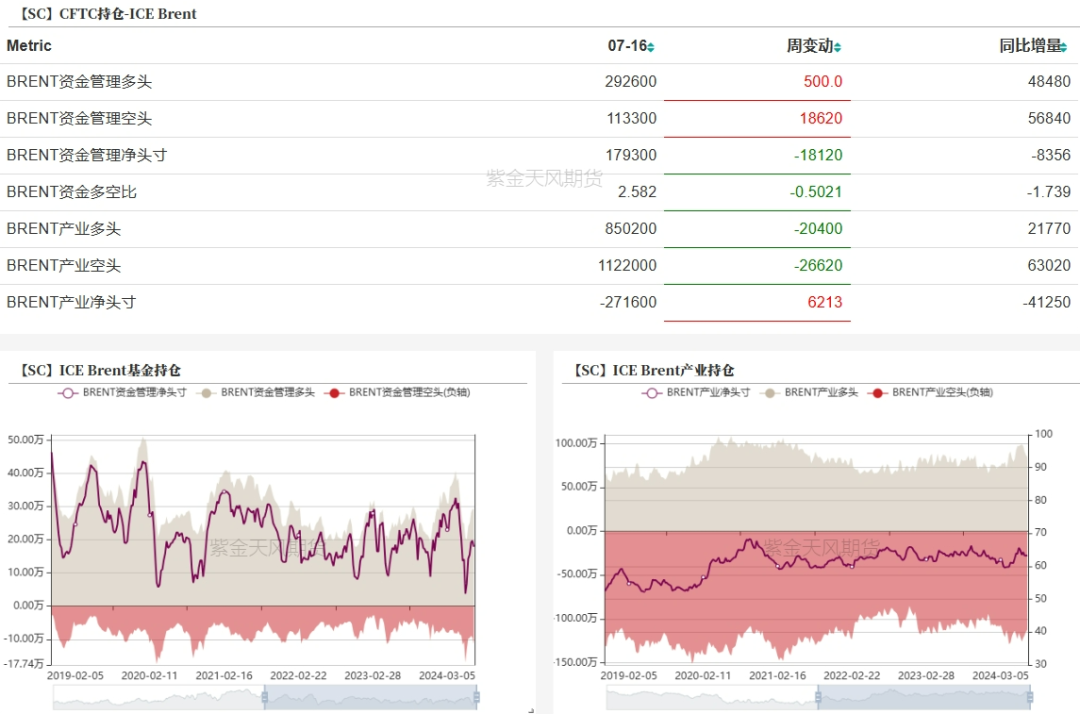

Brent基金净多减少

7月16日当周,Brent资金多头增加500手,空头增加18620手,净多减少18120手。

王谦

从业资格证号:F03123709

交易咨询证号:Z0019934

研究联系方式:[email protected]

发表评论