登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

中国基金报记者 赵新亮 赵岗

本报调查发布后,百亿元要约收购宣布终止。

8月23日,ST新潮(维权)宣布,股东汇能海投发起要约收购,拟收购公司46%股份,涉及资金近百亿元。

8月28日晚间,中国基金报刊发报道——《独家调查:百亿要约收购局中局》,发现已有多名股东与汇能海投同期买入,并与后者有千丝万缕的联系。

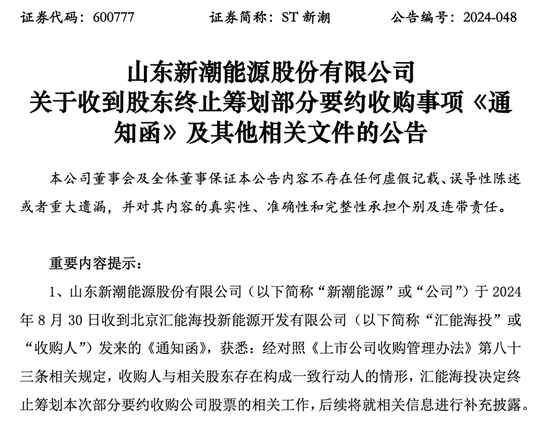

8月30日晚,ST新潮发布公告,因汇能海投与相关股东存在构成一致行动人的情形,导致触及《上市公司收购管理办法》第六条“不得收购上市公司的情形”,并决定终止筹划本次部分要约收购公司股票。

承认一致行动关系

自8月23日晚披露要约收购事项以来,收购方汇能海投是否隐瞒一致行动关系、是否具备收购人资格,一度成为关注的焦点。

由于相关事项待核查,公司股票因此于8月28日起停牌。

记者调查发现,汇能海投身边甚至还有“同行者”。

数据显示,汇能海投于2023年第四季度进入ST新潮股东榜,同样是在2023年第四季度,伯纳程也新进公司股东榜,持股数量为3.39亿股。

2024年第一季度,盛邦科华、梵海汇享新进ST新潮股东榜,持股数量分别为3.75亿股、2.98亿股。

据记者调查,盛邦科华工商登记资料中的电话号码及邮箱与华源佳信完全一致,而后者的实际控制人是郭建军,即郭金树之子。

除此之外,第五大股东——梵海汇享与汇能海投同样有交集。

记者调查发现,关键人刘彦操在为郭建军旗下公司掌舵的同时,还能影响梵海汇享的对外投资。

汇能海投针对核查情况作出的详细回复,印证了上述调查。

汇能海投称,其关联企业汇能煤炭于2023年11月30日与盛邦科华提供了借款12亿元,而盛邦科华通过网络拍卖取得ST新潮5.51%的股权,支付金额为11.98亿元。

梵海汇享与伯纳程的实际出资人从汇能海投的关联公司合计借款金额20亿元。

基于上述直接或间接的资金借贷情形,汇能海投与上述股东之间已构成《上市公司收购管理办法》第八十三条的一致行动人。

汇能海投前期未如实披露与其他股东间的一致行动关系,且在多方质询下仍然一再隐瞒。该信息披露违规行为导致其触及《上市公司收购管理办法》第六条收购人的负面情形,收购人决定终止筹划本次要约收购事项。

据悉,针对汇能海投的违法违规行为,监管机构已第一时间作出反应,山东证监局对收购人及相关股东方采取监管措施,责令其改正,后续还将根据核查情况做进一步处理。上交所也已对相关责任主体启动公开谴责程序。

蒙面举牌需严查

显然,汇能海投这次是有备而来,根据公告其已为本次要约收购缴纳了近20亿元的保证金。高溢价的收购价格,足以见得汇能海投入主公司的决心。

但“白衣骑士”演变成“蒙面收购”,最终因隐瞒和相关股东的一致行动关系而折戟沉沙。

事实上,收购上市公司的行为,由于对公司及广大中小投资者有重大影响,收购人依规及时披露其收购意图、步骤和对价等信息就尤为重要。

为了规范上市公司收购秩序,证监会制定了《上市公司收购管理办法》,对收购方式、收购人资格、权益变动披露要求、一致行动关系认定等关键事项作出专门规定,其目的是为了最大程度保护投资者的知情权和收购实施的公平性。

从汇能海投这次披露的相关轨迹来看,其为盛邦科华、伯纳程基金、梵海基金等股东取得公司股份提供资金支持,已然构成了《上市公司收购管理办法》推定的一致行动关系情形。其与存在一致行动关系的股东在特定时间段内买入公司股票,合计持股比例已经超过20%。

在整个过程中,相关方已经多次触及权益变动的披露要求,但均未予以披露,且在多方质询的情况下,仍然在披露的《要约收购报告书摘要》中否认存在一致行动关系,显然是有意为之。

收购人与其一致行动人先后取得公司股份,其意图也是为了取得公司控制权,这一过程中的信息披露违规行为与本次要约收购直接相关,损害其他投资者的知情权,严重扰乱了上市公司收购秩序,相应导致其触及了收购人资格的负面情形,最终终止了其收购行动。

业内人士认为,为了规范收购中的信息披露秩序,新证券法重点完善了持股5%以上股东的信息披露与“慢走”规则,投资者持股5%后每增减5%时要履行信息披露与暂停买卖义务。

此外,监管还增加持股5%以上股东每增减1%即披露的规定。实施上市公司收购,务必要牢记信息披露红线,依规推进,否则将会为之付出沉重的代价。

发表评论