来源:中华粮网

第一部分 前言概要

8月国内外行情回顾:

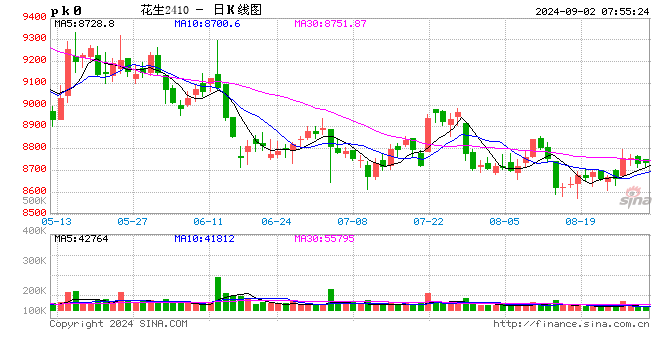

8月部分新花生上市,价格高开低走。终端花生消费仍较弱,油厂花生油库存处于高位,油厂花生开机率和花生库存处于低位,且压榨利润持续亏损,油厂等待新季花生上市。8月受降雨影响,花生面积虽然增加,但单产减少,整体花生产量可能和去年持平。10盘面窄幅震荡,10-1价差持续走扩。

国内花生行情展望:

9月进入最后的定产,产量仍存在较大不确定性。新季花生陆续上市,贸易商和油厂收购仍谨慎,花生现货价格仍有走低可能。但9月花生上市量仍较低,10月花生会进入集中上市期,油厂会在价格低点进行大量收购,预计花生11和01仍有走低,1-4花生大概率走反套。

策略推荐:

1.单边:01和11花生震荡下行,8000-8500逢高空。

2.套利:1-4花生-200-0反套为主。

3.期权:卖出pk411-C-8500或买入pk411-P-8000期权。(以上观点仅供参考,不作为入市依据)。

第二部分 国际花生及行情回顾

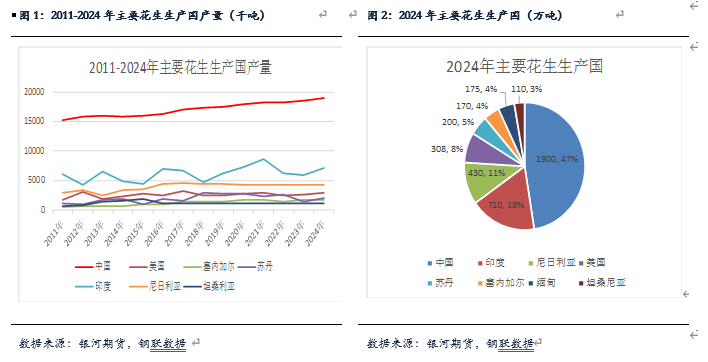

根据FAS数据,预计2024年全球花生产量5152万吨,其中中国产量1900万吨(注:这个数据和国粮中心是一样的,我们认为这个数据远高于市场数据,今年产量预期和去年基本持平),美国产量288万吨,印度产量710万吨,尼日利亚产量430万吨,苏丹产量200万吨,塞内加尔产量170万吨。2024年全球花生压榨量为1928万吨,占比37.6%。2024年全球进口花生量为426万吨,出口花生为482万吨,占比9.4%。

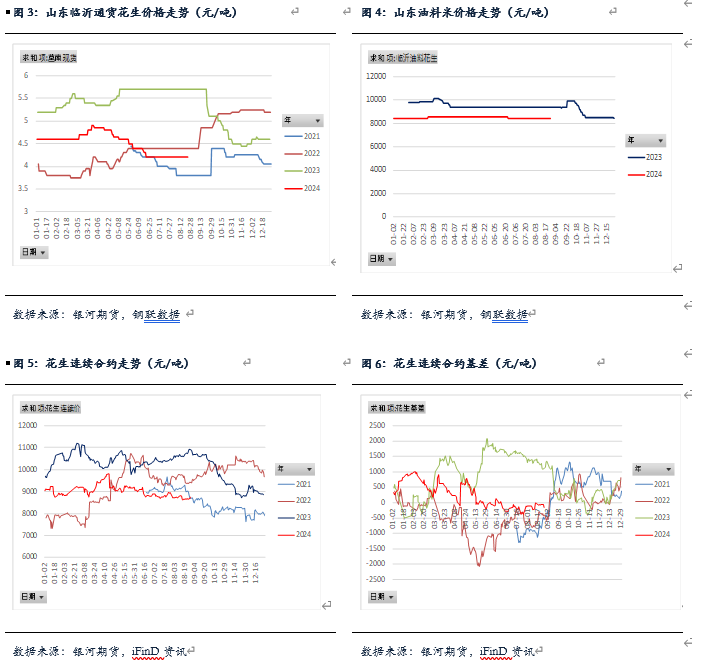

2024年8月陈作花生河南和山东稳定,部分新上市花生价格高开回落。其中河南当地陈作花生价格稳定在为4.3元/斤,新作花生从5.3元/斤回落到4.8元/斤。东北扶余白沙花生价格从5.0元/斤回落到4.8元/斤,辽宁昌图白沙从5.1元/斤回落到4.85元/斤。8月陈作花生库存仍较高,下游需求仍偏弱,部分春花生上市,产量减少,价格处于高位。盘面10花生窄幅震荡,基本在8550-8900之间窄幅震荡,目前交易重点转向新作,市场预期花生面积增10%左右,但单产减少10%,整体产量和去年基本持平。东北地区产量增加较多,河南和山东产量可能减少。

第三部分 国内花生基本面情况

一、贸易商库存仍较高,新作花生产量低于预期

2024年种植面积虽然增加,但市场预期单产减少,市场预期今年花生产量和去年持平。陈作花生价格稳定,但下游需求仍偏弱,油厂花生油库存处于高位,花生终端需求仍偏弱。部分春花生上市,由于量仍偏低,价格较高,春花生价格也在走低。按照季节性规律,10月中旬花生集中上市,会有供应压力,价格会出现季节性低点。

二、进口量低于去年,进口花生价格回落

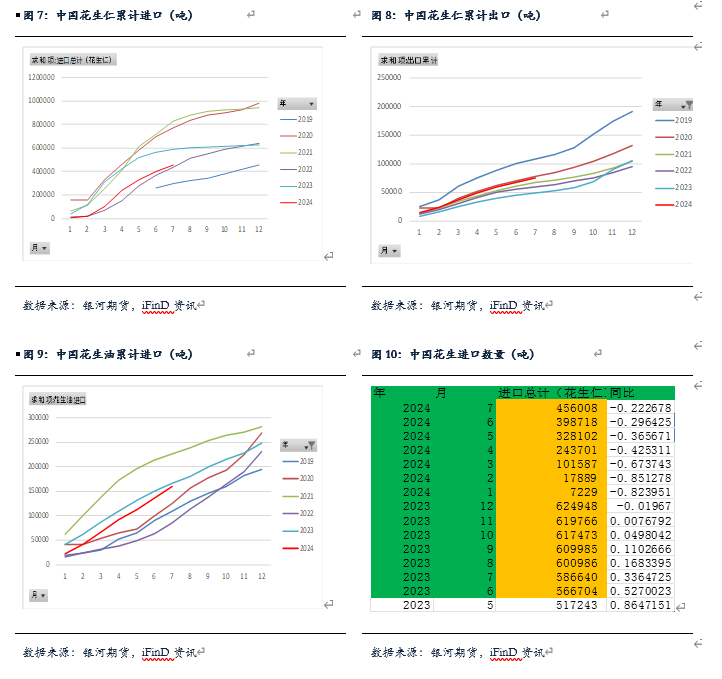

2024年7月花生仁进口5.7万吨,高于去年2.0万吨,其中苏丹进口2.98万吨,塞内加尔进口2.0万吨,1-7月花生进口总量45.6万吨,低于去年同期22.3%。1-7月累计出口花生仁7.5万吨,同比增52%。

2024年1-7月花生油累计进口15.9万吨,同比减少4%。由于国内花生油消费偏弱,国内油厂花生油库存较高,花生油进口同比减少,但花生油进口环比开始增加。

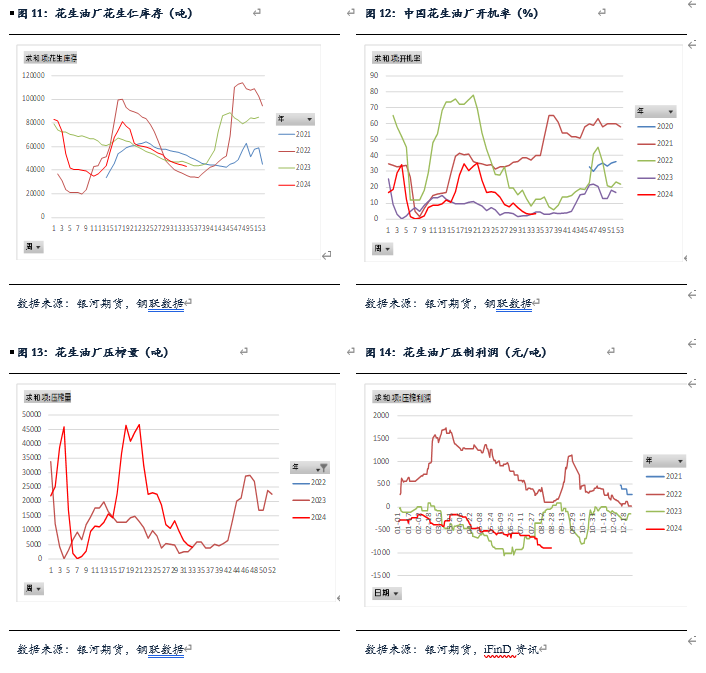

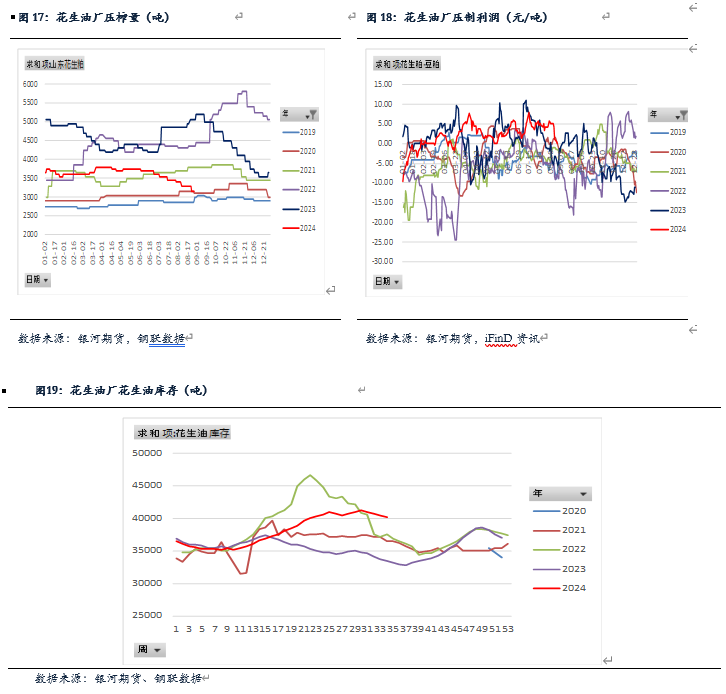

三、花生油厂开机率下滑,等待新作收购,库存继续降低

8月由于下游需求较弱,油厂花生油库存处于高位,花生油厂开工率持续下降。截止8月23日,国内花生油样本企业厂家花生仁库存4.30万吨,库存比上月减少0.48万吨。花生油开机率3.3%,低于上月同期的7.1%。由于花生油价格较高,花生油消费下降,花生油库存处于高位,花生油厂等待收购新作花生。花生粕和花生油价格也在下降,油厂压榨利润继续亏损。截止8月23日,花生油厂榨利为-727元/吨。预计9月后新作花生陆续上市,油厂仍会刚需采购,花生库存开始增加。

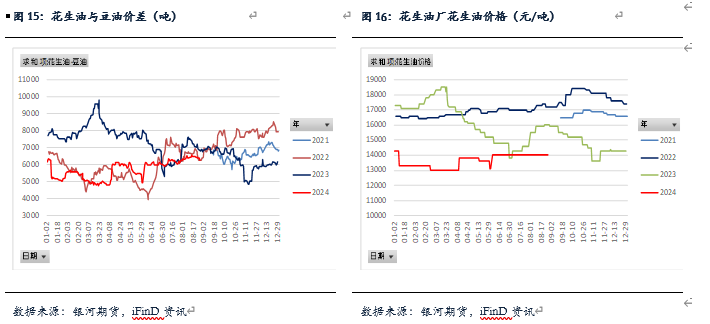

由于花生油与豆油葵油等油脂价差较高,花生油消费减少,导致花生油厂花生油库存处于高位,花生油价格维持窄幅震荡,花生油与豆油的价差目前处于过去4年平均水平,截止8月26日一级花生油价格为14400元/吨,浓香型为17300元/吨,价格均比上月下跌300元/吨。截止8月23日,根据钢联统计,花生油样本企业花生油库存为4.22万吨,库存低于上月的4.12万吨,但仍处于过去几年高位。但随着花生油厂开机率的降低,新季花生上市之前,花生油库存仍会下降。

由于花生粕与豆粕的单位蛋白仍处于高位,且国内豆粕8月价格持续下跌,但9月豆粕现货下跌空间有限,目前花生粕现货基本在3100-3200元/吨,预计花生粕下跌空间有限。根据统计,花生粕与豆粕单位蛋白价差在-10到5之间。

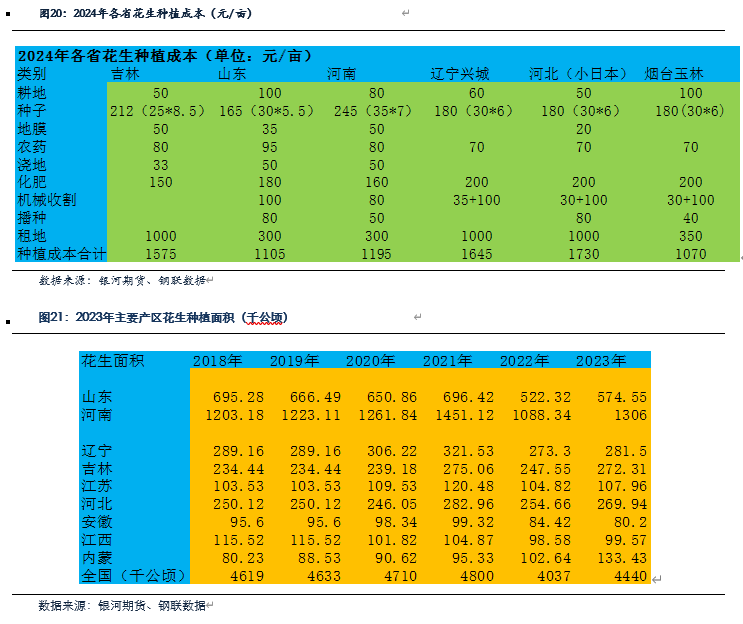

四、预计新季种植面积增加,成本下降,单产减少

今年花生种植面积增加,但据调研反应,单产减少较多,整体预期今年花生产量和去年基本持平。根据我们去花生产地的调研,由于种植玉米收益较低,花生收益仍较高。预计2024年全国花生面积比2023年增10%以上,但是单产预计减少10%,主要体现在河南及山东西部受到减产,东北地区减产减少。2023年花生种植成本较高,吉林地区由于地租较高,种植成本大约1900元/亩,其中地租1300元/亩,其他费用630元。2024年吉林地租下降,种植成本减少,2024年吉林的种植成本在1600元/亩左右。花生与大豆、玉米等农作物相比,收益较好。河南和山东产地,农户大部分是自有土地,种植成本基本在500-800元/亩,花生米亩产在400斤左右,即使按照4.0元/斤计算,花生收益也高于玉米。

第四部分 行情展望

花生:

8月陈作花生价格稳定,库存仍较高。部分新作花生开始上市,价格高开低走,但价格仍高于陈作花生。新季花生的种植面积但单产减少,市场预期今年花生产量和去年持平。9月是花生收获关键期,降雨可能仍会影响花生产量。盘面10花生波动较小,等待最后的定产,10花生最后的交割仍存在不确定性,但11和01花生对应供应压力最大的新作,1-4花生价差走反套逻辑。

【交易策略】

部分新作花生高开低走,下游需求仍较弱。预期种植面积增加,单产减少,预期花生产量和去年持平,9月天气仍存不确定性,但油厂及贸易商收购谨慎,价格仍会走低。随着新季花生陆续上市,花生现货仍有下跌空间,10月底附近花生现货底部可能为4.0元/斤。操作上,

1.单边:01和11花生震荡下行,8000-8500逢高空。

2.套利:1-4花生-200-0反套为主。

3.期权:卖出pk411-C-8500或买入pk411-P-8000期权。

(以上观点仅供参考,不作为入市依据)

发表评论