有着“股神”称号的沃伦·巴菲特大幅扩大了他领导下的伯克希尔哈撒韦公司对于美国短期限国债持有量,且持仓规模比美联储的短期美债持有量还庞大。叠加巴菲特近期大幅削减头号重仓股苹果公司(AAPL.US)近50%仓位,以及大规模减持美国银行(BAC.US)持仓——持仓比例已大幅降至10%附近,基本上可以理解为这位投资传奇人物目前认为股市上几乎没有吸引人的机遇,而这一事实正在抑制人们对股票的买入热情。

近期的多个事实证明,巴菲特之所以长年来被投资者们尊称为“股神”自然是有原因的,巴菲特近期一系列“神仙操作”可谓完美避免了8月“黑色星期一”以及9月份美股首个交易日暴跌带来的巨额损失。

截至第二季度,巴菲特旗下伯克希尔哈撒韦持有价值超过2300亿美元的短期限美债(持有期限在一年及以下),并且这些短期限美债在第三季度因美联储降息预期升温以及全球避险资金涌入而获利颇丰,足以抵掉第三季度以来美股市场的任何大跌时间段且抵消后的获利规模仍然非常庞大。据联储8月披露的数据,联储持有的一年期及以下的美国国库券规模约为1953亿美元,不及巴菲特旗下伯克希尔哈撒韦持有规模。

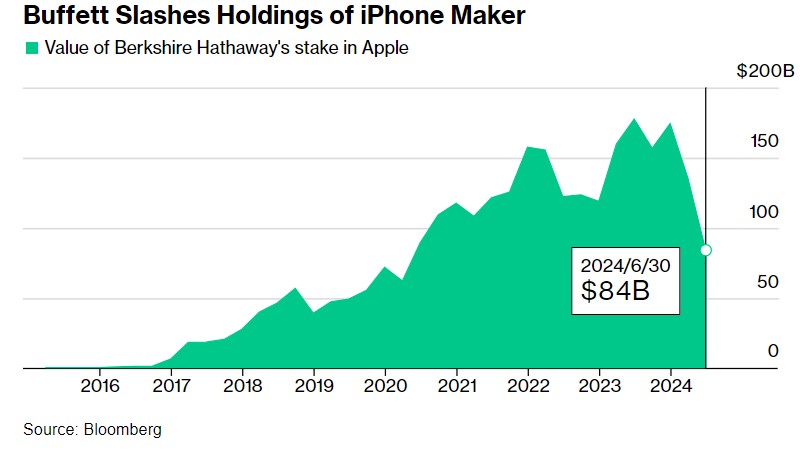

伯克希尔哈撒韦头号重仓股苹果虽然在第三季度偶尔出现大幅下行,但下跌幅度相比于英伟达等热门科技股来说要小得多,且市值高达三万亿美元的苹果第三季度逆势涨超5%,大幅跑赢标普500指数,其中7月和8月苹果累计涨幅接近10%,股神可谓“赚麻了”。这家由沃伦·巴菲特所领导的企业集团近期透露,它在第二季度卖出了所持有的这家科技巨头近一半的股份,其苹果持股规模截至第二季度价值大约为840亿美元,低于截至3月底的约1400亿美元。

巴菲特的另一重仓股美国银行在近日被他大举减持,近日披露的一份监管机构文件显示,巴菲特旗下的伯克希尔哈撒韦公司再次减持美国银行,出售价值约8.45亿美元股份,持股比例已降至11.4%。这家由巴菲特所领导的企业集团自7月以来已经在七轮减持中出售了价值超过60亿美元的这家美国第二大银行股票,并且美国银行股价在第二季度也因避险资金青睐而大幅跑赢标普500指数,“股神”可谓获利颇丰,并且其重仓的苹果也逆势实现收益,叠加近日短期美债暴涨带来的价差+利息的美债巨额收益,“股神”在众多机构投资者因“黑色星期一”以及9月首个美股交易日暴跌而折戟的第三季度可谓疯狂吸金。

毋庸置疑的是,已经93岁高龄的巴菲特正在回避风险。这位明星投资者在最近几个季度大幅增加了其控股公司伯克希尔哈撒韦的短期限美债持有量,并大规模出售股票。这位“奥马哈先知”因其数十年的文件业绩记录而受到全球投资者们密切关注。

8月初,总部位于内布拉斯加州的投资集团伯克希尔哈撒韦发布第二季度13F披露报告,主要焦点是巴菲特将其苹果持仓削减近一半,至大约4亿股。7 月份,他连续12个交易日内出售价值高达38亿美元的美国银行股票。金融服务公司 Edward Jones的分析师们“担心巴菲特操作对于市场和整个经济的前景”,并指出伯克希尔哈撒韦在货币市场证券中的头寸“令人难以置信”的增长。

在2024年的前六个月,该企业集团购买了期限一年及以下的美国政府短期美债,这些短债的期限从4周到52周不等,总金额略超2300亿美元。在之前的四年里,更常见的金额约为1000亿美元。在今年前六个月,伯克希尔哈撒韦出售了价值仅仅150亿美元的短期证券,同时有1200亿美元的债券到期,带来了可再投资的现金。相比之下,在2023年上半年,巴菲特积极处置了总额达400亿美元的短期美债以及其他固定收益证券。2022年,同期售出规模约为550亿美元。

现金储备处于创纪录水平

截至2024年6月30日,伯克希尔哈撒韦公司的现金和现金等价物达到该企业集团创纪录的2770亿美元,其中大部分为规模高达2346亿美元的短期限美债,1年及以下的短期限美债由于变现非常迅速,因此被纳入现金和现金等价物类别。

“股神”巴菲特旗下的伯克希尔哈撒韦公司大幅抛售所持苹果股份的行为,结合伯克希尔哈撒韦近日大幅卖出美国银行股份的操作以及大肆囤积短期限美债的操作,这一系列在美国高利率背景下囤积现金的行为被市场解读为“股神”似乎正押注于美国经济陷入低迷。

“在当前条件下,我完全不介意增加现金头寸。”巴菲特在5月的年度股东大会上评论道。“当我看到股市上有什么,世界上发生了什么时,我认为现金非常有吸引力。”

摩根大通的固定收益策略师们指出,在年度股东大会召开时,伯克希尔哈撒韦公司已经控制了整个美国国债市场的3%。最近,该企业集团在短期美债市场的地位甚至超过了美联储。这在一定程度上使得巴菲特成为美国政府的主要投资者,鉴于预算赤字激增,政府当然可以利用这种支持。

美国政府在《降低通货膨胀法案》等经济项目上的支出创历史新高,这在很大程度上是债务融资,市场也在努力应对去年预算纠纷的后果。由于在债务上限导致的政治冲突之后,政府的金库在2023年上半年几乎枯竭,美国财政部在拍卖中需要长期追赶。

短期美债市场仍保持接受态度

大量问题仍然冲击着市场:根据资本市场协会SIFMA的数据,今年未偿付的美债规模飙升至6万亿美元以上,而一年前约为4万亿美元,十年前不到1.5万亿美元。6月底,流通中的短期美债约为5.8万亿美元,比去年同期增加近30%。

近几个月来,人们一度担心巨大的新增美债供应将压倒市场参与者。然而,尽管财政部实际上有时会因长期拍卖不足而苦苦挣扎,而且作为主要交易商的银行不得不将创纪录比例的债券发行到自己的资产负债表上,但事实证明,短期限美债在全球市场更容易被投资者们接受,且买入热度非常高。

由于资产负债表缩减,美联储不再承担美债市场主要锚的作用,货币市场基金可谓起到了缓冲作用。在2022年一来的货币政策紧缩的过程中,他们将大量现金存放在央行的隔夜贷款中,然后将其注入短期美债拍卖。然而,自2023年中期以来,随着政府债券的大规模发行,美联储隔夜反向回购工具中的流动性缓冲大幅缩水。

与此同时,摩根大通的策略师们认为市场仍然乐于接受,部分原因也是因为巴菲特对短期美债的庞大胃口。尽管1个月、3个月和6个月美国短期限国债利率规模最近有所下降,截至8月13日分别为5.311%、5.202%和4.942%,但从许多投资者的角度来看,与美债收益率曲线长端相比,它们具有不成比例的吸引力,相比于长期债券,这些短债在美联储降息周期中更加受到全球资金青睐。

此外,市场参与者热衷于在国债拍卖中购买短期美债,因为他们希望在美联储预计于 9 月份降息之前获得更高的收益率。例如,伯克希尔哈撒韦公司在最近的利率以及收益率水平上,其短期美债头寸预计每年可以获得高达120亿美元的无风险利息收入。

发表评论