引言

在全球经济格局变幻莫测的当下,美联储的任何微小动作都如同石子投入湖中,激起市场那根敏感的神经涟漪。8月下旬,美联储主席鲍威尔在杰克逊霍尔全球央行年会上的发言掷地有声:“政策调整的时机已经到来。”此言一出,市场纷纷揣测美联储将在9月拉开降息序幕。作为全球资产定价的基石,美联储政策利率的转向无疑将对全球资本流动及大类资产表现产生深远影响。那么,这一政策变动究竟会掀起新一轮的价格上涨狂潮,还是将展现出一幅更为错综复杂的图景呢?

今日,就让我们一同穿越时空的长河,回溯美联储历次降息所带来的连锁反应,深入探寻其对宏观经济、贵金属、铜价、黑色产业以及A股市场的影响脉络。

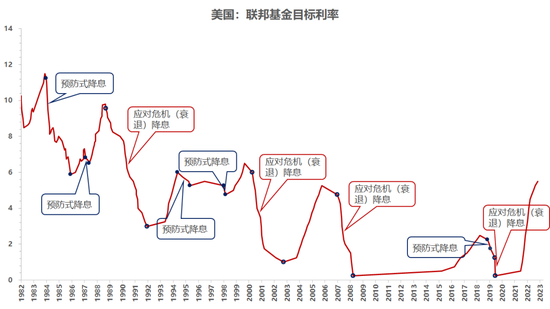

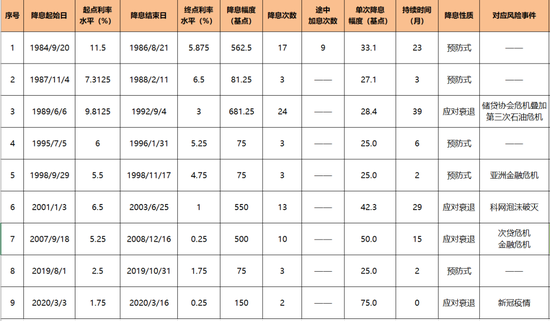

历次美联储降息回顾

根据降息的动机不同可分为:预防式降息与应对危机(衰退)时的降息。20世纪80年代以来,市场共见证了美联储实施的9轮降息周期。这些周期可细分为5轮预防式降息,旨在提前抑制潜在的经济风险;以及4轮因应对危机或衰退而紧急采取的降息。

预防式降息

① 1984至1986年:1984年美联储降息的主要原因是应对赤字和强美元循环。当时,美国面临着经济周期的下行压力,旨在通过降低利率来刺激经济活动和稳定金融市场,以避免经济可能陷入衰退的风险。因此,在1984年9月至1986年8月为期不到两年的时间内,美联储累计降息17次,过程中又累计加息次,基准利率累计下行约563BP,单次降息幅度约33BP。

② 1987至1988年:1987年美联储降息的主要原因是为了应对全球金融市场的剧烈动荡,同年10月19日美国股市经历了历史上最著名的“黑色星期一”,恐慌情绪传导蔓延至全球其他地区市场,为了预防恐慌情绪持续发酵可能引发的更为广泛的金融系统性风险,避免经济受到冲击,美联储于1987年11月至1988年2月为期3个月的时间内降息3次,基准利率累计下行约81BP,单次降息幅度约27BP。

③ 1995至1996年:1994年初,为防止经济过热引发通胀,美联储果断采取加息措施,短短1年时间加息200BP,将基准利率由3%提升至6%。1995年二季度伊始,美国经济开始掉头向下,4月失业率较3月跳升0.4个百分点,新增非农就业人数开始大幅下滑,市场对美联储降息以预防经济衰退的呼声日甚一日。为此,美联储于7月开始行动,半年的降息周期里累计降息3次共计75BP,单次降息幅度25BP。

④ 1998年:1997年以来,席卷亚洲的金融风暴对全球经济形成了明显的冲击,为了稳定市场预期,避免流动性冲击等衍生风险,美联储于1998年9月开启降息周期,其中10月为非FOMC会期追加的“非常规降息”。仅2个月的降息周期里累计降息3次共计75BP,单次降息幅度25BP。

⑤ 2019年:2019年,持续扩张近10年的全球经济已是强弩之末,美国政府发起的针对多国的贸易战加大了经BP行压力。在下行压力持续加大的背景下,美联储于2019年8月至10月连续3次FOMC会议决定下调基准利率,累计降息幅度75BP,单次降息幅度25BP。

应对危机(衰退)式降息

① 1989至1992年:1988年以来的加息周期快速推升利率水平,此前持续从事投机经营的美国储贷机构对外投资遭受了严重损失,大量储贷机构纷纷倒闭,引发了严重的金融危机。此外,爆发于90年代初期的海湾战争令油价短期大幅冲高,内忧外患,美国经济开始陷入衰退,美联储果断行动,于1989年6月至1992年9月为期39个月的时间内降息24次,基准利率累计下行约681BP,单次降息幅度约28BP。

② 2001至2003年:应对科网泡沫破灭而降息。进入21世纪,经济政治货币体系不确定席卷全球。2000年中,随着美国科技互联网新经济泡沫的破裂,叠加恐怖主义抬头美国本土遭袭,加之欧元开始流通与美元竞争加剧,美国经济前景面临了前所未有的不确定性。为了对冲经济下行,进一步稳定市场预期,美联储重启“非常规降息”操作,于2001年1月至2003年6月为期29个月的降息周期里累计降息550BP,单次降息幅度约42BP。

③ 2007至2008年:应对国际金融危机而降息。2007以来,美国房地产泡沫破裂,次贷危机爆发,股市债市出现暴跌,并蔓延至欧洲、日本等主要金融市场。2008年9月,美国第四大投行雷曼兄弟公司宣告破产,掀起了金融危机的高潮。在这一轮为期15个月的降息周期中,从2007年9月至2008年12月,美联储总计降息10次,累计降息幅度500BP,单次降息幅度50BP。

④ 2020年:应对新冠疫情引发的衰退而降息。2020年,肆虐全球的新冠疫情令经济雪上加霜。为了应对股市下跌和金融市场流动性风险,美联储采取了有史以来最为宽松的货币政策:3月3日,率先采用“非常规降息”方式宣布降息50BP,3月16日,“非常规降息”方式连续第二次使用,并将利率下调100BP至0-0.25%水平,同时宣布推出7000亿美元量化宽松计划。3月23日,则将量化宽松计划调整为开放式,即不限量QE。此外,还增加了隔夜回购操作规模,下调超额存款准备金率,与多国央行开展货币互换,为居民和企业提供万亿美元规模的贷款等等。总的来看,此次降息美联储仅用2次半个月时间就将利率水平下调了150BP,单次降息幅度75BP,考虑到QE等政策推出相对滞后。

回顾上述9轮降息,可知预防式降息和应对危机型的降息各自特点如下:

预防式降息对应累计降息空间小,持续时间短,单次降息幅度有限,故对市场提振作用相对较小;

而应对危机型的降息累计降息空间大,持续时间长,单次降息幅度大,对市场提振作用也相应较大。

本次美联储降息市场会有何反应

美联储的降息决策对各类资产的影响具有显著差异,其中对黄金等具备强货币属性的资产影响尤为直接,而对工业品市场和股市的影响则相对较为温和。接下来,我们将深入探讨这些影响的具体表现。

宏观

2024年下半年,在美国消费增长回落及住宅投资转跌的压力下,预计美国经济增长将持续呈现疲态,但当前经济数据并未明确指向经济衰退。若未来美国就业市场和房地产市场能够实现有序复苏,美联储在9月份采取预防式降息的可能性较大。在此背景下,预计国际大宗商品价格短期内将受到美国经济走弱的拖累而呈现震荡下行趋势,但随着经济的逐步回暖,大宗商品价格有望企稳回升。

表1 历次降息期间美国GDP表现

一般情况下,美联储降息对我国的影响倾向于中性偏强,一方面是人民币汇率压力缓解,中国货币政策空间打开,有进一步宽松的空间;另一方面,全球流动性宽松,将会使市场风险偏好得到改善;但更多还是要看我国的经济复苏节奏和以“我”为主的货币宽松程度。尽管当前美联储降息方向清晰,但是降息幅度并未定。9月5日,据CME“美联储观察”,美联储9月降息25BP的概率为55%,降息50BP的概率为45%。基于当前美国经济增长仍有设备投资的支撑,韧性较好,以及7月CPI同比增长仍在2.9%的水平,我们预计美联储9月更多是预防式降息,降息25BP的概率更大。美国经济有望在开启降息后的2-3个季度见底,然后逐步企稳回升,制造业PMI也有望走出收缩区间。降息期间权益类资产的表现或总体更好,大宗商品更多呈现先跌后涨。

只有在美国劳动力市场的恶化状况加快,经济“衰退”压力较大的情况下,美联储才会开启纾困式降息,也就是9月首次降息就激进有50BP,从目前美国经济数据及形势来看还不太支持这种可能。这种情况下,降息后美国经济仍会延续回落,预计5-7个季度后才会看到经济见底企稳的迹象,国际大宗商品价格承压调整的时间也会延长,价格中枢也会再下一台阶。在“衰退”纾困期间,美元风险资产受企业盈利能力和市场预期也会有所下降,表现不如预防式降息的情况。而降息无论是25BP还是50BP,在降息周期中,美债上涨确定性较高,其中降息50BP下,经济下行担忧和利率下行会更高程度推升美债价格。

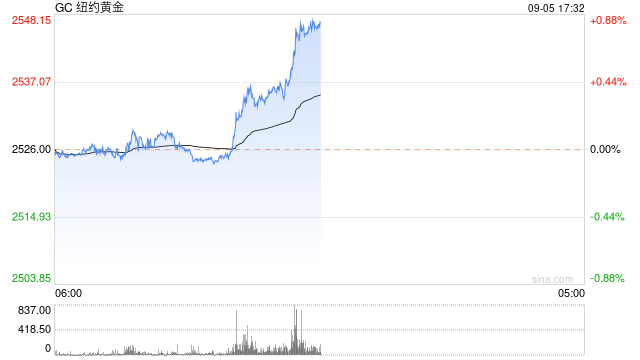

黄金

从降息与金价走势的关联性来看,在上述9轮降息中,国际金价上涨5次,下跌4次。然而,若考虑到21世纪以来应对危机型降息往往与量化宽松政策(QE)叠加使用,且不同宽松政策的推出存在时间差,因此将整个宽松周期纳入考量时,金价上涨的概率及幅度将显著提高。

表2 历次降息期间金价表现

目前市场普遍预期9月FOMC会议上美联储将降息25BP,因此对金价的提振作用可能有限。然而,一旦降息幅度超过25BP,有望借助预期差对金价形成短期提振。至于首次降息后的金价走势,则需回归到美国经济基本面及美联储采取的后续政策应对。若降息后经济如预期般实现“软着陆”,则对金价相对不利;反之,若降息未能阻止经济“硬着陆”,则后续美联储可能加大降息力度以提振市场信心,此时降息幅度扩大、周期延长以及速率提升将使金价受益更多。

铜

1984年至今的降息周期统计显示,铜价在多数时间内呈现下跌趋势。跌幅与降息的性质密切相关:通常情况下,预防式降息的次数和幅度相对较小,经济实现软着陆的可能性较大;而应对衰退式降息的幅度较大,经济硬着陆的风险较高。因此,在预防式降息期间,铜价的跌幅相对较小;而在应对危机(衰退)式降息时,跌幅则较为显著。

进一步细分来看,在降息时点前6个月,铜价的涨跌幅度均值为正,尤其是在前6个月至前3个月期间,涨幅较为明显。然而,一旦降息开始实施,特别是在前3个月内,铜价多数时间呈现下跌趋势。

表3 历次降息期间LME铜价表现

当前的普遍预期是,在预防式降息的背景下,经济有望实现软着陆。由于市场对降息25BP的预期已计价充分,预计对铜价的影响将相对有限。然而,若降息幅度达到50BP,反而可能引发市场恐慌情绪,导致衰退交易卷土重来,从而对铜价构成利空。

黑色产业

美联储降息对工业品的影响则会相对弱一些,工业品和降息隔着需求。工业品中又分为内需驱动为主和外需驱动为主,内需驱动的工业品和降息还隔着国内需求预期。黑色产业终端需求包含建筑业需求和制造业需求,建筑属于典型的内需驱动,制造业则和全球耐用品周期有关,黑色产业受到内需和外需的双重驱动,美联储降息对黑色产业的影响传导机制会更为复杂。

回顾美联储历史降息周期,以成材为代表的黑色产业价格并没有显著波动规律,涨跌均有。2000-2019年中国钢铁工业大爆发,城镇化和工业化驱动下,国内黑色价格跟随内需波动为主,房地产对价格趋势影响显著,而非海外因素。2020年后,国内脱虚向实,地产影响减弱,制造业影响增强,而制造业受全球制造业周期影响更为显著,海外因素影响权重逐步增强,市场对海外因素的关注度逐步提升,但2023年后美联储降息预期的变化对黑色产业价格影响仍无明显规律。总体来说,相较美联储降息,降息时的背景和国内需求预期对黑色产业价格的影响更大。

当前黑色产业面临的最大问题是需求持续下行预期,后期需求预期能否改善则尤为重要,市场普遍认为美联储降息会加大国内稳增长空间和利于美国经济实现软着落,美联储降息看似利于改善黑色产业需求预期,进而利多黑色产业价格。但该逻辑的问题在于国内需求弱势并非只是因为政策力度不够,很大原因是政策落实不佳。而美联储降息预期之所以被强化并非通胀压力出现实质性缓解,更多是经济“软着陆”预期修正导致。在此背景下,如果美联储降息期间,国内无显著增量政策出台,存量政策落实效果不能显著改善,美国耐用品周期持续走弱,降息则对黑色产业无明显利多提振效应。而且市场对美联储9月降息已计价充分,甚至已部分计价降息50BP,反倒需注意降息不及预期的风险。

A股

目前来看,本轮美联储降息可能与2019年的情况类似,即在美国经济增速放缓的背景下,整体降息幅度可能相对有限,呈现出预防式降息的特点。对于A股市场而言,外部因素虽然会产生扰动,但内部因素才是决定性的。以2019年美联储降息为例,A股市场的大幅反弹发生在2019年初鲍威尔表示停止加息的时刻,而非正式降息阶段(2019年8月至10月,美联储将联邦基金目标利率从2.25%-2.5%降至1.5%-1.75%,总降息幅度为75BP)。这主要是因为2018年压制A股市场的主要因素(紧信用去杠杆、中美贸易摩擦、美联储加息等)在2019年初得到了有效缓解,内外部因素形成了共振。然而,2019年4月12日,央行货币政策委员会在2019年第一季度例会上提出“把好货币供给总闸门”,导致国内宽松预期收敛。因此,在2019年4月至年底期间,A股市场整体呈现震荡格局,更多地表现为结构性机会。

表4 历次降息期间上证指数表现

从这个角度来看,9月美联储降息窗口的开启,将有助于进一步拓展国内货币政策的宽松空间。如果届时国内推出强有力的稳增长政策以稳定经济和市场预期,那么在内外部因素共振的作用下,A股市场将会获得更大的提振。反之,若国内稳增长政策的力度符合预期,那么美联储降息窗口的开启可能不足以改变A股市场的整体格局,还需考虑到美国大选不确定性可能带来的影响。

作者:肖利娜/F3019331、Z0013350/

张晨/F0284349、Z0010567/

吴玉新/F0272619、Z0002861/

韩业军/F0273312、Z0003142/

陈畅/F3019342、Z0013351/

一德期货宏观/贵金属/有色金属/黑色金属/金融衍生品分析师

发表评论