来源:众塑联

7.27

核心数据和观点

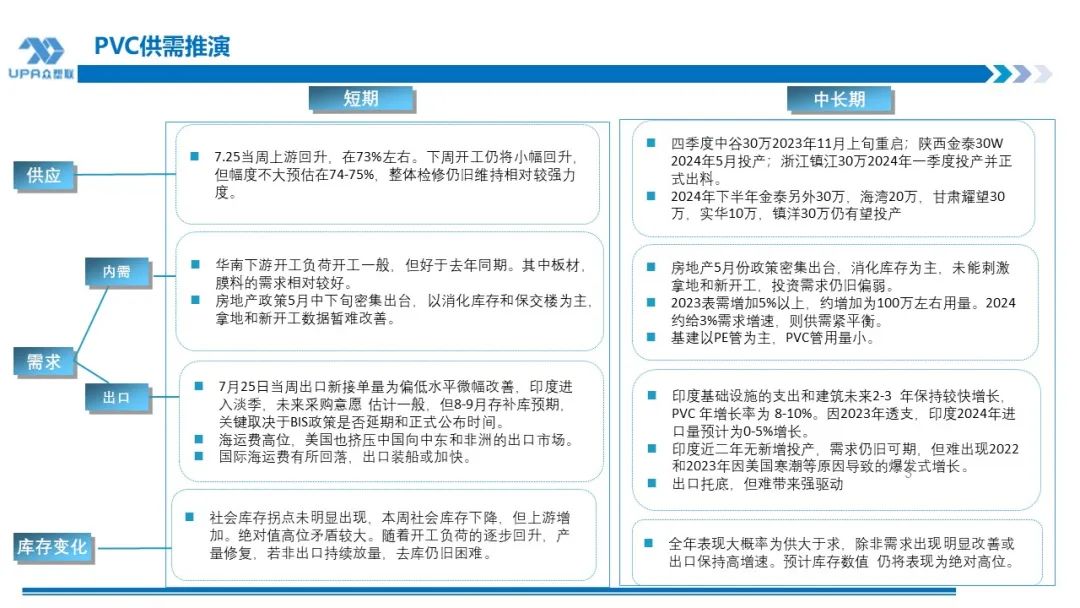

供需

上游PVC开工:

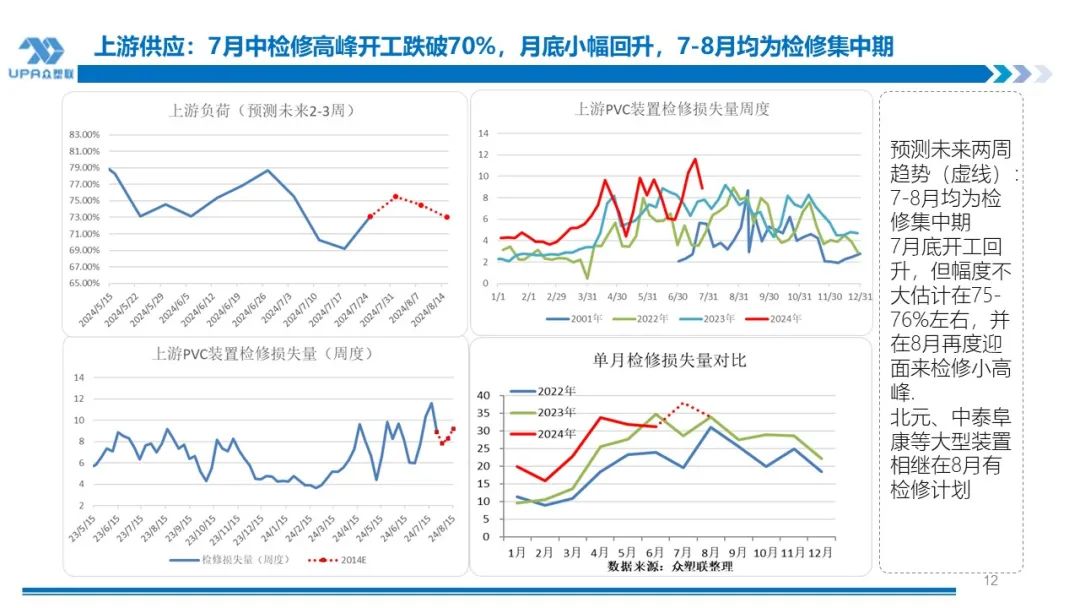

7月下旬检修力度减弱,负荷回升但仍处相对低位,8月份将再度面临大装置检修集中期。7.19-7.25当周开工73.09%,环比+3.86%,本周海湾、三友等逐步重启,而东兴,内宜及英力特等装仍在检修中,大沽4条生产线仅开1条。下周(7.26-8.1)上游负荷再度小幅提升至75%左右,但7月底至8月初上游检修力度再度加大,中大型装置北元,君正乌达,青海宜化等均在此期间有检修计划。

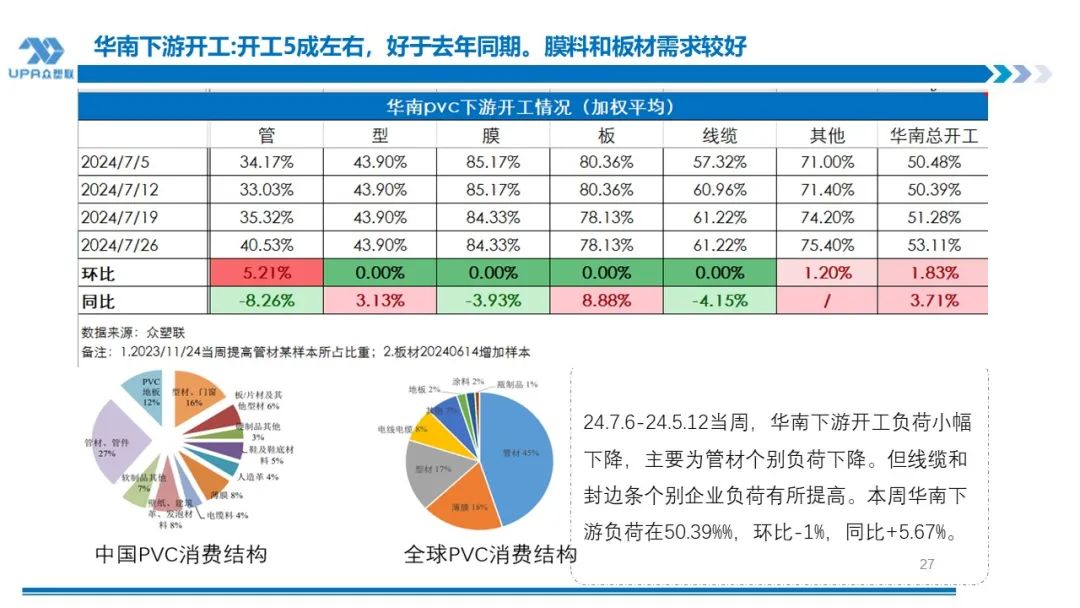

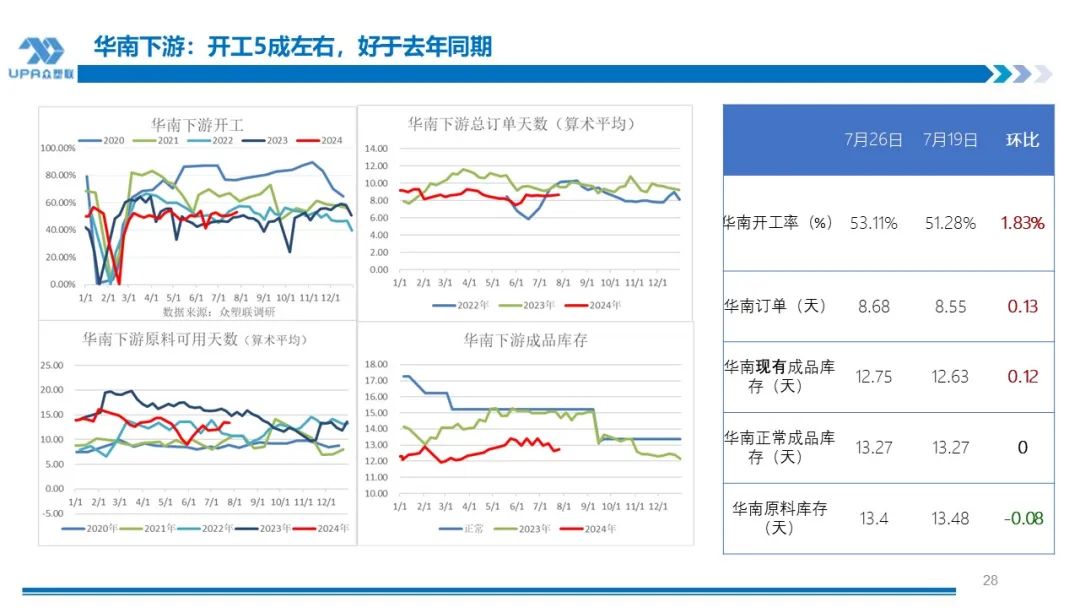

7.20-7.21当周,华南下游开工负荷提高1.83%至53.11%,同比+3.7%。主要因个别管材厂提负,月底提高成品库存,为对冲8月初降负做准备。本周华南下游负荷在51.28%,环比+0.89%,同比+2.3%。

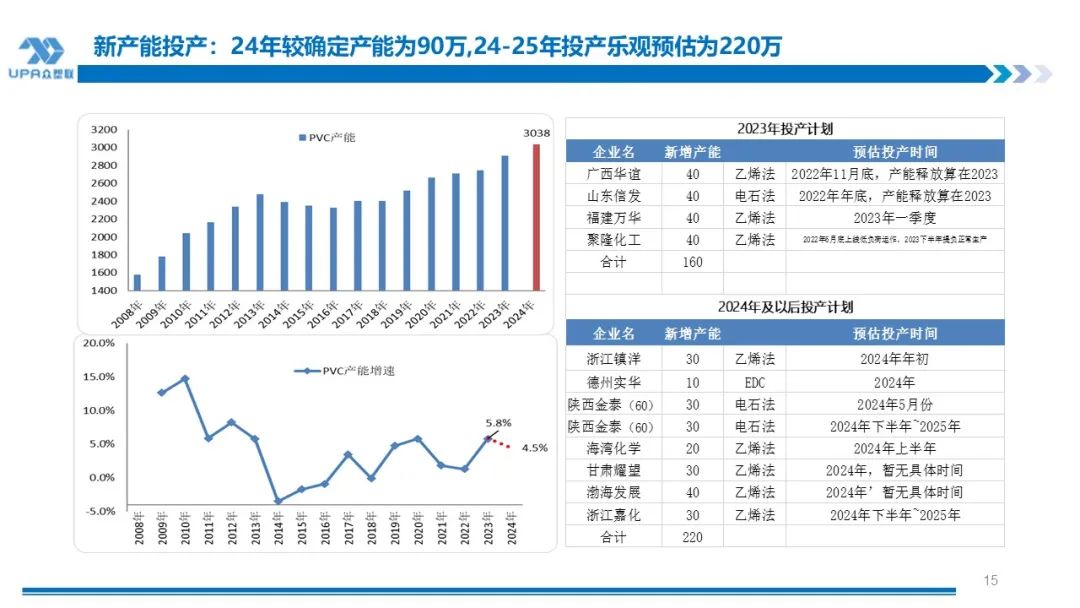

产能变动:

2024年~2025年全年可能投产220万吨产能,其中镇洋30W一季度已投产;金泰(共60万)30万5月已投,另30万有望3季度中期投产。其他不确定:甘肃耀望30万,渤海发展40万,德州实华10万,浙江嘉化30万。

8月上旬齐鲁石化料重启。

众塑联调研华南下游需求:

7.20-7.21当周,华南下游开工负荷提高1.83%至53.11%,同比+3.7%。主要因个别管材厂提负,月底提高成品库存,为对冲8月初降负做准备。本周华南下游负荷在51.28%,环比+0.89%,同比+2.3%。

仓储物流

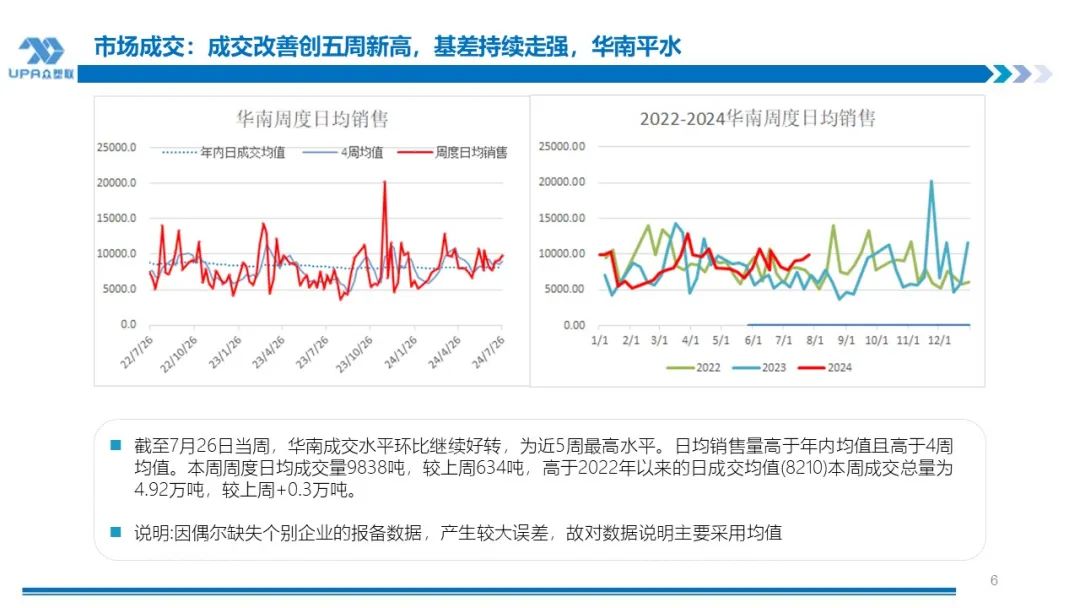

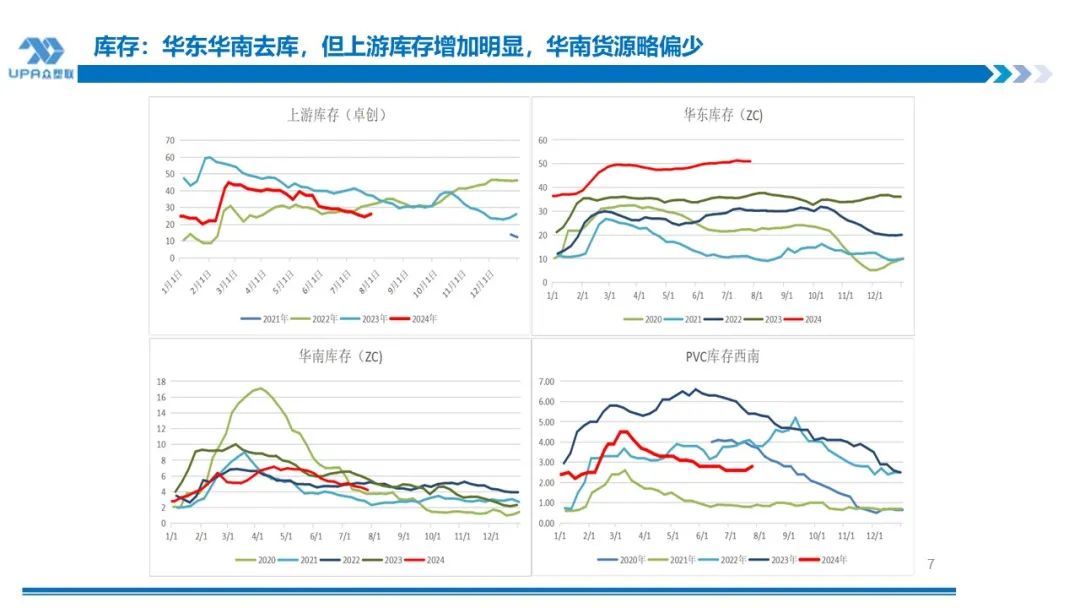

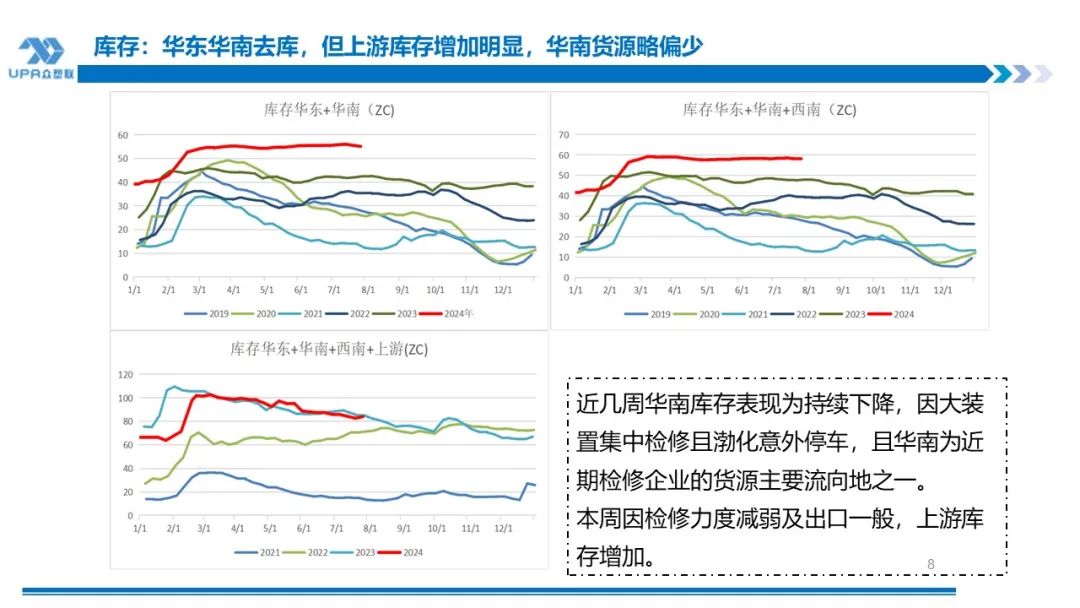

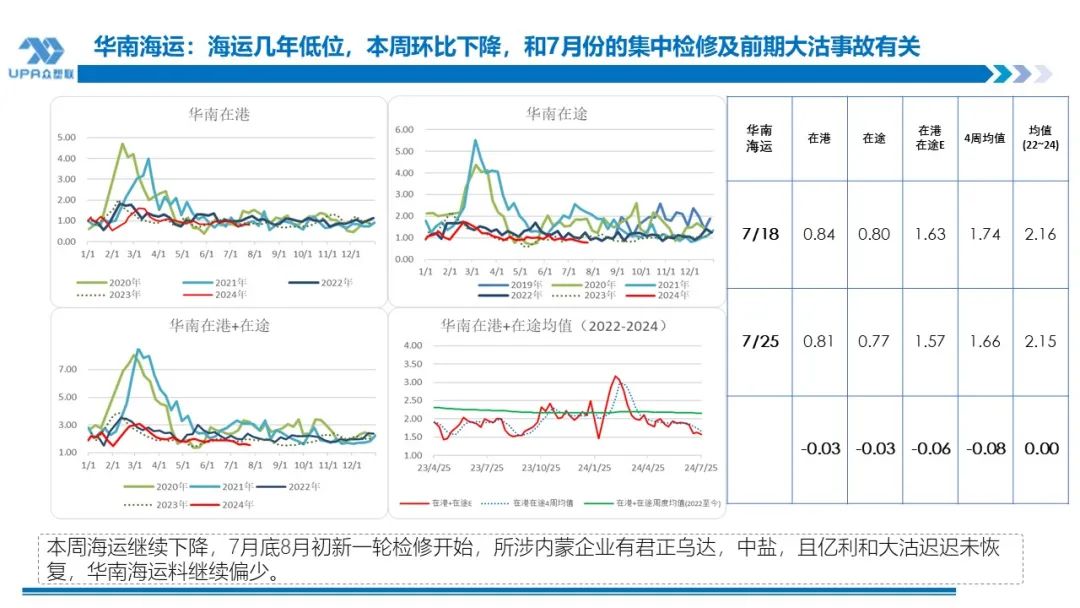

本周整体库存增加,社会库存下降:华东表里降(表外增),华南降、海运降、西南增,上游增。7-8月份检修集中期,华南7月份去库为主,基差走强明显。(以下华东华南数据取自卓创)

库存(华南+华东+西南)预估为57.94万吨,环比-0.33万吨,同比+10.02万吨。

库存(华南+华东+西南+上游)预估为83.99万吨,环比+1.27万吨,同比-0.79万吨。

进出口

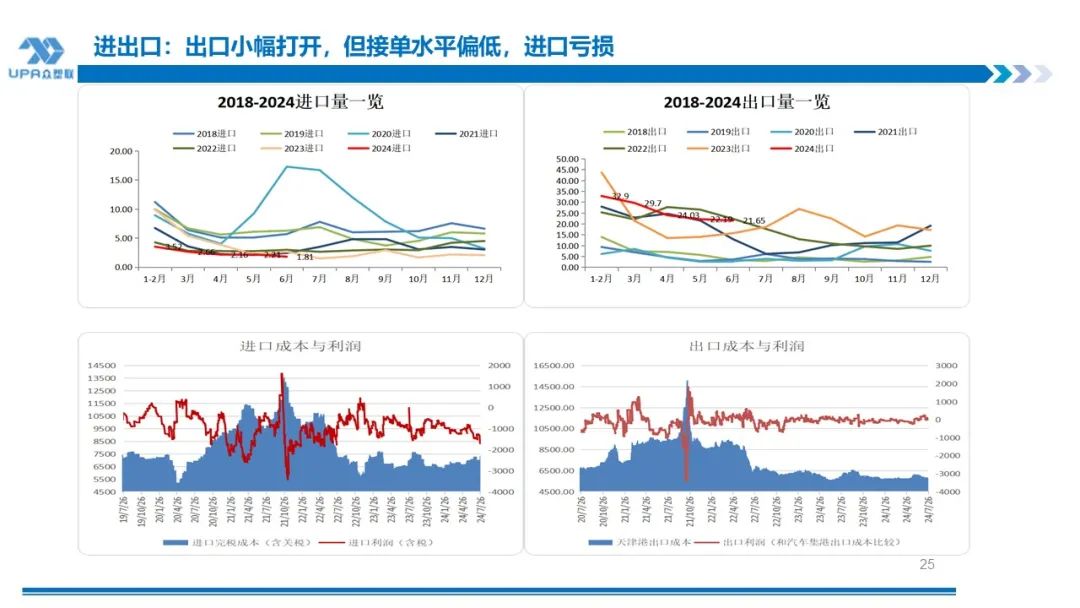

进口半闭,利润-890,按CFR$790东北亚估算,进口完税成本在CNY6570左右;

出口理论小幅盈利,利润68-108(按上游出厂价5350测算,出口收入与出口成本西北货源出厂价+运至天津港运费进行比较)。

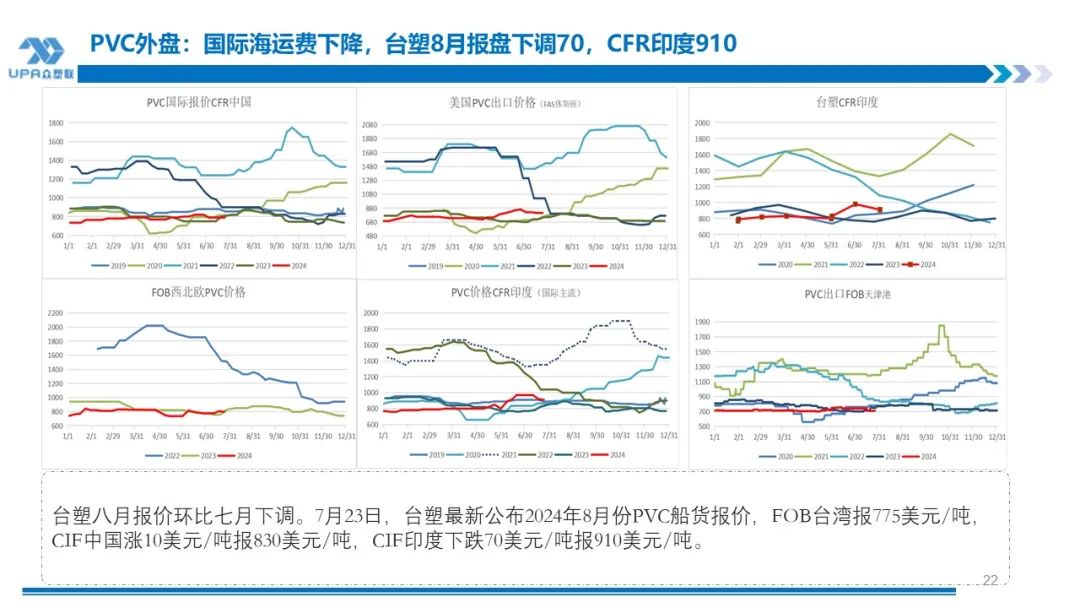

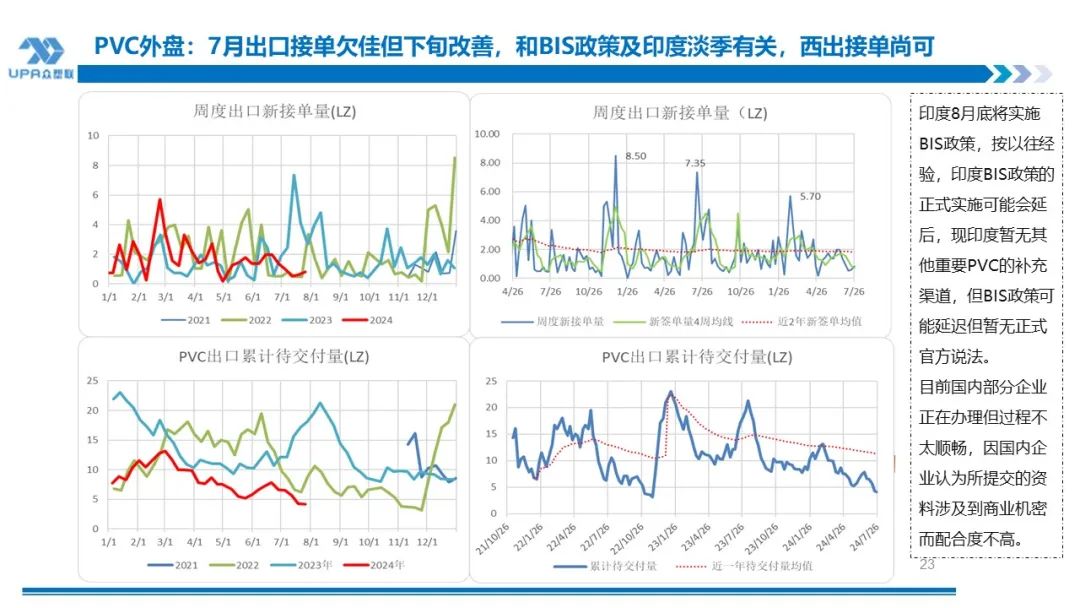

印度进入雨季,需求疲软。本周按新增样本国内出口新接单水平较上周改善,为1.3万(近4周均值为1.75万 );乙烯法出口估值FOB720-740,电石法在700-712左右。西出(一带一路)及对东南亚的出口情况较好,近几周国内新疆几家企业西出接单良好。

国际海运费继续回调:天津港~印度$ 3000左右;天津港~至越南$ 1000左右. 国际海运费持续回调,由于印度BIS政策不明显,未认证的出口国,印度将额外征收约$600/吨的费用,为规避风险i国内鲜有装船,目前印度运费报价暂无意义。

天津 港电石法出口价格评价FOB703左右,FOB703+107=CFR810印度,台塑8月报盘印度CFR910。考虑电乙价差,虽然国内报价较国际主流有优势,但印度淡季接单弱,接单一般,但据闻下半周海外向中国询盘较积极且台塑8月有检修计划,8月往印度的量销售情况较好。

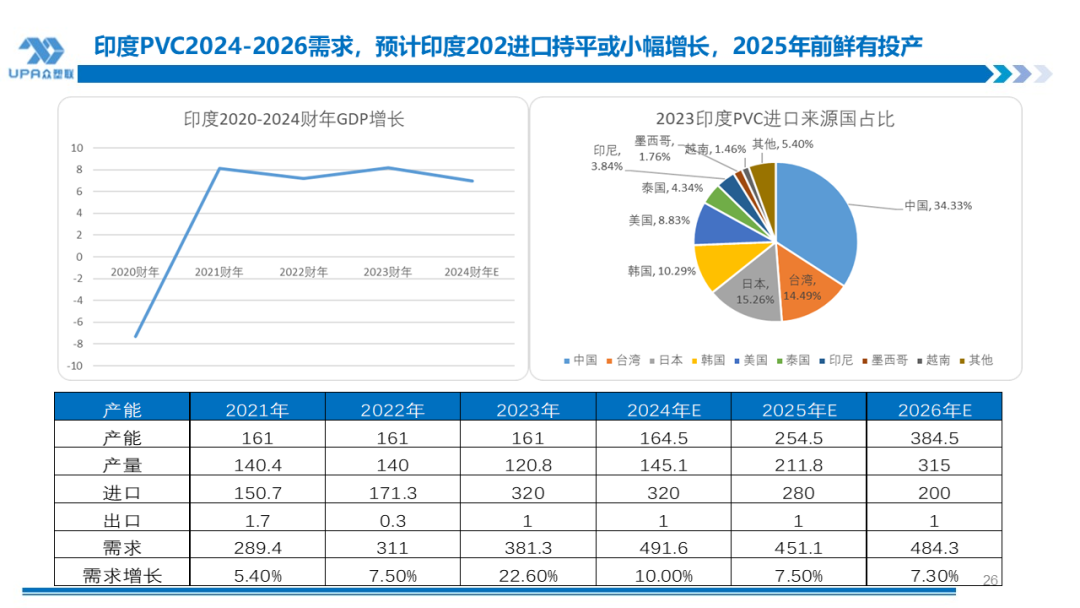

印度8月底将实施BIS政策,按以往经验,印度BIS政策的正式实施可能会延后,现印度暂无其他重要PVC的补充渠道,但BIS政策可能延迟但暂无正式官方说法。

目前国内部分企业正在办理但过程不太顺畅,因国内企业认为所提交的资料涉及到商业机密而配合度不高。

另据印度2024年3月26日消息,当局要核查 2022 年 10 月 1 日至 2023 年 9 月 30 日这段时间中国是否有倾销的问题。

估值

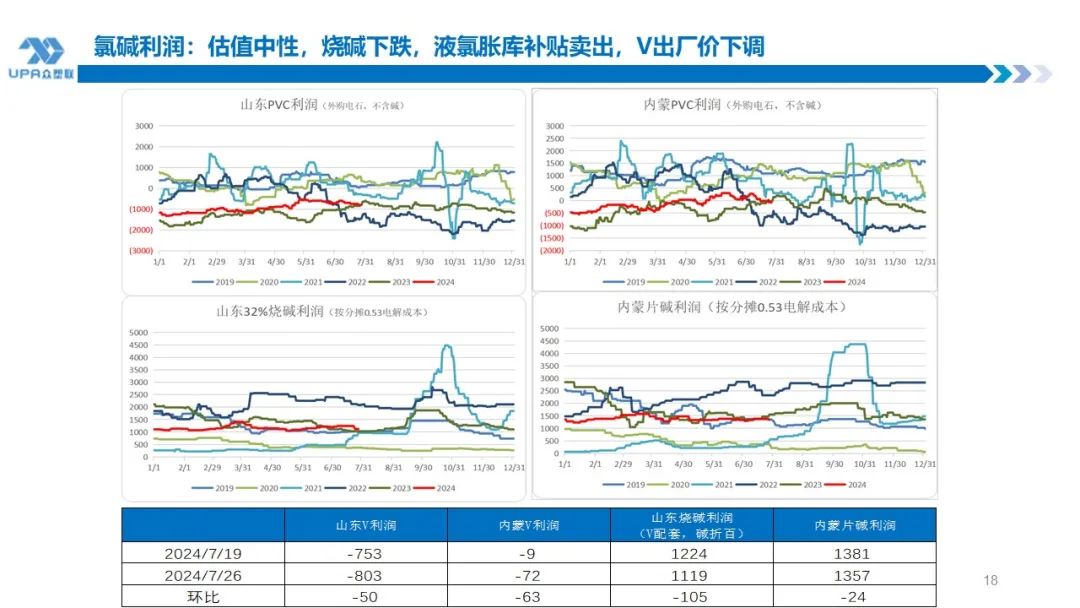

氯碱估值:

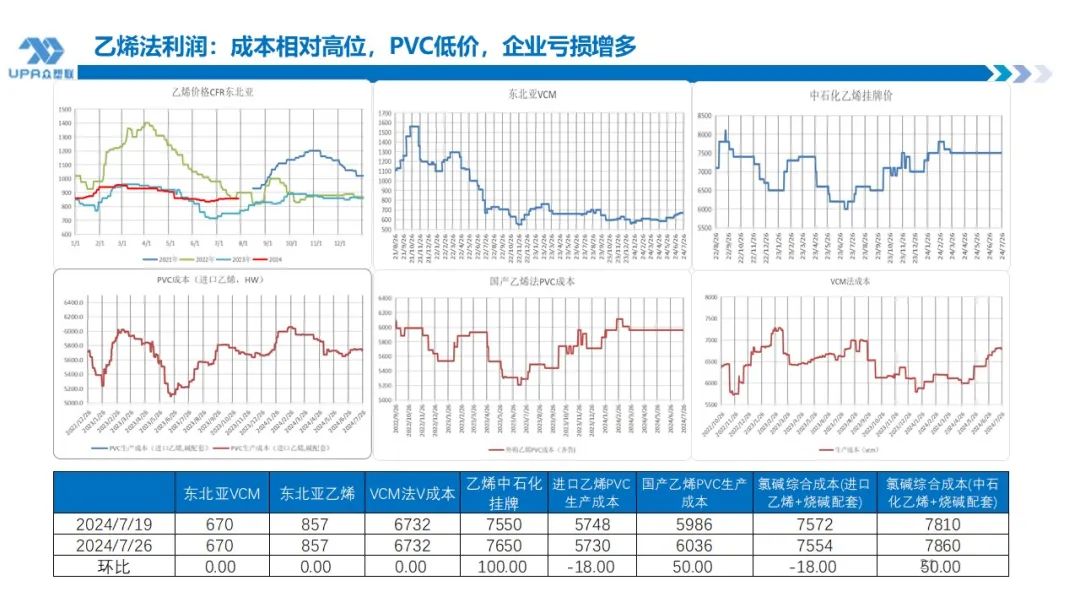

中等,液碱下跌,液氯补贴卖出,动力煤弱势震荡,兰炭相对平稳,电石稳中局部小跌。部分氯碱企业亏损,电石法边际装置盈利:39,

电解成本:山东:2310(按国网电);内蒙1685(按自备电)

外购电石PVC成本(分摊0.47电解成本):山东6303;内蒙5402;

外购电石PVC利润:山东-803;内蒙-72;

烧碱利润(分摊0.47电解成本):山东:1119;内蒙:1357

电石盈利:-238~ 27(电石下跌,兰炭平稳)

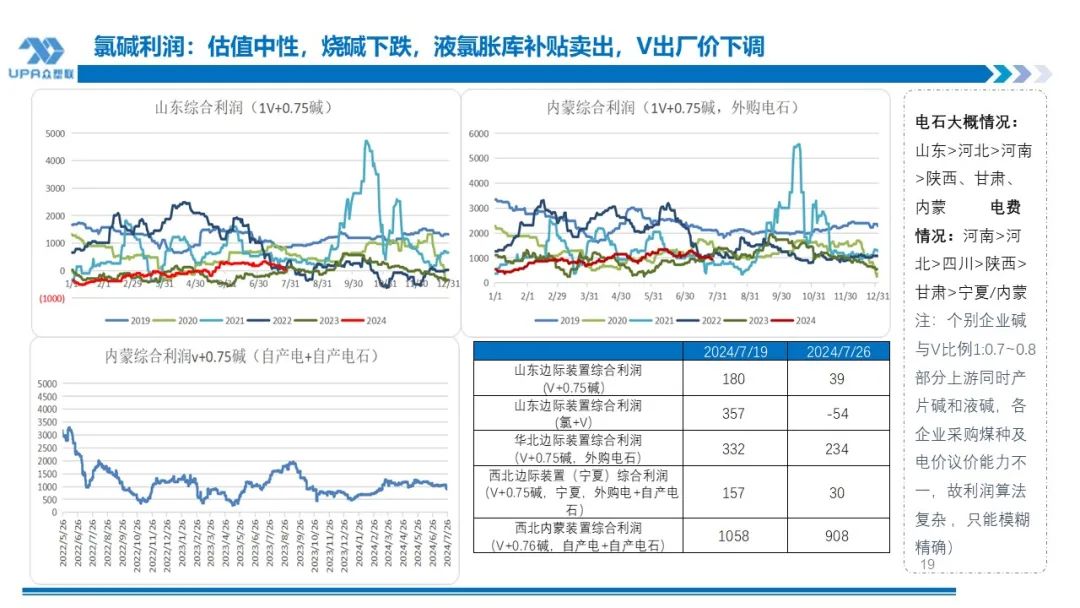

山东边际装置综合利润:(0.75碱+1PVC)39、(0.88液氯+碱):-54;

华北边际装置综合利润(外购电石):234(PVC+0.75片碱,实际产业链较长,一般整体保持盈利);

西北边际装置综合利润(宁夏,自产电石+外购国网电):30(PVC+0.68片碱);

西北装置综合利润(内蒙,自产电+自产电石):908(PVC+0.75片碱)

西北宁夏PVC折盘面安全边际:5571(以当前烧碱、电石静态估算)

参考

价格

参考价格:

产地蒙煤5500:635,0;兰炭:900,0;

山东烧碱32%:750(对标金岭),-50,折百2344,-156;

内蒙片碱:2850,0;

液氯山东:-100,-325;

电石山东:3050,0;电石内蒙:2600,-90

主要

逻辑

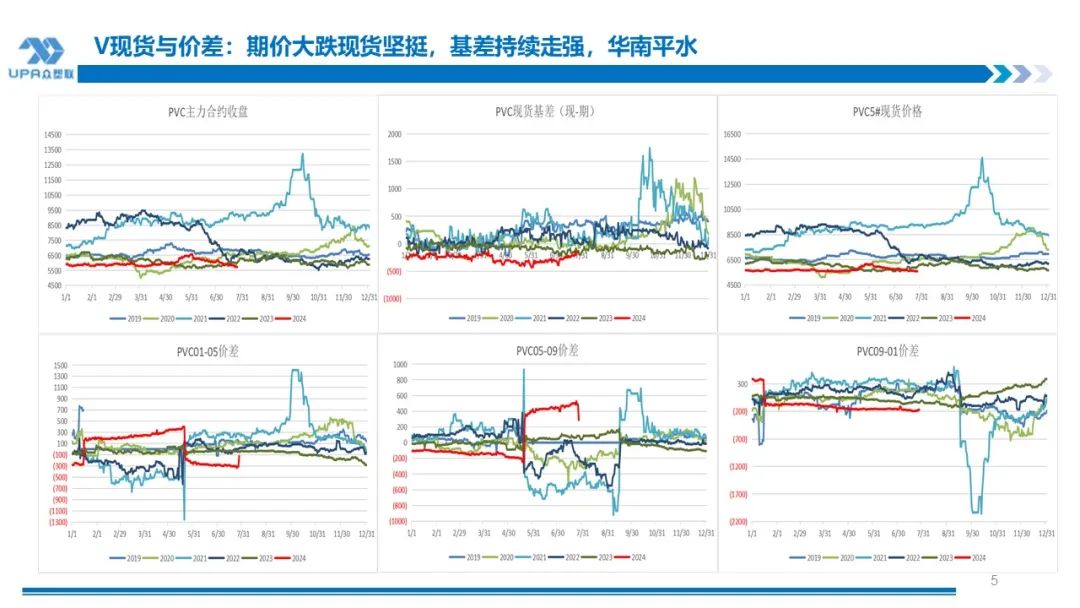

本周跟随商品氛围涨跌,自身震荡并无明显驱动。

综述

1.整体库存处高位,去库不理想,检修高峰上周出现,本周负荷回升。虽然华东华南去库,但物流原因和出口原因上游累库。

2.7月底上游负荷回升,但8月份再度面临检修新一波集中期。

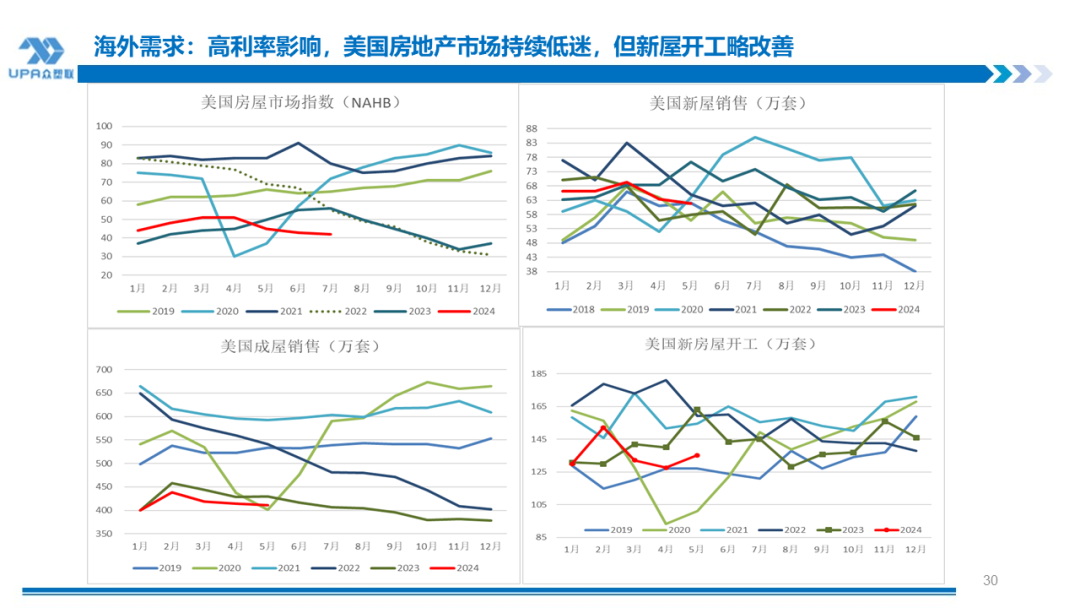

3.出口接单一般,印度正值雨季需求减弱且因BIS政策的不确定性,印度采购意愿下降,但在雨季结束前或BIS政策正式宣布延期后或迎来印度的补库潮。

4.估值中性。从产业成本利润角度来看,近期烧碱持续下听,液氯胀库补贴出货,边际装置亏损或接近亏损,但利润缩水近亏损刚开始而非持续长时间,故上游应暂无减产意愿 。

7月份集中检修导致供应急剧收缩,华南持续去库基差走强,但因出口接单弱,未能明显撼动整体供需格局,整体有所去库不明显。8月份检修仍旧处于高位,但整体较七月弱,在无增量利空消息下,唯一的变量来自供应端:一是出口,二是检修。当前整体格局表现为供过于求,但09临近交割,9-1收窄,暂看5700附近支撑的有效性,短期看5700-5850震荡。

PVC能否变盘,一方面是宏观风向的变化,毕竟会议到政策出台需要时间,另8月份也有重要的会议;另一方面取决于出口的放量叠加检修,关注印度BIS政策的明朗,可能会带来海外补货。

重点

关注

1.上游产量修复 ;2. 印度采购情况;3,渤化装置动态4.宏观风向

发表评论