来源:广州期货

热点推介

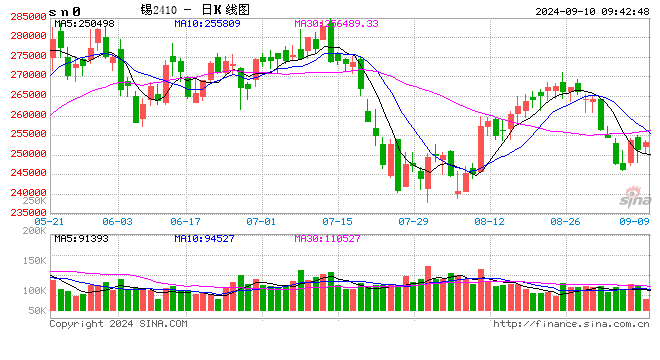

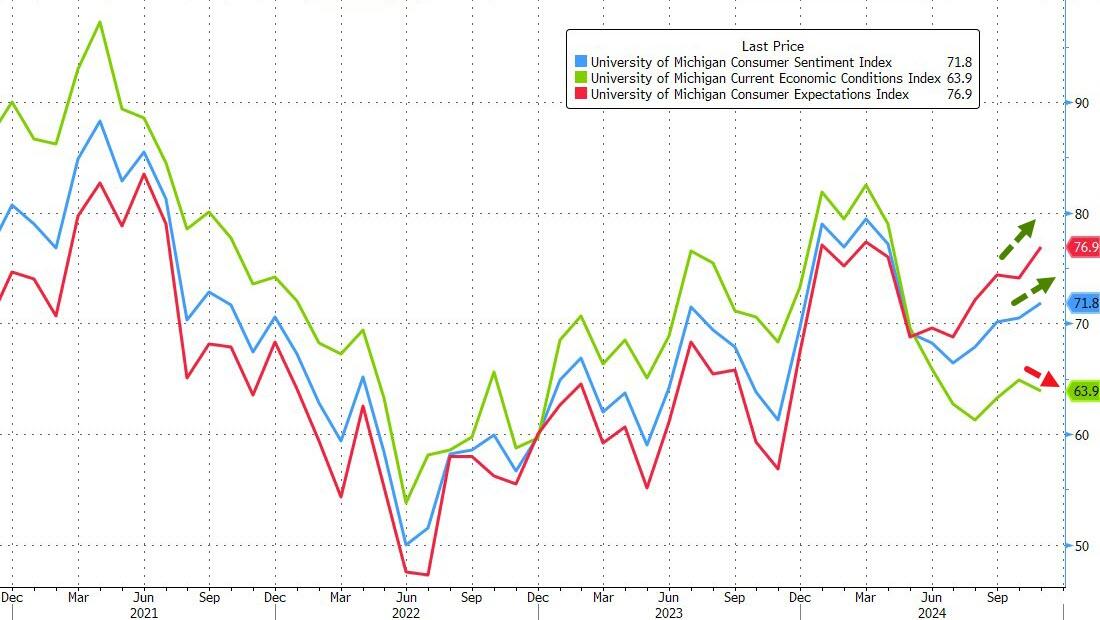

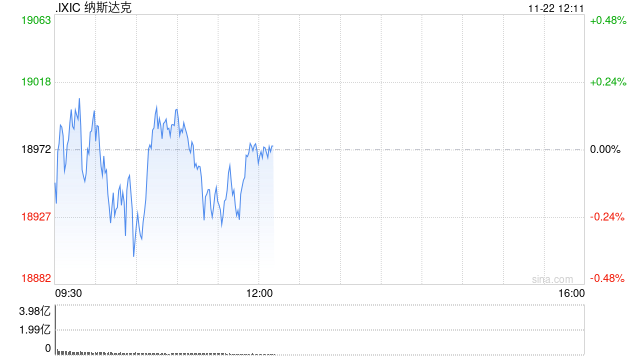

7月中后沪锡期价从28.5万一路下跌至23.8万附近,主要驱动来自于宏观层面,美国就业及制造业数据走弱,国内经济维持弱势,衰退预期交易再起,叠加消费淡季下锡锭社会库存去化放缓,给锡价带来较大压力;伴随价格下跌,刺激下游部分补库行为,锡价在8月反弹,但近期锡价跟随整体有色又迎来下跌,主要因为月初公布美国8月标普全球制造业PMI终值为47.9,中国49.1,美国47.2,均低于预期,且美国劳动力市场放缓迹象明显,衰退预期交易继续发酵,整体市场波动加大。从锡本身基本面来看,我们认为下方底部支撑依旧较强,对价格不易过分看空。

一、供应端约束仍在,

对锡价形成底部提振▼

(一)缅甸禁矿问题并未得到明显缓解。虽然此前其财政部将部分库存流入市场,导致2023年中国从佤邦进口锡矿砂及其精矿并未下降太多,清明假期期间,佤邦再次发文强调锡矿禁矿态度,复产预期被再次推迟,进一步强化供应收紧预期。

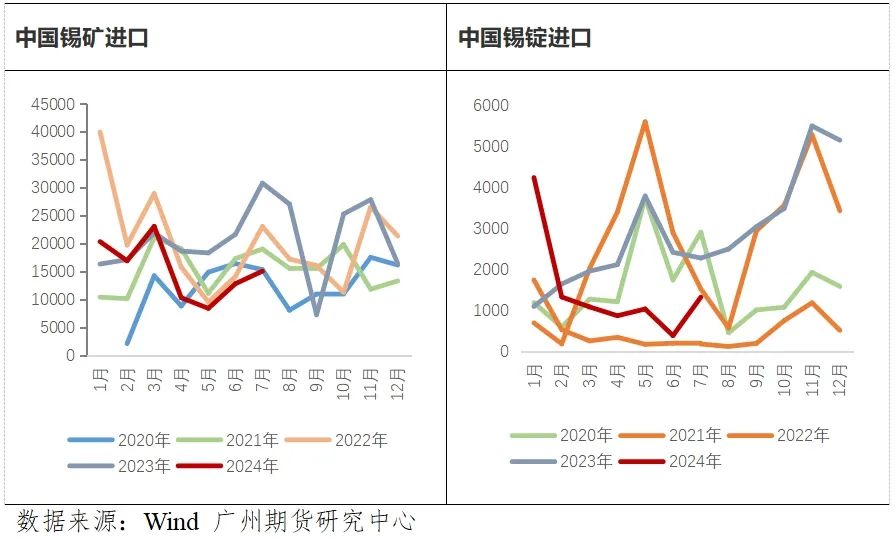

据海关数据显示,2024年1-7月中国累计进口锡矿沙及其精矿10.70万实物吨(折合33957金属吨)累计同比减少13.95%,缅甸占比38.45%。2024年7月份,我国从缅甸的进口量为6838吨(折合1336金属吨)同比减少74.68%,环比增加32.5%。锡矿从缅甸进口锡矿环比有所恢复,但是从累计同比数据看,1-7月份实物吨同比减少45%,相对1-6月份实物吨进口累计同比减幅增加。当前缅甸矿禁矿持续中,根据钢联统计,当前缅甸矿的库存剩余数量已较前期大幅缩减,后续复产时间未定的话,缅甸进口锡矿数量或将继续减少。

(二)印尼精炼锡出口下滑明显。印度尼西亚是中国最大的精炼锡进口来源国,据海关数据2023年全年,中国进口精炼锡33471吨,其中从印度尼西亚进口精炼锡24474吨,占比达73%。年初受出口配额审批缓慢影响,印尼锡锭出口断崖式减少,几乎零出口,3月之后随着审批恢复,锡锭出口回升,但整体出口水平仍然偏低。印尼贸易部:印尼7月精炼锡出口量为3409吨,环比回落23.5%,同期下滑51.5%。1-7月印尼锡锭累计出口1.8万吨,同比减少50%。此外,当前印尼筹划延长国内锡产业链,吸引海外资金在印尼投资锡化工等锡下游加工产业,可能为出口政策带来不确定性,如减少出口配额、增加出口关税等。

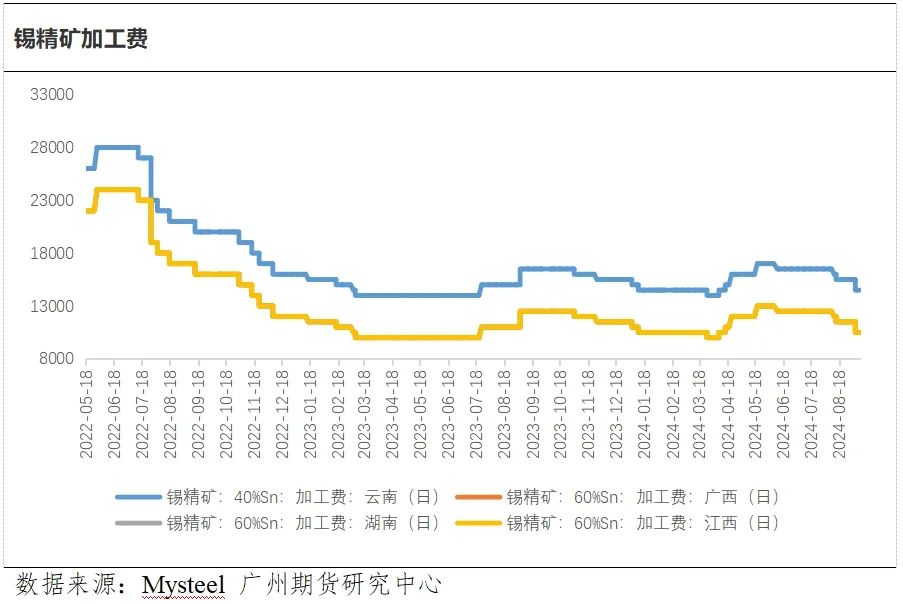

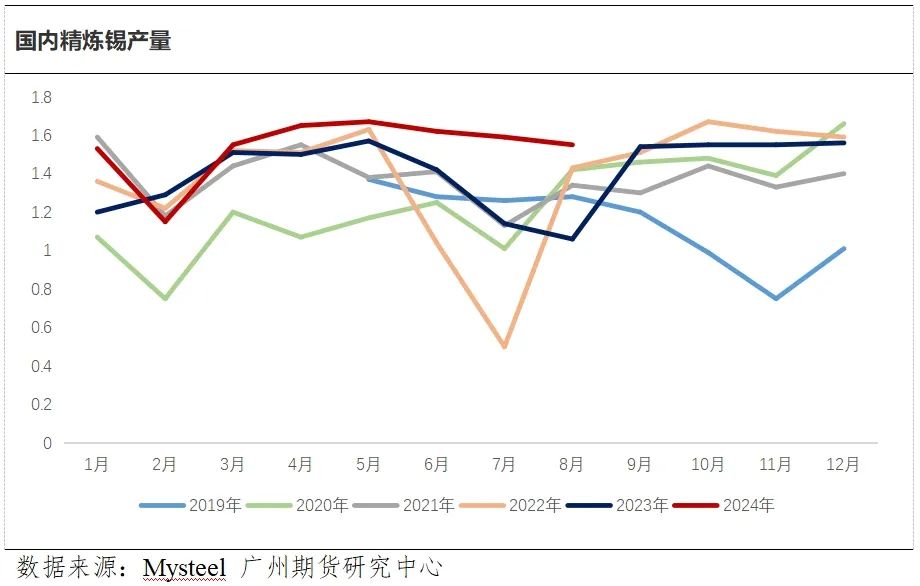

(三)国内精炼锡产量环比下降,锡矿偏紧已有所体现。Mysteel调研数据来看,2024年8月精锡产量为14555吨,环比减少3.66%,八月冶炼厂开工率为58.2%,环比下降3.64%。受冶炼厂检修影响,预计九月精锡产量在10000吨左右,环比减少31.30%左右。精锡产量环比下降,侧面反应供应端的紧缺状态已逐步从矿端延伸到了锡锭冶炼端,据市场调研反馈,云南矿紧已成定局,锡矿库存较少,但由于主要锡冶炼厂刚好进入传统检修期,可以有约一个月时间进行原料采购,短期锡锭产量或较难出现反常规下滑,但中长期存在可能。

二、价格下跌后,

库存去化节奏再次加快▼

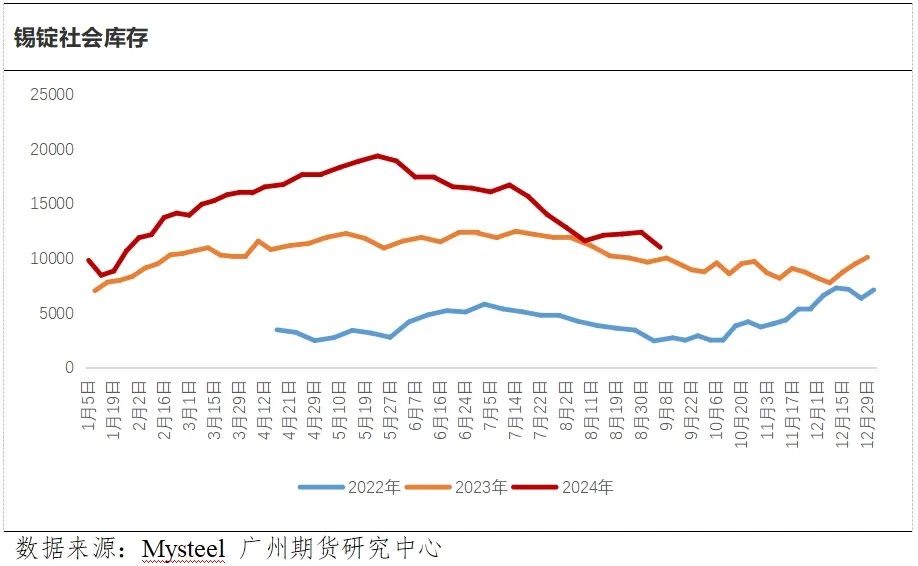

从国内锡锭社会库存表现来看,在8月锡价反弹过程中,锡锭社会库存持续累增,虽然幅度不大,但其实也反应下游消费一般,对相对高价的承接能力有限,近期价格再次转跌后,锡锭社会库存明显去化,上周单周减少1386吨至11008吨,锡价的相对低价刺激了部分下游库存行为,加快库存去化节奏。整体而言,当下锡锭消费表现一般,但对金九银十传统旺季仍有一定期待,下游接单意愿仍取决于锡价的相对高低,相对高价下以消化前期库存为主,相对低价下就适当接货补库。

综合而言,锡供应端仍是支撑价格的关键因素,矿紧对锡锭减量的传导或仍需要时间,但中长期存在可能,对价格仍有底部支撑。需求端,仍需要关注9月锡锭库存的去化节奏,就短期而言,下游的补库与否仍取决于锡价相对高低,所以无法为锡价提供持续的反弹动能。价格运行上,我们仍倾向于继续下跌空间有限,待整体宏观氛围好转,且伴随库存持续去化,锡价仍有阶段性做多机会。

广州期货研究中心

投资咨询业务资格

证监许可【2012】1497号

分析师:许克元

F3022666

Z0013612

发表评论