来源:国元期货研究

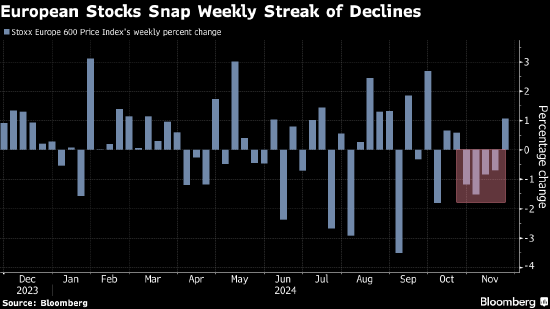

海外方面,美联储开启降息周期,将联邦基金利率下调50个基点至4.75%-5.00%,为2020年3月来首次降息。全球多地掀起一轮“降息潮”,南非央行降息25个基点至8%,卡塔尔央行降息55个基点,巴林央行、约旦央行、阿联酋央行降息50个基点。海外降息,为国内降息打开空间,一定程度上利好黑色板块。

8月制造业PMI在荣枯线以下进一步回落且明显弱于季节性,继续呈现下降趋势。制造业处于被动补库存阶段,产销率低于季节性水平,供需之间的缺口尚待进一步修复。

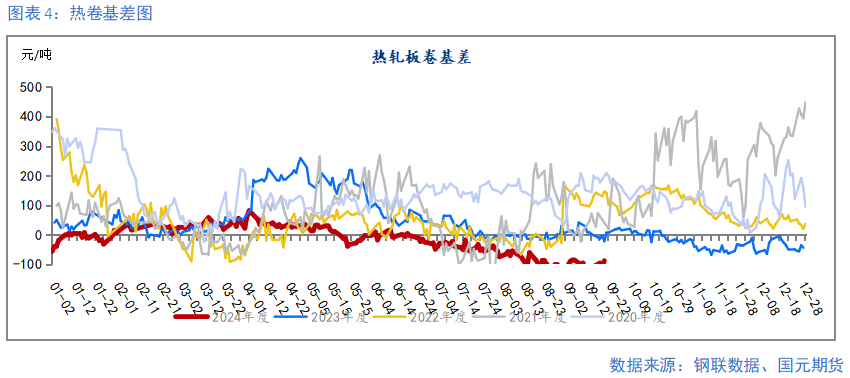

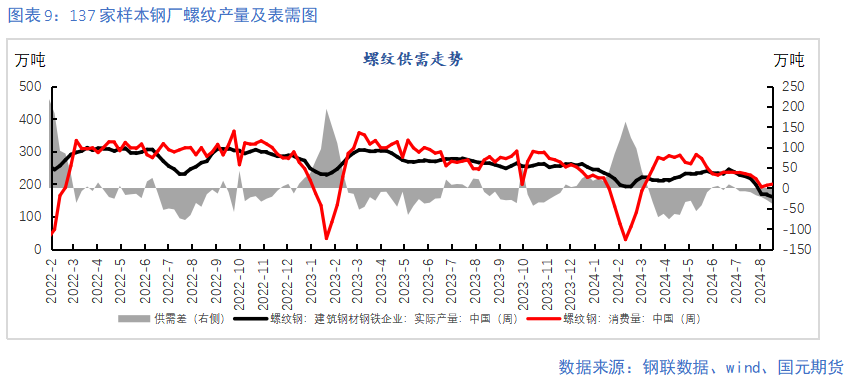

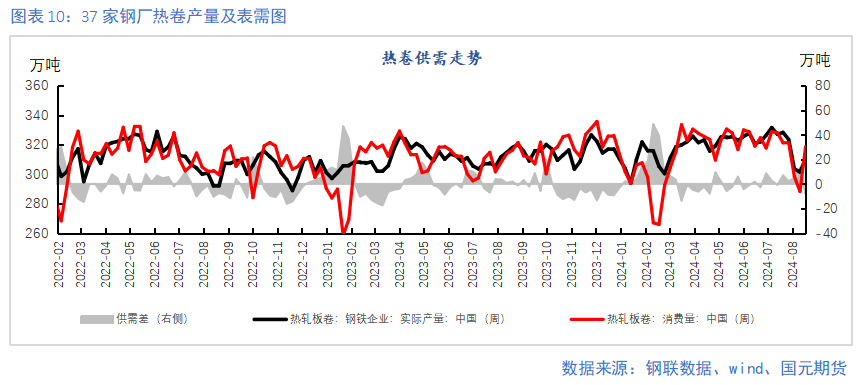

供应方面,螺纹钢旧国标库存明显消化,样本钢厂产量连续四周回升;热卷受内需及出口走弱,生产利润处于亏损中,产量走低。综合看五大品种钢材总产量经过七八月下跌后,钢厂利润有所好转,九月下旬产量稳中有增。

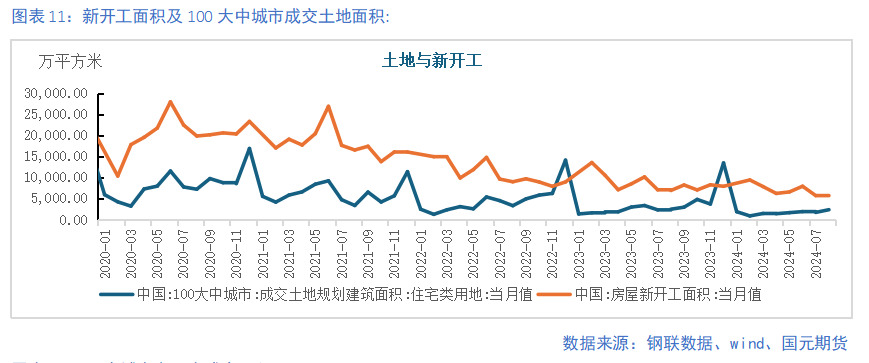

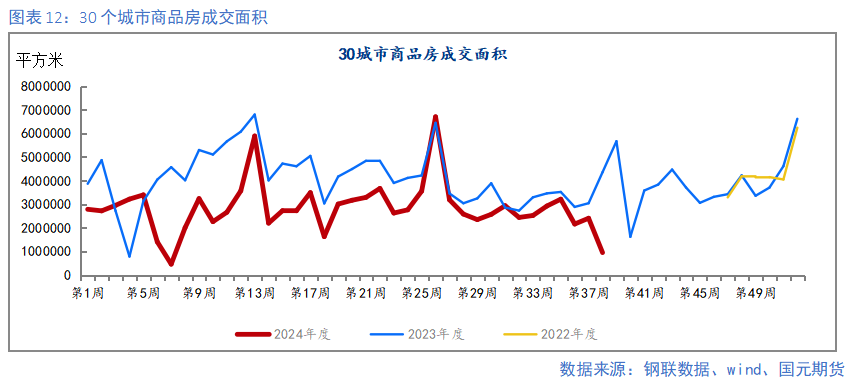

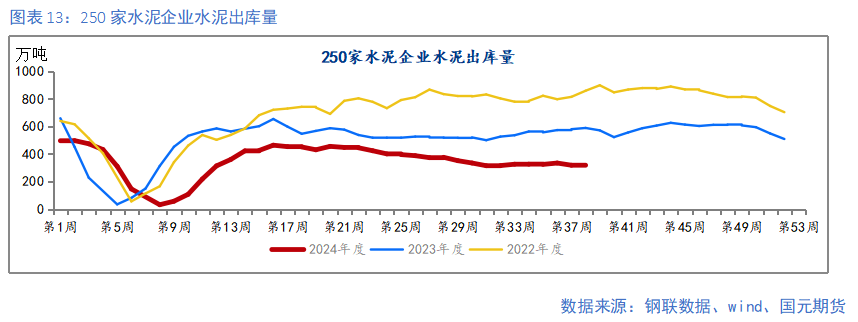

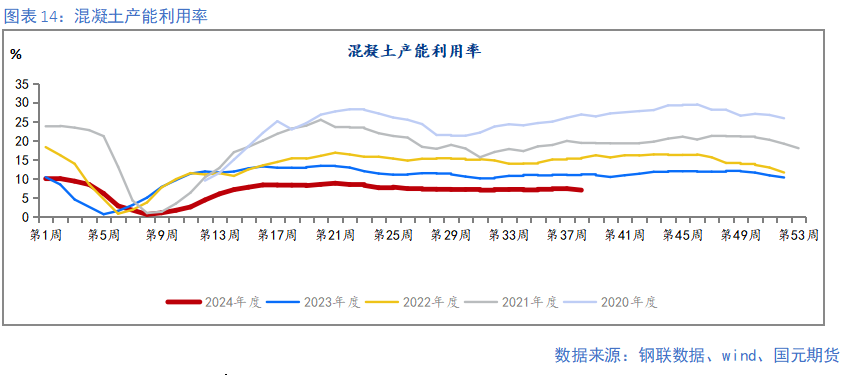

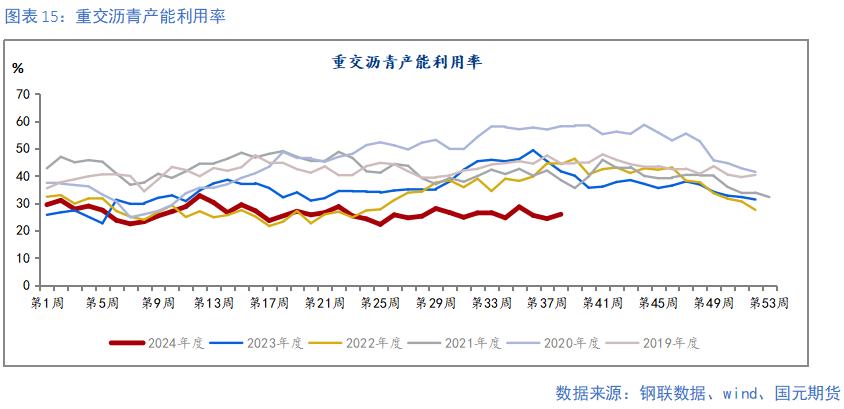

需求方面,七八月地产施工面积不及去年同期,混凝土产能利用率、水泥出库量及重交沥青产能利用率同比下降。基建方面,八月新增专项资金发行额为6195亿元,增幅突出,能否流向传统基建仍需关注。制造业仍处于被动补库中,随着出口贸易摩擦的增加,对钢材需求难有明显增量。

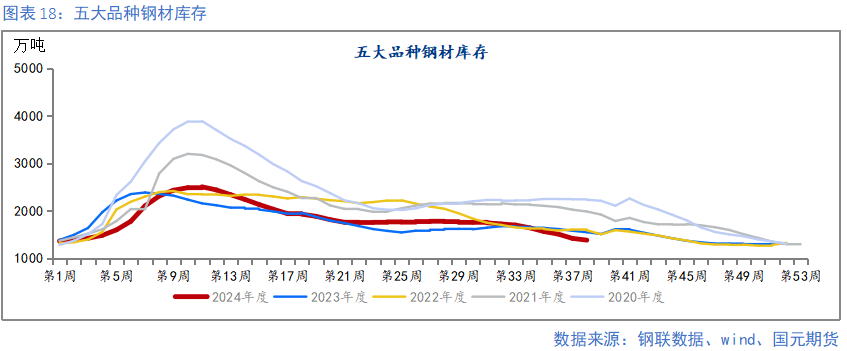

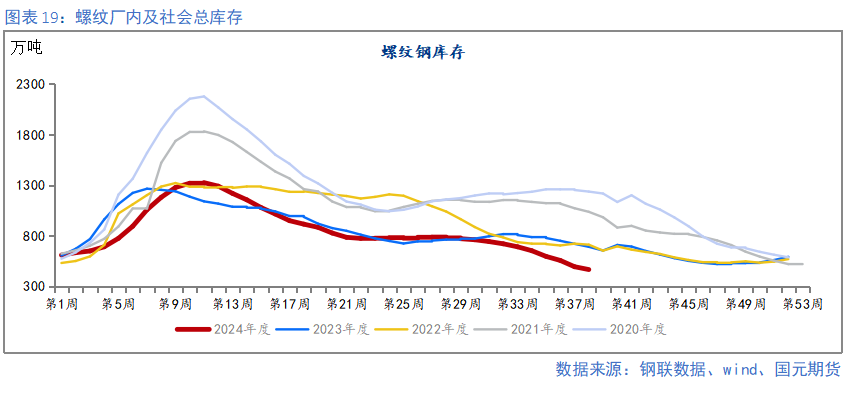

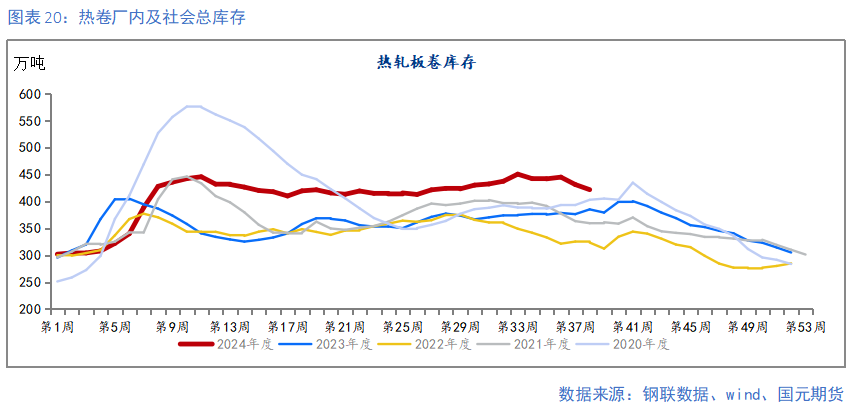

库存方面,螺纹钢库存偏低处于近五年低位,热卷产量走底后,高库存有所消化。

展望四季度,地产库存偏高,房地产对螺纹消费有限;传统淡季下,贸易商冬储投机需求偏弱。若钢厂谨慎复产,钢价价格下方空间有限,呈现震荡偏弱运行。若复产节奏加快,钢价或加速下跌。

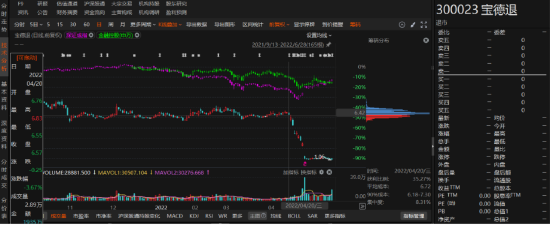

一、三季度钢价连续下跌

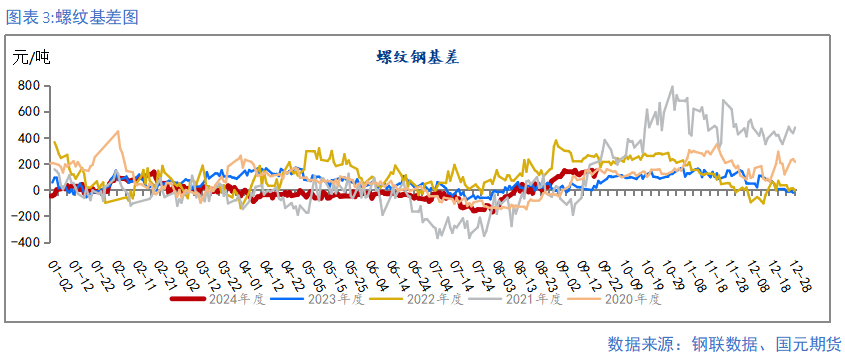

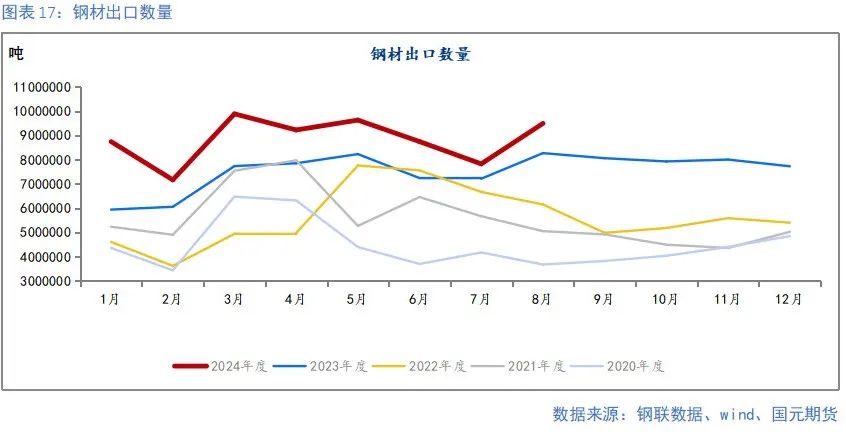

钢材三季度价格走势大幅下跌,下跌的主要因素在于供应偏宽松、旧国标的踩踏式出库及出口贸易量走低。三季度初,钢厂铁水产量偏高,已呈现供应宽松趋势。叠加8月起进行新标准切换,市场对于旧国标螺纹钢的流通存在忧虑,在避险心理下,华东市场存在踩踏出货现象,螺纹钢价格加速下跌。海外反倾销调查增加,6、7月钢材出口走弱,价格跌跌不休。

二、主动减产供应走低

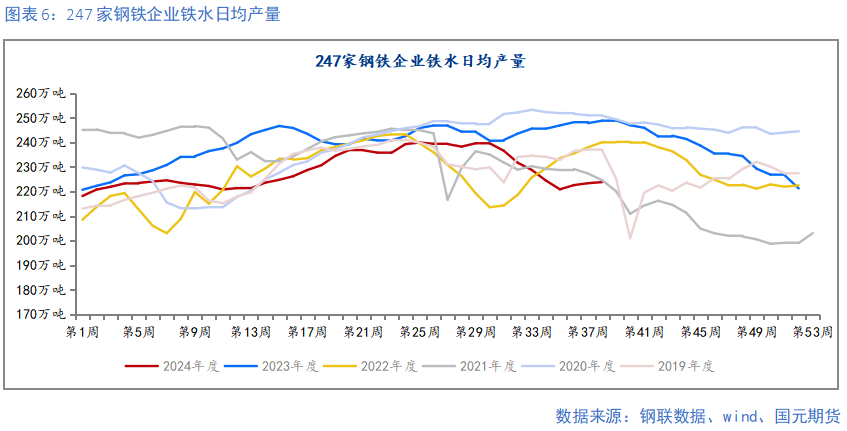

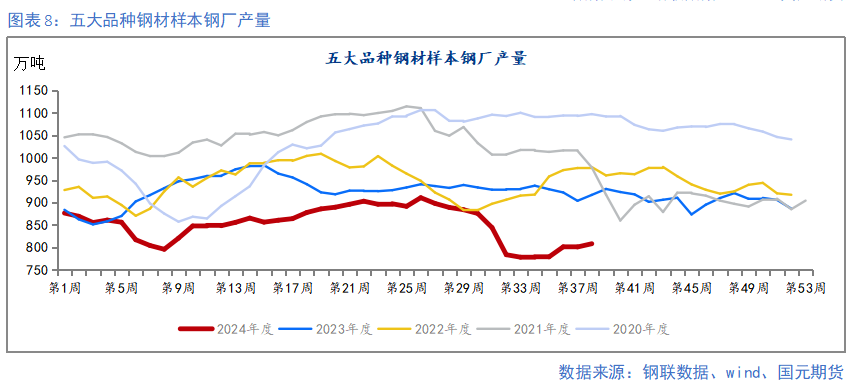

三季度样本钢厂五大品种钢材周均产量为826.63万吨,环比下降6.67%,同比下降10.96%。其中螺纹钢周均产量为193.36万吨,环比下降16.65%,同比下降27.13%;热轧卷板周均产量314.22万吨,月环比下降2.63%,同比基本持平。中钢协数据显示,三季度粗钢日均产量270.54万吨/天,环比下降1.45%,同比下降8.07%。

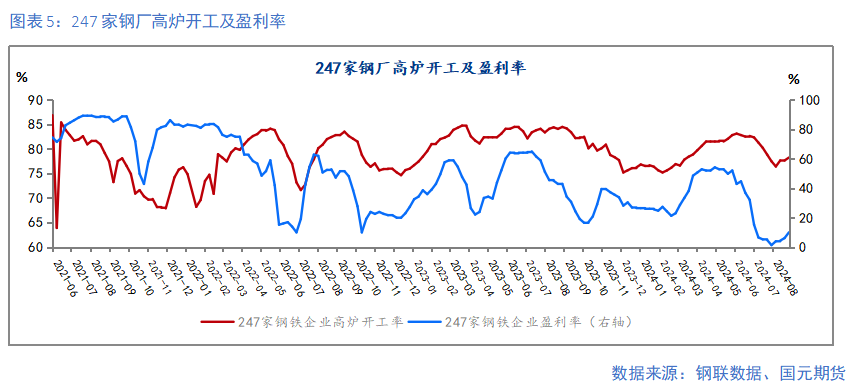

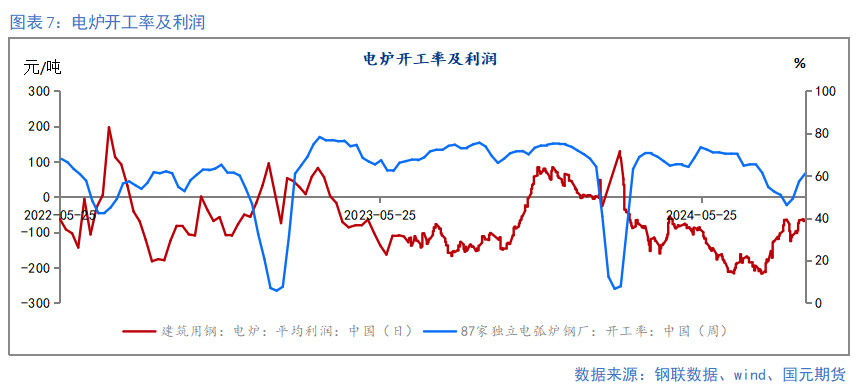

钢厂利润持续下滑,减产意愿偏高。三季度,247家钢厂盈利率从45%降至1.3%,盈利率为近五年新低。经过下跌调整后,炉料跌幅大于成材,九月中下旬钢厂利润已有所回升,市场略有复产。目前现货利润好于盘面利润,行业复产谨慎。

工业和信息化部办公厅发布关于暂停钢铁产能置换工作的通知。各地区自2024年8月23日起,暂停公示、公告新的钢铁产能置换方案。长期看,本举措促进钢铁企业向绿色低碳、结构调整、布局优化、兼并重组等方面调整。

三、表需走弱

三季度五大品种钢材周均表需量在859.27万吨,环比下降4.35%,同比下降7.71。其中螺纹周均表需在193.36万吨,环比下降15.98%,同比下降27.13%;热卷周均表需在314.22万吨,环比下降2.63%,同比基本持平。

四、建筑需求底部

三季度地产政策主要涉及积极支持收购存量商品房用作保障性住房,进一步做好保交房工作,加快构建房地产发展新模式。政策偏向地产降库,对黑色提振有限。基建方面,新增专项债增速好于去年同期,但对传统基建的拉动有限。

统计局PMI数据显示,建筑业商务活动指数为50.6%,比上月下降0.6个百分点,连续四个月下滑;1-8月份,房地产开发企业房屋施工面积709420万平方米,同比下降12.0%,房屋新开工面积49465万平方米,下降22.5%;从高频数据来看,三季度的混凝土产能利用率、重交沥青产能利用率以及水泥出库表现明显不如去年同期。

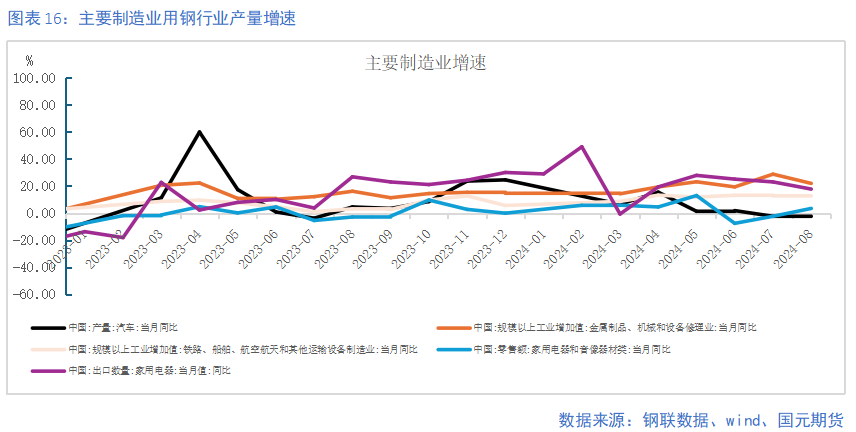

五、制造业供需承压

8月PMI录得49.1,环比回落0.3,在荣枯线以下进一步回落且明显弱于季节性,继续呈现下降趋势。从需求结构来看,在手订单降至年内低位,新订单指数持续回落,仅新出口订单有所上升,外需略好于内需,在需求的制约下生产端同步承压,生产指数、采购量、原材料库存等指数较上月均有所回落。

六、出口维持高位

8月中国出口钢材949.5万吨,较上月增加166.8万吨,环比增长21.3%;1-8月累计出口钢材7057.5万吨,同比增长20.6%。价格下跌后,出口利润明显好转,海外拿货增加。海外反倾销情况增加,关注越南对原产与中国和印度的热卷的反倾销调查,落地后或对钢材出口造成影响。

七、总库存维持低位

三季度钢材处于连续去库中,由于新旧国标切换,钢材去库程度加快。截至9月20日,五大品种总库存为1382.23万吨,较去年同期下降10.79%。其中,厂内库存为399.44万吨,同比下降6.98%;社会库存982.79万吨,同比下降12.25%。分品种看,螺纹总库存465.46万吨,同比下降32.58%;热卷总库存421.73万吨,同比增加9.52%。

八、展望及小结

展望四季度,地产库存偏高,房地产对螺纹消费有限;传统淡季下,贸易商冬储投机需求偏弱。若钢厂谨慎复产,钢价价格下方空间有限,呈现震荡偏弱运行。若复产节奏加快,钢价或加速下跌。

写作日期:2024年9月24日

作者:杨慧丹

分析师

期货从业资格号:F03090153

投资咨询资格号:Z0019719

发表评论