期货市场行情判断的策略与技巧

在期货市场中,准确判断行情是交易成功的关键。以下是几种常用的行情判断方法,帮助投资者在复杂多变的市场环境中做出明智的决策。

1. 基本面分析

基本面分析是评估期货市场行情的基础。它涉及对影响商品供需的经济、政治和社会因素的研究。例如,对于农产品(000061)期货,天气变化、种植面积、政府政策等因素都会直接影响价格。投资者需要密切关注这些基本面信息,以预测市场趋势。

2. 技术分析

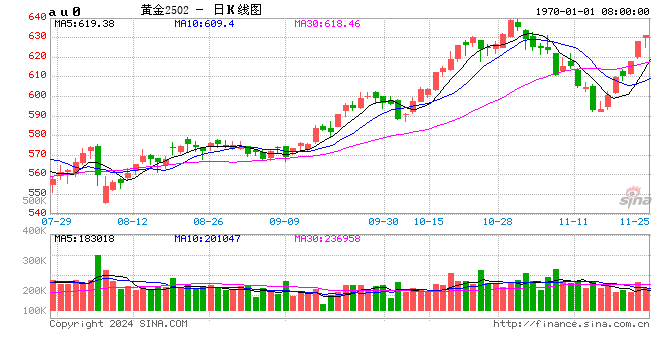

技术分析是通过研究历史价格和交易量数据来预测未来市场走势的方法。常用的技术分析工具包括趋势线、支撑和阻力位、移动平均线、相对强弱指数(RSI)等。通过这些工具,投资者可以识别市场趋势和潜在的转折点。

3. 市场情绪分析

市场情绪反映了投资者对市场的整体看法和预期。情绪分析可以通过观察市场参与者的行为来实现,如持仓量变化、交易活跃度等。当市场情绪过于乐观或悲观时,往往预示着市场可能出现反转。

4. 宏观经济分析

宏观经济因素,如利率、通货膨胀率、国内生产总值(GDP)等,对期货市场也有重要影响。例如,利率的上升可能会增加借贷成本,从而影响商品的生产和消费,进而影响期货价格。

5. 事件驱动分析

突发事件,如自然灾害、政治变动、重大经济数据发布等,都可能对期货市场产生即时影响。投资者需要关注这些事件,并评估其对市场的潜在影响。

分析方法 优点 缺点 基本面分析 长期趋势预测准确 信息获取和分析时间长 技术分析 短期交易决策有效 过度依赖历史数据 市场情绪分析 反映市场即时动态 主观性强,难以量化 宏观经济分析 影响广泛,长期有效 数据滞后,反应慢 事件驱动分析 即时反应市场变化 不可预测性高综合运用这些分析方法,投资者可以更全面地理解市场动态,提高行情判断的准确性。然而,需要注意的是,没有任何单一的方法可以保证100%的准确性,因此,结合多种分析方法并保持灵活性是期货交易中的重要策略。

发表评论