来源:直通IPO

七牛云,即将圆梦IPO。

文丨直通IPO ID:zhitongIPO

作者丨孙媛

七牛云,迈出登陆港股重要一步。

9月24日,音视频云服务商七牛智能科技有限公司(简称“七牛云”)正式通过港交所上市聆讯,此前它才刚刚在港交所更新了招股说明书,而就在三个月前,七牛云已获得中国证监会境外发行上市备案通知书。

接连动作之下,意味着冲刺港交所1年多来,曾在一级市场获得阿里巴巴、云锋基金、经纬创投、启明创投等知名VC青睐,合计融资超30亿元的风投宠儿七牛云离圆梦IPO的时间或已越来越近。

不过拉长时间线来看,七牛云IPO之路并不算顺畅。

2021年,七牛云就启动了赴美上市,但最终以美国证监会同意七牛云撤回提交的F-1注册文件及所有修订文件落下帷幕,2023年6月29日七牛云又递表港交所,开启了弃美赴港的新一轮征途,但此前递表也两度失效。

而这一次,是它时隔半年再次冲击港交所。

在最新招股书中,不难发现,近一年多来七牛云收入和毛利率在持续增长,给了IPO再战的底气。

据招股书显示,七牛云于中国提供音视频云服务,其主要产品及服务包括MPaaS产品,即一系列音视频解决方案;以及APaaS解决方案,为基于其MPaaS能力及利用其低代码平台的场景化音视频解决方案,主要旨在使客户仅需简易部署,即可快速调用不同功能,实现业务目标。

2021年至2023年,公司营收分别为14.71亿元、11.47亿元和13.34亿元,同期,七牛云毛利率分别为19.8%、19.9%、21.0%。

而今年第一季度的营收更是从2023年同期的2.71亿元增长26.2%至3.42亿元,整体毛利率由18.3% 提升至20.6%。

对此,七牛云表示,改善主要是由于MPaaS业务持续恢复,APaaS业务的持续增长,以及公司努力控制成本之下,成本及费用所占收入百分比下降。

根据艾瑞咨询的报告,按2023年收入计算,七牛云是中国第三大音视频PaaS服务商,市场份额为5.8%;按2023年APaaS所得收入计算,七牛云亦是中国第二大音视频APaaS服务商,市场份额为14.1%。

在增长成绩的加持下,七牛云的亏损自然有所收窄。

招股书披露,七牛云经调整净亏损由2022年的1.187亿元减至2023年的1.156亿元,再由截至2023年3月31日止三个月的0.307亿元减至截至2024年3月31日止三个月的0.242亿元。调整净亏损率由2022年的10.3%减至2023年的8.7%及截至2024年3月31日止三个月的7.1%,可谓一降再降。

不过,即便如此,七牛云也未行至扭亏为盈的转折点。根据招股书数据,2021年至2024年一季度,七牛云经调整净亏损合计为3.652亿元。

就实现盈利所需的时间而言,七牛云坦言,其于往绩记录期间的亏损状况亦符合行业的总体趋势。

根据艾瑞咨询,鉴于前期的大量投资,尤其是于研究及为快速占领额外市场份额所采取的一般定价政策,于音视频PaaS行业营运的公司通常尚未实现盈利。音视频云服务商实现盈利通常需要10年以上。

可见,扭亏为盈依然是七牛云待解的核心命题。

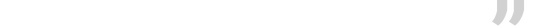

就在七牛云三闯港交所的动作背后,持股17.69%的最大机构投资方阿里巴巴也浮出水面。

根据招股书显示,在2017年7月,阿里巴巴旗下淘宝中国跟云锋基金分别以E-1系列优先股每股1.7633美元的价格分别向经纬、启明及CBC购入A系列优先股、B系列优先股和C系列优先股。通过E轮融资,二者直接跃升为七牛云第二大和第三大股东,分别持股17.69%和12.44%。

也就是这一年,七牛智能就被列为“中国云服务行业独角兽排行榜”第七位,估值为10亿美元(66亿元)。

现在,伴随着七牛云即将成功赴港上市,意味着距离7月收获港股“电子发票第一股”百望股份后不久,阿里巴巴的被投上市公司版图又将新增浓墨淡彩的一笔。

(首图来源:壹图网)

发表评论