来源:华尔街见闻

虽然全球宽松周期提振了风险情绪,但在Hartnett看来,经济前景仍具不确定性,市场仍需警惕通胀风险,黄金是最佳的对冲资产,看好工业金属、材料股和国际股。

随着全球步入宽松周期,美银Hartnett依然坚定唱好债券和黄金。

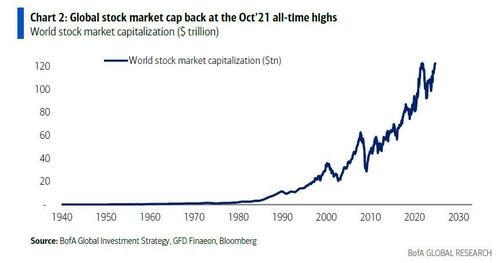

美银首席策略师Michael Hartnett在最近的报告中表示,出于对经济放缓的担忧,欧央行、美联储等主要央行接连降息,包括中国宣布的一系列支持性政策,共同推升全球股市市值升至接近历史高位的水平。

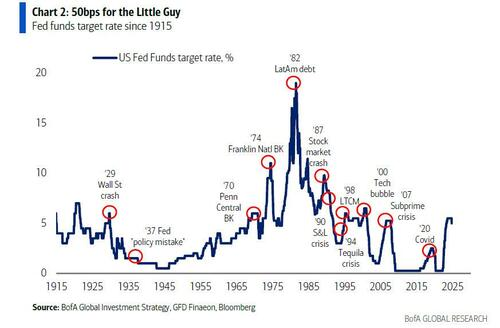

正如Hartnett的名言所说,“当央行开始恐慌时,市场就开始停止恐慌”。

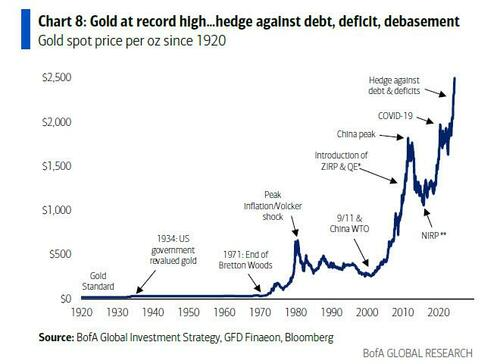

这是否意味着风险资产将迎来新一轮上涨周期?在Hartnett看来,目前全球市场仍需警惕通胀风险,黄金是最佳的对冲资产,还看好工业金属、材料和国际股。

通胀主题特征仍显著

报告同时指出,考虑到地缘政治风险、庞大的政府赤字等各种因素仍然存在,通胀主题仍然是各类资产表现的一大特征。

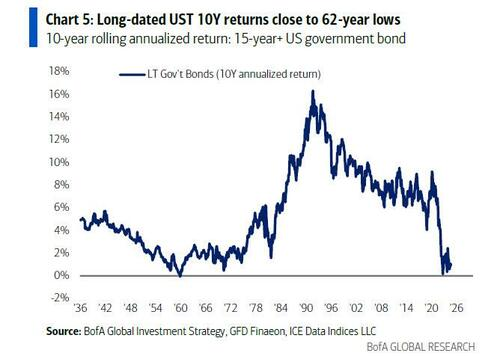

比如,10年期美债收益率几乎下行至近62年来的低点,显示市场对经济前景仍然悲观。

看好黄金作为对冲资产

第二,自20世纪30年代以来最糟糕的十年之后,大宗商品的长期回报率不断上升。

虽然经济前景仍不确定性,但考虑到风险市场几乎已完全定价明年美联储降息250个基点和美股每股收益增速达到20%,Hartnett仍然坚定做多债券和黄金。

其中,Hartnett特别看好黄金作为对冲资产,尤其是对冲3D指标:债务(Debt)、赤字(deficit)、贬值(debasement)。

Hartnett此前提及,黄金是“抵御2025年通胀再加速的最佳对冲工具”,和2021年、2022年一样,黄金通过晋升为表现最佳的资产为这两年间爆炸式通胀提供了预警信号,预计金价有望涨至3000美元/盎司。

看好工业金属、材料股和国际股

报告指出,股市有个“反常识”的表现——美国大盘股的表现优于历史长期回报,而国际股的表则现逊于历史回报。

一般来说,大盘股走高代表了通货紧缩,国际股则代表周期性价值。

其次,报告表示,和美国国债相比,中国债券的回报率仍处于历史高位水平,同时中国股市与美国股市相比正处于50年低点。因此,投资者可能会在中国积极政策的刺激下买入国际股。

商品方面,近期,受中国央行降准降息、下调存量房贷利率等楼市支持性政策的提振,工业金属价格大涨。有观点指出,如果中国再加大刺激力度,大宗商品价格将继续飙升。

综上,Hartnett认为,随着中国利好政策的逐渐落地,此前不受欢迎的大宗商品(工业金属)、材料股和国际股票(新兴市场和EAFE指数基金)将成为“广度”轮动的最佳投资品种。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论