炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

文 | 金卫

7月24日,杭州九源基因工程股份有限公司(简称“九源基因”)向港交所提交上市申请书,独家保荐人为华泰金融控股(香港)有限公司。

九源基因是一家生物制药公司,去年收入达到12.9亿,净利润1.2亿。九源基因存在单一产品营收占比高等情况。此前,公司净利润遭遇断崖式下跌。

目前,九源基因将目光瞄向了减肥神药“司美格鲁肽”仿制药,但面临市场竞争、法律诉讼等风险。

净利润曾遭遇断崖式下跌

九源基因于1993年创立,是一家总部设在浙江的生物制药公司,拥有逾 30年生物药品及医疗器械研发、生产及商业化经验。

九源基因主要方向为骨科、代谢疾病、肿瘤及血液等四大领域,目前包括8款已上市产品及10款在研产品。

8款上市产品包括:5款肿瘤药物(吉粒芬、吉巨芬、吉欧停、吉芙惟、吉坦苏)以及2款治疗静脉血栓的肝素类药物(亿喏佳、吉派林)。其中,骨优导、亿喏佳、吉粒芬三款产品为九源基因贡献了大部分营收。

骨优导是中国首款重组人骨形态发生蛋白-2(‘rhBMP-2’)骨修复材料。招股书显示:骨优导为公司2010年向杭州华东医药集团有限公司收购,以往业绩大部分收益也来自于骨优导。

根据灼识咨询的资料,骨优导为中国首款获准销售的含rhBMP-2骨修复材料,2023年中国骨修复材料市场中按销售收益计排名第一。

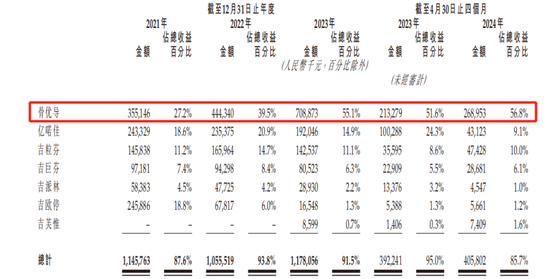

招股书显示:2021-2023年,骨优导产品的营收比重分别为27.2%、39.5%和55.1%,2024年前4月,占营收比重进一步增至56.8%,撑起了公司营收的半壁江山。

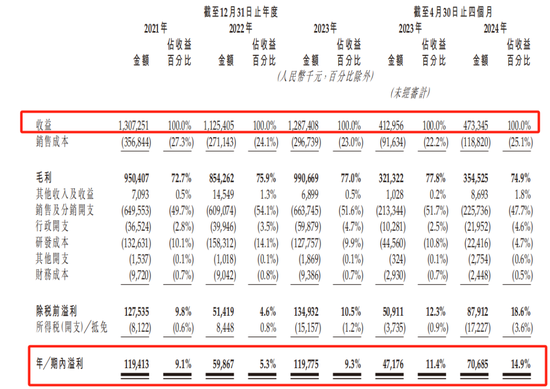

财务方面,2021年至2024年截至4月30日止四个月(简称:报告期内),九源基因分别实现营收13.07亿、11.25亿、12.87亿、4.73亿元,同期实现净利润分别为1.19亿、5986万、1.2亿、7068万。

其中,2022年九源基因的利润出现断崖式下跌。九源基因在招股书中表示,2022年收入下滑,主要是由于吉欧停及依诺肝素原料药销售收益减少所带动。

吉欧停产生的收入由2021年的2.45亿减少72.4%至2022年的6780万,是由于吉欧停被纳入带量采购计划后,其销售量及销售价格均有所下降。依诺肝素原 料 药销售产生的收益下降则是地缘政治冲突国外客户销售的影响。

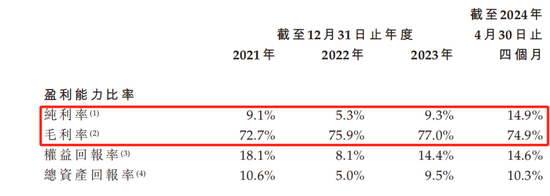

盈利能力方面,报告期期内,九源基因的毛利率分别约为72.7%、75.9%、77%及74.9%,毛利率较高;净利率分别约为9.1%、5.3%、9.3%及14.9%,存在较大的波动。

费用方面,九源基因的销售及分销开支较大,报告期内,分别为6.5亿、6.1亿、6.6亿,2.25亿,占营收的比重在50%左右。

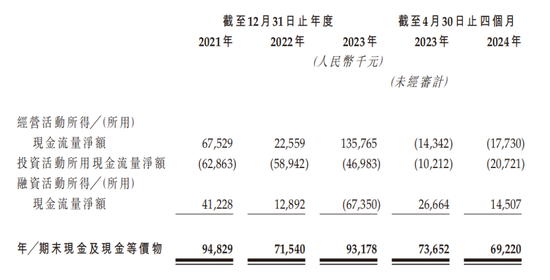

值得注意的是,九源基因报告期内净利润合计为3.69亿元,但财报显示,截止到今年4月,其经营活动现金流量净额仅为1770万。

对此,九源基因解释称,现金流出主要归因:1.包括物业、厂房及设备折旧1160万、存货撇减至可变现净值470万,以及金融资产减值亏损净额230万;2.销售增长令贸易应收款项及应收票据增加5690万,以及结算雇员支出令其他应付款项及应计费用减少3840万。

在医药行业,销售往往占据了重要地位,一些药企自建销售渠道或者控制销售公司,而九源基因的药品主要销售给分销商,2021年-2023年,分销收入占公司总营收的比重分别为72.8%、73.8%、65.9%。

九源基因在风险提示中称,我们所有分销商均为我们对其控制权有限的独立第三方,我们无法保证分销商将一直有效地分销我们的产品。

招股书还显示,九源基因对关联客户的依赖程度不断加深。2021年,九源基因来自关联方华东医药及其附属公司的销售额占总额比重为7.4%,到了2024年4月这一比例已提升至12.6%,华东医药及其附属公司已成为公司的第二大客户。

除了是公司的大客户,华东医药还是九源基因的五大供应商之一。招股书称,华东医药自2001年起一直以合理的价格向九源基因提供优质、稳定的医疗耗材及设备,并能够快速交付有关耗材及设备。

不过,客户和供应商的重叠问题,一直是上市监管审查的重点。

押宝“减肥神药”

九源基因与华东医药之间存在着各种关联交易,主要双方创始人本身有着深厚的渊源,九源基因的创始人李邦良是华东医药的前董事长,其多名高管如董事会主席傅航、非执行董事马红兰等均来自华东医药。

不仅如此,九源基因与华东医药之间在股权上紧密相连。中美华东作为华东医药的全资子公司,也是九源基因目前最大的股东。

IPO前,九源基因的股权结构中,中美华东持股为21.06%,杭州华升持股为16.25%,李邦良持股为1.17%,CQFE持股为15%,浙江网新持股为12.26%,Highland Pharma持股为10%,杭金投持股为8.71%。

由于单一产品营收占比高,九源基因为增强业绩增长可持续性,而将“减肥药”为重要方向。IPO资金用途方面,九源基因表示将分配至公司战略性重点 治疗领域的在研产品的持续研发,其中就包括JY29系列产品。

这两年,制药巨头诺和诺德开发的减肥药司美格鲁肽火爆全球,司美格鲁肽产品于2023年的全球销售额达到206亿美元,成为2023年全球三大最畅销药物。

九源基因在招股书中称,公司开发的JY29-2是一款司美格鲁肽生物类似药,我们将以吉优泰®作为品牌名称的用于治疗2型糖尿病(‘2型糖尿病’),以吉可亲®作为品牌名称的用于治疗肥胖症及超重。”

目前,JY29-2(吉优泰)为中国首款取得IND批准、完成III期临床试验并递交NDA申请的司美格鲁肽生物类似药。2024年1月,九源基因的JY29-2(吉可亲)用于治疗肥胖症及超重取得国家药监局的IND批准。

司美格鲁肽类似药有着品牌溢价、仿制成本低等特点,有较好的市场前景。九源基因在招股书称,考虑到国内和全球市场对司美格鲁肽产品的需求巨大,但目前尚未得到满足,我们期望最大限度地发挥潜在的先发优势并取得强劲的销售业绩。“我们扩大销售及市场团队以及产能扩张。”

不过,九源基因面对的潜在竞争非常激烈,就治疗2型糖尿病适应症来说,国内已有10款司美格鲁肽生物类似药正处于III期临床试验阶段,同场竞技的包括丽珠医药、德邦制药、石药集团等等。另外,今年1月,诺和诺德的司美格鲁肽片(商品名为“诺和忻”)获国家药品监督管理局(NMPA)批准上市,用于治疗2型糖尿病。

就治疗肥胖症及超重适应症来说,九源基因处境也不容乐观,有8款治疗超重及肥胖症的司美格鲁肽生物类似药已取得IND批准。

九源基因的司美格鲁肽与华东医药关系密切,招股书显示:2017年8月,九源基因与中美华东就2型糖尿病适应症的技术转让及开发订立独家技术转让协议,又于2019年5月,与与中美华东就肥胖症适应症的技术转让及开发订立独家技转术让协议。

不过,这一技术转让存在诉讼风险。资料显示:最初诺和诺德在国内申请的司美格鲁肽相关专利的保护期为2006年到2026年,但是当年在申请专利时,诺和诺德出于保密等原因并未给出司美格鲁肽具体化合物的实验结果数据。

2021年6月,华东医药以此为由递交了司美格鲁肽的专利无效申请,诺和诺德随后给出了自证材料,但被认定不够充分,国家知识产权局遂给出了专利无效判定。

目前,诺和诺德仍在就无效裁决进行争辩。如果更改判决,在2026年3月前,九源基因如果仿制该药物,存在着被诺和诺德诉讼的风险。

九源基因因产品单一遭遇成长的烦恼,能否靠“减肥药”解渴?仍有待观察。

对九源基因IPO有何看法,欢迎在下方留言。

发表评论