近日,火热的股票市场广受关注,“A股”等词条冲上各平台热搜榜。与此同时,有消息称此前一单难求的大额存单地位一落千丈,“有投资者利息不要了,大批大额存单转让出来了……”

目前大额存单转让情况如何?有银行工作人员表示,最近转让大额存单的客户数量确实有所增长。也有银行理财经理表示,大额存单转让业务都是自己在手机上办理,目前也没有客户来咨询转让大额存单并用来炒股。

“大额存单转让受关注,可能与近期股市情绪回暖,赚钱效应显现有关。”光大银行(601818)金融市场部宏观研究员周茂华表示,权益资产波动风险相对大,市场波动是常态,普通投资者需要充分考虑产品风险,根据自身风险承受能力与收益预期,合理配置资产组合。

大额存单转让火热?

大额存单是银行发行的存款凭证,具有利率较普通存款高、流动性好、安全性强等特性,适合投资者时间较长、风险偏好低的资产配置需求。

作为存款的一种,大额存单由于较高的起存门槛、较长的存款期限,相较于普通存款收益略高,且由于“保本保收益”的特性,在居民理财配置中有着独一份的地位。

近年来,由于国内存款利率不断下滑,提前锁定利率成为很多投资者的首选,但由于银行发行额度有限,大额存单常常出现“一单难求”行情。

大额存单具有可转让特性。记者注意到,各家银行在其App上均有大额存单转让专区,以满足投资者临时性资金周转需求。大额存单是否转让火热?从多家银行转让情况来看,记者发现均有预估年利率高于现行大额存单利率情况,部分额度比较高的存单,如500万元以上存单转让利率甚至高于原年利率,处于让利状态。

以工商银行(601398)为例,目前该行3年期20万元起存大额存单年利率为2.15%。在工商银行大额存单转让区内,3年期本金500万元,目前剩余存期931天的一款产品,其转让利率为2.452%,较原产品2.35%的利率高出0.102个百分点,同时也较现行利率2.15%高出0.302个百分点。

同时,工行一款本金1652万元,起息日为今年2月21日,存期为1年的一张大额存单目前也正在转让,其原产品年利率为1.8%,目前剩余期限144天,转让后利率达到了2.435%。

大额存单转让仅支持全单购买,虽然额度较高的存单有所让利,但本金金额在100万元以内的转让中的大额存单,转让后利率往往较原产品利率低,不过仍较现售产品利率高。

如工商银行可转让区一款本金29.7万元,3年期利率2.35%,起息日为今年7月15日的大额存单,其转让后利率为2.27%,较目前2.15%的利率高出0.12个百分点。

不过查找多家银行转让存单信息,记者并没有看到大量自今年9月起存的大额存单在转让。

对于是否有客户转让大额存单炒股,工商银行深圳一支行客户经理认为,“用这种渠道转让存款去炒股的人比较少。”

该客户经理表示,大额存单转让业务都是自己在手机上办理,目前也没有客户来咨询转让大额存单并用来炒股。

招商银行深圳一理财经理也表示,“我们银行这种情况比较少。转让利率比较高的,可能是客户急用钱,所以将利率定的比较高一点,也没有说是卖存单,然后炒股票的。”

不过也有理财经理表示最近转让大额存单的客户确实有所增长,“估计也有人想拿去炒股。”建设银行(601939)一工作人员表示。

应合理配置资产组合

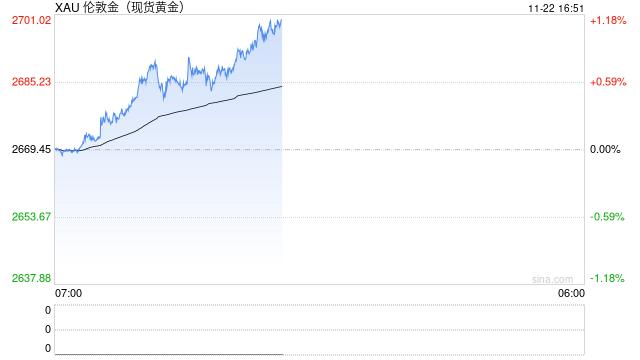

在大额存单转让受关注的背后,是A股近日的不断上涨。自9月24日以来,A股出现了一大波涨势,从2770点一路上涨至3300点。9月30日,A股成交额持续放量,两市成交额突破2.6万亿元,刷新历史纪录。

从消息面看,9月24日,国新办就金融支持经济高质量发展有关情况举行新闻发布会,央行、证监会等部门领导出席,会上宣布降准、降息、存量房贷利率下调、统一房贷首付比等“一揽子”支持性金融政策。

9月26日,中共中央政治局召开会议,分析研究当前经济形势,部署下一步经济工作。

大招释放之后,相关政策开始加速落地。9月26日晚间,中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》;9月27日央行宣布,下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。随着利率政策落实到位,约1万亿元的流动性将注入市场。

9月29日晚间,央行会同金融监管总局出台四项金融支持房地产政策,包括优化个人住房贷款最低首付款比例、优化保障性住房再贷款,以及批量调整存量房贷利率倡议等。

“大额存单转让受关注,可能与近期股市情绪回暖,赚钱效应显现有关。”光大银行金融市场部宏观研究员周茂华表示。

“尽管近期股市涨势如虹,收益明显,但对于投资者来说需要理性对待。”周茂华指出,权益资产波动风险相对大,市场波动是常态,普通投资者倡导理性投资,充分考虑产品风险,根据自身风险承受能力与收益预期,合理配置资产组合,“虽然大额存单收益吸引力有所下降,但收益相对稳定,且本金安全。”

“国内债市仍存在支撑”

另外,值得一提的是,在一系列政策的催化下,债市也发生了较大幅度的调整。

以成交较为活跃的10年、30年国债,以及3年、5年银行二级资本债为例,近期一周到期收益率都出现了比较明显的上行,部分品种债券收益率已超过2.4%。

对于债市调整,华西固收分析师刘郁表示,虽然调整时长不够,但是幅度已过,进入难得的配置窗口期。

“虽然可能仍然纠结于财政政策的力度、股市情绪的冲击,但是我们更应该看到当前处于政策转变的初期阶段,见到经济的效果可能还有很长的时间,在这个过程中需要货币政策持续发力,政策利率的中枢大概率持续下行。”刘郁表示。

渤海证券固收团队分析师周喜指出,中共中央政治局会议提到的具体政策如果能够及时、连贯地落实到位,长期收益率难免有阶段性上行压力;如果具体政策迟未出台,债市或逐步对政策力度逐步钝化,延续“慢牛”走势。

周茂华指出,“值得注意的是,债券市场调整对固收类资管产品净值有较大影响,部分产品如果在较高价格水平发行,就可能出现‘破净’情况。2022年四季度,大量固收类资管产品就曾‘破净’,并引发赎回潮。”对于此次债市调整是否会再次引发赎回潮,他表示可能性较低。

“主要是国内债市仍存在支撑。”周茂华表示,央行推出国债买卖等措施,主要是避免债市非理性引发潜在风险,推动债市价格回归合理区间,促进市场资源有效配置。此外,从目前国内基本面、物价、宏观政策、存款利率下降,以及全球市场波动等方面看,债市仍有支撑。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论