国庆节后,市场在经历了放量大涨之后出现了回落走势,投资者对于政策推出的节奏和力度表现出了较高的关注度。10月12日,财政部部长表示将加大逆周期调节力度,推出“一揽子”财政增量政策,这些措施进一步提升了投资者的信心。本周市场出现了一定震荡反弹,但成交量有所萎缩,这表明在前期暴力拉升之后,投资者的分歧开始加大。过去十几个交易日市场的成交量累计达到18万亿左右,相当于市场中小投资者筹码交换了一半。下一步市场要进一步上涨,可能需要政策的进一步落地。

财政部蓝佛安部长提出的政策主要从四个方面推动经济回升和加大财政政策支持:第一,较大规模增加债务额度,支持地方化解隐性债务,这一规模可能会超预期,成为史上最大的化解地方债务额度;第二,发行特别国债,支持国有大型商业银行补充核心一级资本,这将有利于提高国有大型商业银行的抗风险能力,扩大吸收存款和放贷款的规模;第三,叠加运用专项债、专项资金、税收政策等支持推动房地产市场止跌回稳,房地产作为国民经济的支柱产业,其稳定对提振上游六十多个行业的发展和投资者信心至关重要,房价稳定将减少家庭资产负债表的缩水,甚至未来可能出现一定的反弹,有利于拉动投资,刺激消费;第四,加大对重点群体的支持保障力度。这些举措重点落实在稳定房地产和资本市场这两个关键市场,对于解决当前经济增长困境非常有利,抓住了关键点。

结合之前9月24日央行、金融监管总局、证监会主要负责人发言时推出的政策,以及10月8日发改委郑主任提出的促消费、惠民生等一系列政策,可以说这一系列政策利好超出了许多投资者的预期。9月26日中央政治局会议从最高层的战略高度部署了未来财政政策和货币政策的总方向,这些总体上有利于提振市场信心,推动我国资本市场回升。资本市场这一轮的大幅上涨是对当前一系列政策预期的反映。

近期政策利好的推出吸引了大量资金流入,国庆节期间有上百万户新股票账户开户。外资也在大量流入,截至10月13日,美国上市的规模最大的中国股票ETF已突破100亿美元,达到105.8亿美元,这是美国上市中国股票ETF首次突破100亿美元,反映出外资对中国优质资产的看好。10月交易的第一周,流入中国股票基金的资金量大幅增长,创下历史新高。中国股票市场见证了390亿美元的资金流入,其中包括境内投资者的300亿美元和海外投资者的90亿美元,这是市场出现强劲反弹后投资热情较高带动的资金流入。

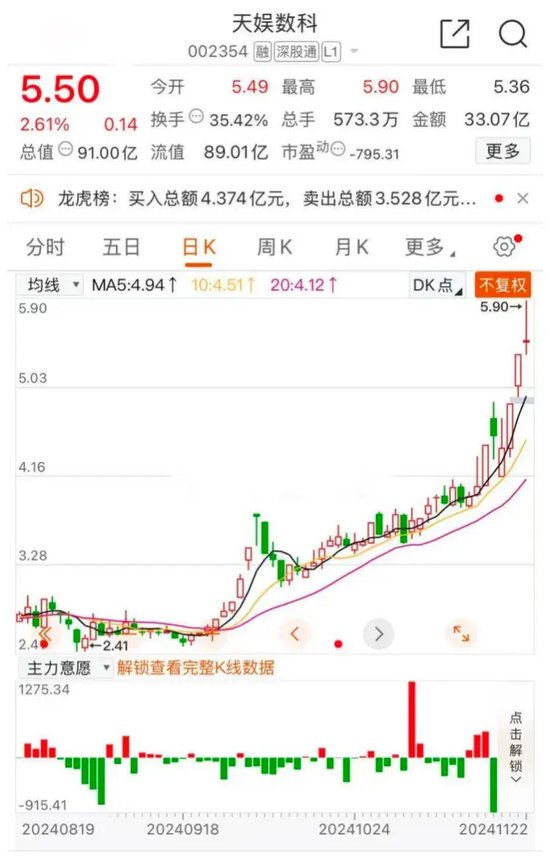

尽管当前市场成交量与高峰期相比出现了明显萎缩,但仍然保持在1万亿左右或以上,这表明投资者的交易意愿依然活跃。股指在当前位置刚好回调至之前涨幅的一半,即从2600点左右上涨至3600点左右后被回吐,许多个股的涨幅也基本上回吐了一半。从调整的角度来看,第一波较大幅度上涨之后的回调已接近尾声,市场有望通过震荡酝酿下一波上涨。

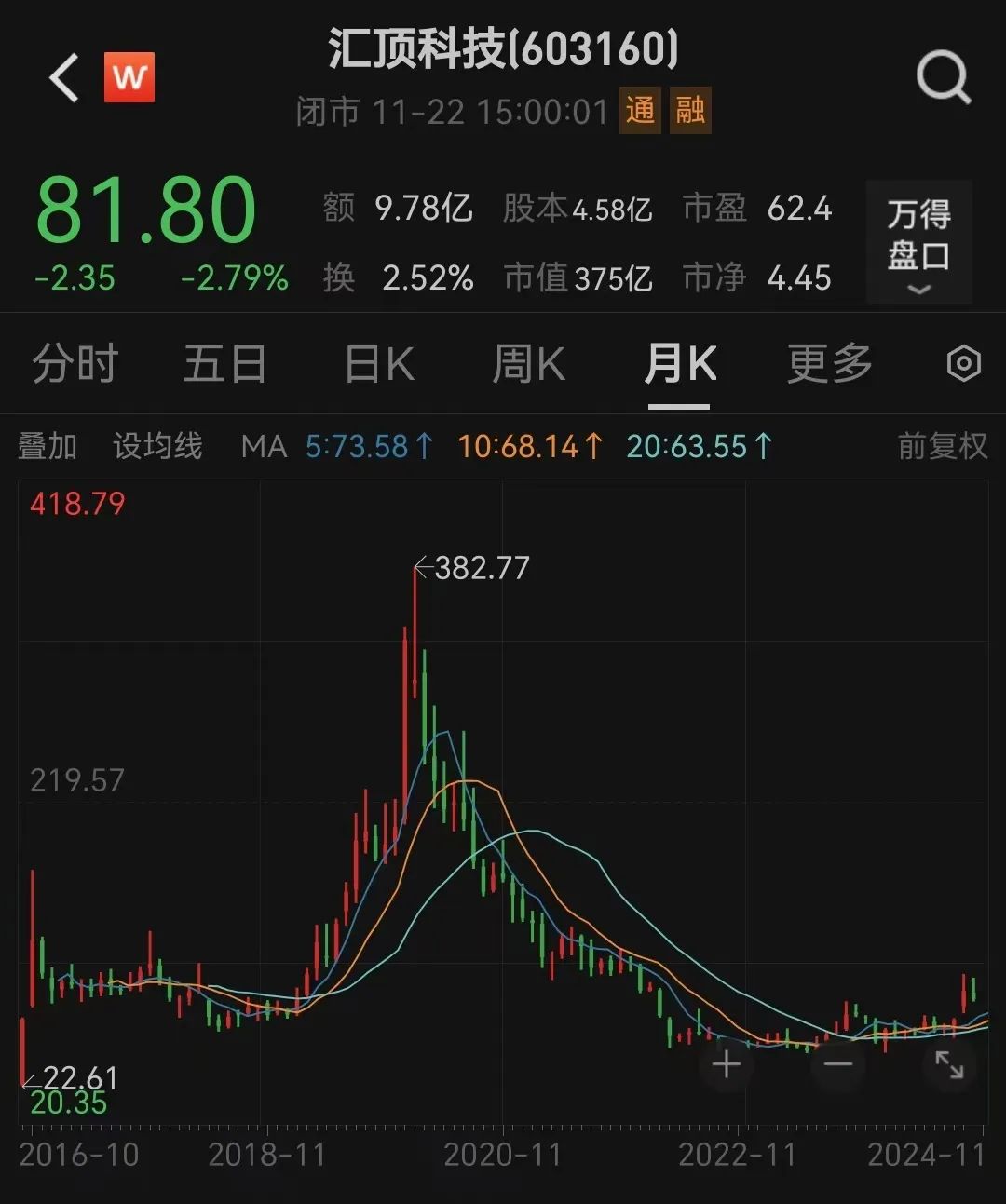

市场表现显示,第一波上攻属于情绪性的上攻,券商作为行情的风向标,涨势最为犀利,甚至许多券商股已创历史新高,远远跑在了指数前面,与之前许多大银行股价创新高遥相呼应。前者代表了市场对后市行情的看好,风向标表现强势,后者代表了低估值蓝筹股表现强劲。此外,一些被错杀的优质白马股,如消费白马股、新能源龙头股以及科技龙头股,也受到了大量资金流入,表现良好,说明市场的赚钱效应与半个月前相比有明显提升。

在9月24日之前,市场成交低迷,日成交量跌至5000亿以下,活跃板块非常少。但从9月24日开始的放量上涨行情,目前来看趋势性并未改变。从政策面来看,包括房地产、货币、资本市场政策在内的政策支持正处于逐步落地阶段,政策宽松所带来的市场情绪修复动能依然存在。流动性方面,大量场外资金,包括新开户的投资者、近期成立的中证A500等公募基金,以及此前低配中国股市的外资和仓位较低的各类投资者加仓等,这些新增资金可能为第二波上攻带来更多弹药。

从价值投资的角度来看,经过三年多的下跌,许多优质股票已经跌出价值,许多核心资产迎来了估值修复的机会。借助政策利好,这些优质资产将出现较大幅度的回升,好公司的股权具有稀缺性。巴菲特一直强调,在研究股票时,我们倾向于选择那些不太可能发生重大变化的企业和行业,因为快速变化的行业环境可能带来巨大胜利,但缺乏我们所追求的确定性。我想强调的是,作为社会的一份子,我和芒格欢迎变革,新想法、新产品、新工艺都能提高生活水平,这是好事。但作为投资者,我们对新兴行业的看法很像对太空探索的态度,可以摇旗呐喊,但不愿意躬身入局。

巴菲特在致股东的信中的论述表明,投资长期业绩稳定、能给投资者带来稳定成长及稳定回报的公司可能更具有投资价值。特别是在过去三年多的时间里,许多优质的传统白马股严重超跌,许多股票的价格只有高点的三至五折,现在谈泡沫为时尚早。一般市场产生泡沫时,应该是大多数投资者都赚钱的时候,而现在大多数投资者仍未解套。即使这一轮出现了较大的上涨,能够将过去三年亏损赚回来的投资者还是凤毛麟角,这也说明市场仍处于牛市的初期或上涨的第一阶段结束之后的震荡期。因此,现在还不必过于担心市场泡沫问题。

巴菲特对于市场短期波动的建议是减少关注,因为市场波动会考验每个投资者的智慧与定力。正确理解市场短期波动有助于做价值投资,因为企业的基本面短期内不会发生变化,或变化非常慢,而股价则是投资者情绪的反应。市场先生脾气多变,所以要关注企业的核心价值,而不是过于关注股价的波动。巴菲特的投资哲学中,价值投资是核心中的核心。他认为投资的本质是寻找那些市场价格低于其内在价值的股票并长期持有,等待市场最终发现其真实价值。要做到这一点,就必须具备对企业内在价值进行准确评估的能力,这就需要研究企业的盈利能力、竞争优势、管理层素质、行业前景等。这些要求投资者具备基本面研究的能力,尤其要重视企业的长期盈利能力,这是判断企业价值高低的重要标准。只有那些能够持续创造利润、拥有强大竞争优势的企业才值得投资者长期持有。

(作者系前海开源基金首席经济学家、基金经理)

发表评论