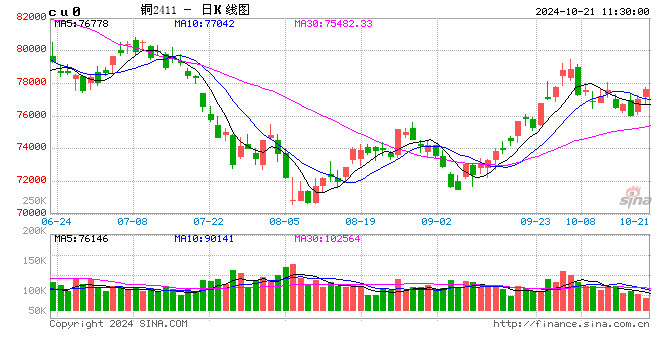

铜:高位震荡

1、宏观。海外方面,美国10月纽约联储制造业指数从9月的11.5暴跌至-11.9,预期值为3.6,制造业活动骤降显示经济的不稳定性。不过,美国9月零售销售环比增0.4%超预期,剔除汽车和汽油后零售增长0.7%,超过预期0.3%和前值0.2%,表明美国消费者支出依然强劲。美消费和就业市场显示美软着陆预期维系,这也进一步强化美联储11月议息降息25个基点的概率,这并不意味着加大宽松力度。但市场对美国大选关注度在提高,也影响着盘面交易,特别是特朗普再次领先下,市场有所转向特朗普交易。国内方面,住建部等五部委解读地产稳增长政策,市场反馈不一,继续关注政策落地。

2、基本面。铜精矿方面,国内TC保持低位偏弱报价,表明铜精矿仍然紧张,但铜精矿港口库存持续累库缓解了部分焦虑。精铜产量方面,国内9月电解铜产量100.43万吨,环比下降0.91%,同比下降0.76%,累计同比增加5.64%;10月电解铜预估产量99.35万吨,环比下降1.1%,同比大体持平。从产量预估来看,四季度检修力度环比三季度增大,产量环比小幅下降概率较大。进口方面,国内9月精铜净进口同比下降1.1%至30.64万吨,累计同比下降0.93%;9月废铜进口量环比下降5.43%至16.03万金属吨,同比下降5.84%,累计同比增加15.71% 。库存方面来看,截止10月18日全球铜显性库存较上周(11日)统计增加1.4万吨至64.1万吨,其中LME库存下降13350吨至284200吨;Comex库存增加1883吨至78465吨;国内精炼铜社会库存较上周增加2.56万吨至22.92万吨,保税区库存下降0.02万吨至5.62万吨。需求方面,铜价走势反复,下游接货意愿偏弱,现货升水周内下行,但企业对稳增长感知不一,或影响后市铜采购节奏。

3、观点。近期随着内外股市调整,市场风险偏好有所回落,加之美国大选日益临近,且存在较大不确定性,铜价表现不佳。但宏观事件本身也较摇摆,此前提到市场关注焦点逐渐从海外转移至国内,对后市的预期不一致,也必然导致分歧和价格波动,周五国内股市再次走暖,盘面来看也带动了有色上行,由此可以看出情绪带动下两市产生联动。笔者认为短期来看国内稳增长政策出台仍在路上,也制约着铜价持续做空的积极性,铜价或陷入高位震荡走势。

镍&不锈钢:基本面分化 原料强于成品

1、供给:周度印尼内贸红土镍矿1.2%价格维持24.4美元/湿吨,红土镍矿1.6%维持51.4美元/湿吨,印尼镍矿升贴水维持22美元/湿吨;精炼镍周度平均利润下降;据公开报道,头部企业10月16日公布10月第二轮镍铁招标价1050元/镍(到厂含税),较10月国庆后首周镍铁市场主流价上涨40元/镍,较9月均价上涨;MHP及高冰镍现货价格小幅下跌,然硫酸镍冶炼利润亏损维持。

2、需求:不锈钢产业链,库存端,周内89家社会库存环比增加0.9万吨至101.9万吨;供给端,根据三方排产数据显示,10月国内不锈钢产量预计环比持平、印尼不锈钢产量预计环比小幅增加;利润端,原材料镍铁价格偏强,分工艺利润表现分化;消费端,1-9月累计开发投资/新开工/施工/竣工/销售面积累计同比-10.10%/-22.2%/-12.2%/-24.4%/-22.7%。新能源产业链,三元材料周度库存环比减少364吨至14156吨,即期利润小幅增加;终端,据乘联会,10月1-13日,乘用车新能源市场零售40.8万辆,同比去年10月同期增长64%,较上月同期增长8%;10月1-13日,全国乘用车厂商新能源批发38.3万辆,同比去年10月同期增长55%,较上月同期增长3%。

3、库存:周内LME库存增加1800吨至134370吨;沪镍库存增加3911吨至28905吨,社会库存增加3吨至32416吨,保税区库存维持3600吨

4、观点:镍矿方面,据SMM了解,印尼某重要内贸红土镍矿供应商所涉及今年配额由之前1600万湿吨的数量级增至3200万湿吨的数量级,且2024年至2026年三年均已拿到该量级的红土镍矿批复配额,但从目前印尼镍矿升水来看,仍然维持在此前水平。镍铁-不锈钢产业链来看,镍铁市场成交价重心上移至1050元/镍点,不锈钢原材料走强,但成材价格随宏观情绪下跌,导致镍铁生产不锈钢利润亏损加深,同时,下游消化一般,不锈钢周度库存小幅累库,终端仍有拖累。硫酸镍新能源产业链来看,原材料相对偏强依旧,盐厂维持理论亏损状态,下游需求即将进入淡季,总需求也将减弱。综合来看,短期原料价格强势,成品价格较弱受,产业链逻辑下不建议过度看空,警惕市场情绪扰动。

氧化铝&电解铝:情绪消退,回归震荡

本周氧化铝期货震荡走高,18日主力收至4811元/吨,周度涨幅5.7%。沪铝震荡偏弱,18日主力收至20640元/吨,周度跌幅0.9%。

1、供给:据SMM,周内氧化铝开工率下调0.21%至84.4%,河南省内再度出现重污染预警限停部分氧化铝厂焙烧炉,山东氧化铝厂新增产能开始投产,河北广西企业设备检修完毕回归开工。电解铝方面,四川技改结束后,部分铝厂复产推进较慢或延迟到年后开展,新疆新增产能开始放产,云南水电表现良好,预计枯水季减产量级有限。据SMM,预计10月国内冶金级氧化铝运行产能升至8403万吨,产量726.7万吨,环比增长5.1%,同比增长6.2%;10月国内电解铝运行产能修复至4363万吨,产量370万吨,环比增长3.5%,同比增长1.6%。

2、需求:周内加工企业开工率持稳在63.8%。其中铝型材开工率持稳在52.5%,铝板带开工率持稳在72.8%,铝箔开工率持稳在75.9%,铝线缆开工率持稳在72%。铝棒加工费河南临沂持稳,新疆广东无锡上调80-130元/吨,包头下调20元/吨;铝杆加工费山东广东持稳,河南内蒙上调20-50元/吨。

3、库存:交易所库存方面,氧化铝周度累库1.4吨至11.6万吨;沪铝周度累库2257吨至28.3万吨;LME周度去库0.99万吨至76.3万吨。社会库存方面,氧化铝周度去库0.6万吨至5.36万吨;铝锭周度去库2.9万吨至64.8万吨;铝棒周度去库0.84万吨至12.63万吨。

4、观点:外矿进口受到干扰,内矿复产停滞,氧化铝厂焙烧停炉,供给紧张格局加重,叠加期现套利需求再度打开,氧化铝仍有向上驱动。受地产政策力度不及预期,黑色带领有色大盘承压。随着旺季进入尾声,多板块需求开始出现转弱的迹象,因电网交货陆续结束,当前最大支撑板块线缆新单开始下滑,此外美加针对加征关税政策施压,出口也将面临回落压力。预计宏观情绪逐渐消退后,基本面边际转弱将带领盘面止涨转弱,同时成本仍存高位支撑,铝价维持震荡调整,等待市场出现新的指示。

锌:澳洲世纪矿因山火影响停产

一、供应:海外再现供应扰动,据外电10月18日消息,在一场山火破坏了管道设备后,澳大利亚世纪锌业宣布遭遇不可抗力,世纪锌业将暂停运营,直到11月中旬进行更换,预计将导致本季度损失9,680金属吨。虽然世纪矿主要对国内出口,但是因为影响量级较小,对国内加工费影响有限,但因澳洲是主要锌矿产国,近期为当地山火高发季,需密切注意澳矿生产情况。

二、需求:上周黑色价格探低回声,终端客户逢低备货,带动厂成品库存走低,镀锌企业开工率以销定产,总体开工率环比好转。压铸锌合金及氧化锌企业订单平稳,开工率变化不大。

三、库存:SMM七地社会库存周环比+0.62万吨至11.31万吨,同比+23.74%;上期所库存周环比+0.07万吨至8.07万吨,同比+95.49%; LME库存周环比-0.33万吨至24.2万吨,同比+178%。

四、策略观点:上周上海市场进口锌锭流入量大幅增加,但下游备货一般,总体成交偏弱,社会库存连续两周累库,现货升水有所下行。锌矿港口库存小幅去化,转为冶炼厂原料库存,国内冶炼开工小幅回升,加工费持平,供应变化不大。上周国内住建部继续对国内房地产进行托底,或将使市场风险偏好回升,下游或有一定投机性补库意愿,价格短期震荡为主。

锡:佤邦复产预期抬升 锡价震荡为主

一、供应:上周根据SMM报道,缅甸佤邦发布《关于办证期限缴费的通知》,从通知内容上看矿山复产或已提上日程。虽然政策实际落地时间未明确,年内对矿供应实际提振效果有限,但对市场情绪影响较大,后续需持续关注复产进度。截止10月17日,印尼两大交易所锡锭10月累计成交量为2,685吨,环比9月同期变化不大,后续出口量或将维持。

二、需求:上周锡价震荡回落,下游按需采购,现货市场交投清淡,现货报价环比不变,其中对2411云锡升水700-900元/吨,交割升水500-700元/吨,小牌升水0-300元/吨。

三、库存:Mysteel社会库存周环比+586吨至9,584吨,同比+0.57%;上期所库存周环比+213吨至8,477吨,同比+24.70%;LME库存周环比+185吨至4,770吨,同比-35.50%。

四、策略观点:一方面,国内上周现货成交转差,并且冶炼厂对广东交仓量增加,社会库存转为累库。另一方面,缅甸佤邦矿山复产预期提升,导致上周盘面大幅走低。并且,上周ASML三季度在手订单额仅达预期一半且调低2025年销售目标,海外半导体版块受此影响整体表现受到拖累。在供应端不确定性提升,并且市场风险偏好转低下,前期多单建议先止盈,短期价格或将回归震荡,后续可等待情绪得到充分释放后再择低价入场。

工业硅:上下博弈,企稳为主

周内工业硅期货震荡偏弱,主力2411转至2412,18日收于12520元/吨,周度跌幅2.07 %。现货延续企稳,百川参考均价为11820元/吨,其中不通氧553持稳在11300元/吨,通氧553持稳在11400元/吨,421持稳在12150元/吨。

1、供给:据百川,工业硅周度产量环比增长600吨至9.6万吨,周度开炉数量增加2台至375台,开炉率增加0.27%至50.3%。10月中旬云南和四川开启减产周期,云南德宏、保山和怒江电价上调开始减产,四川电价暂未上调但已有硅厂陆续减产。新疆新投产能及检修完毕的硅厂稳定放产,甘肃内蒙硅厂原料准备完毕恢复开炉,周内综合产量呈现增量。

2、需求:有机硅周度价格小幅下调100元/吨至13600-14300元/吨,终端反馈不佳、下游目前整体跟进意愿不强。叠加新产能即将释放,过剩压力仍存,DMC或难以摆脱跌价。多晶硅周度价格持稳在3.5万元/吨,晶硅新产能开始放产,市场再度出现累库表现,且各厂家库存差异较大,硅片厂存在硅料库存,采购意向较低,签单量不多。DMC周度产量环比增加2500吨至4.96万吨,多晶硅周度产量环比减少400吨至3.2万吨。

3、库存:交易所库存周度整体累库530吨至29万吨。工业硅社库周度累库9650吨至28.4万吨,其中厂库累库7650吨至15.7万吨;三大港口库存,黄埔港持稳在4.5万吨,天津港累库2000吨至4.4万吨,昆明港持稳在3.8万吨。

4.观点:近期西南硅厂减产、下游双硅出现一定复产,但供给端南北中和后仍有增量,以及11月仓单流入现货压力,整体供给过剩格局未改。当前需求边际稍有好转,叠加西南电价提升后成本支撑走高,给予硅厂向上提价底气,但下游当前接受度仍不高。上下游重归博弈状态后,预计硅价逐步止跌、大动可能性较低,或企稳整理为主。仍需关注华东地区仓单消化情况。

碳酸锂:总库存延续去库,然锂盐生产节奏未见减量

1、供应:周度产量环比增加186吨至13357吨,其中锂辉石提锂环比增加154吨至7007吨,锂云母提锂环比增加32吨至2140吨,盐湖提锂环比维持2877吨,回收提锂环比维持1333吨

2、需求:正极材料库存端,三元材料周度库存环比减少364吨至14156吨、磷酸铁锂周度库存环比增加4010吨至64795吨。锂电池库存端,三元电池库存环比增加2.2%至55.3GWh,磷酸铁锂电池库存环比增加1.6%至132.7GWh;动力电池环比增加1.5%至137.4GWh,储能电池库存环比增加2.6%至50.6GWh。终端,据乘联会,10月1-13日,乘用车新能源市场零售40.8万辆,同比去年10月同期增长64%,较上月同期增长8%;10月1-13日,全国乘用车厂商新能源批发38.3万辆,同比去年10月同期增长55%,较上月同期增长3%。

3、库存:周度碳酸锂库存环比下降1.5%至约11.87万吨,下游库存下降0.2%至约3.01万吨,其他环节下降8.5%至约3.8万吨,冶炼厂增加3.5%至约5.06万吨

4、观点:周度期货价格突破前低至最低68250元/吨。供应端,周度产量环比小幅增加至13357吨;需求端,节后采买依旧谨慎,部分反应低价有所成交,但考虑淡季降至,整体需求转弱。库存端,SMM库存连续第七周实现去库至11.87万吨,周度结构上来看,其他环节库存有所消化,下游基本维持,上游或因价格因素出货意愿降低。当前价格水平已经跌至一年以来绝对低位,可能会带动下游一定采购动作,但减弱的需求也将抑制也将导致其对价格的接受程度有限,价格缺乏强势反弹的驱动力,同时,短期价格下方空间一再收窄,或有一定持仓扰动,但整体价格或低位震荡运行。

发表评论