作者:东海期货 王亦路

1.供应变量不大,现货调整有限

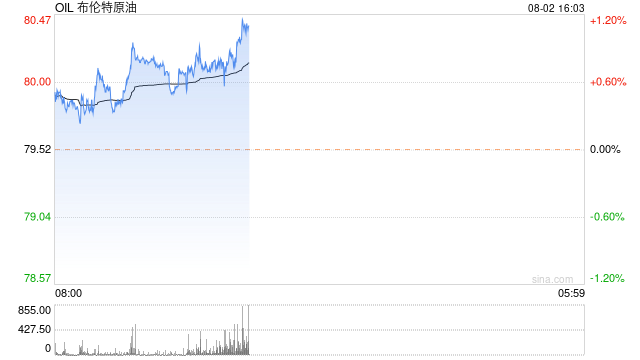

7月原油的变动并不来自供应,更多是需求问题,上旬的价格上升主要来自于海外通胀的超预期下行所带来的降息预期,以及由此带来的风险共振支撑。而在美股出现下行之后,原油的风险支撑也随即走弱,月余持续被压制的弱基本面逻辑开始计价,原油价格崩塌。上旬开始我们在日度策略中就及时进行了风险警示,8月我们对后期原油价格仍不作看好,但短期价格已进入超卖,且月差回调后仍保持偏强态势,价格若要继续走弱需要更多时间兑现。

简单复盘此轮价格下跌,我们可以发现是有迹可循的。首先7月上旬的上涨行情中,WTI月差带动更多,B-W价差急剧缩小,最低到2.3美金,两大基准原油的运行逻辑分化明显,Brent被拖动上行的效果是越来越差的;其次,Brent在上旬的上行中,月差虽然也跟随小幅走强,但近月价拉涨一般,远月价甚至小幅下跌,这并不是价格能够维持稳定的信号,明显市场开始对远期开始需求担忧计价;最后,Brent的即期价差也显示当时的价格处在超买阶段,基本面变动不大的情况下,即期价差上行过快且到达了比价去年9月末,今年4月末的高点,和过去时点后价格大幅下跌相类似,溢价回吐的风险较大。所以WTI支撑走弱后,16号左右往常波动较低的亚盘时间也开始出现下行压力,2天后价格全面回调,这与前期释放信号以及过去类似特征时点价格的运行是一致的。

但从现货情况来看,走弱并不十分明显。前期7月上旬,北海油品贴水确实略有走弱,但下旬买盘重新回归,近期贴水仍有支撑,其他的地中海以及西非油品贴水总体走弱幅度也有限,由于价格中枢下行,现货市场总体小幅转好,叠加近期仍然是需求旺季,海外炼厂进料增加,即便目前水平也只有中性,且后期仍有可能回落,但短期支撑是仍然存在的,这点需要正视。近期油价在79-81区间左右得到一定支撑,也是因为短期基本面有所持稳。

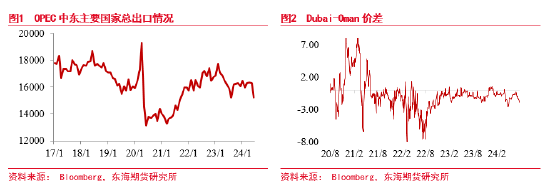

短期OPEC的内部产量与其减产配额基本符合,季度内产量预计都将维持在2700万桶/天左右,供应变量有限。后期OPEC内部供应风险可能会兑现的地方,仍然在于伊拉克,伊朗以及委内瑞拉。伊拉克北部40万桶/天产能的库尔德自治政府辖区油田,目前仍在停产中,自治政府与中央政府的谈判在6月再度陷入停滞,后期仍有可能回归。而伊朗和委内瑞拉在制裁下的产能短期变化有限。总体来看OPEC供应变量有限,出口方面,沙特,两伊,阿联酋和科威特的总出口持续保持在1600万桶左右/水平,近期甚至有小幅下降,但更多是亚太需求弱势导致,并非主动减量。

但OPEC在10月是否能给出超预期减产,仍是3-4季度的关键。伊拉克等国的补偿减产大概率是得不到实施的,市场焦点将集中在10月OPEC是否会正常退出减产,抑或是继续给出超预期减产。目前中东出口需求整体也较为一般,这点从Dubai-Oman价差也可以看出,不过7月末油价持稳后,部分信源传沙特将会提高对亚官价,如果属实则可侧面反映其对需求确实仍有较强信心,近期市场预计OPEC或将在10月正常退出减产,届时确实可能有概率发生,而盘面可能会出现类似6月初的悲观情绪。

另外俄罗斯方面,近期受到了欧美进一步的制裁,包括石油天然气制品,金属矿及加工品等工业品的出口制裁被收紧,同时欧美对与俄交易的次级金融机构提出具体制裁措施。叠加近期对俄罗斯船运公司施加的深度结算制裁,俄罗斯近期出口可能受到一定制裁影响,7月中下旬的海运出口装载下降至不足310万桶/天。在东向供应增加但短期亚太需求低迷的情况下,俄罗斯供应被动实现了其承诺的“自愿减产”,成品油出口方面增量也较为有限。但长期来看,需要注意若特朗普上台可能出现的政策转向,且拜登政府也亟需选前控制能源价格,俄出口短期大幅收紧的概率也不高。

另外北海装载在经历了3季度的检修后,供应将会稳步恢复,恢复量预计在15万桶/天,对市场冲击有限。另外圭亚那的生产计划在2024年并无释放,下一阶段的Payara油区产量释放会在2025年,所以非传统产区新增产能仍然较为有限。

美油的供应在短期变量仍然有限,虽然近期整体页岩油公司并购不断,主要页岩油产地以及海外新产地的资源都在被头部E&P公司不断整合,但是目前的勘探费用仍然仅维持在保持目前产量的基准上,上游开支相比于去年的增量相对有限,仍然大幅低于19年以前的高位水平。除非短期内油价再度出现10美金以上的增幅,否则依靠目前消耗DUC的形势,美油产量今年短期内大幅增长的难度仍然是极高的,页岩油公司策略更多是维持现有产量,而非增产。

近期计价关键并非供应,且供应层面上,近期变量较少,传统产区增减互补,总体保持平稳,另外补偿减产大概率实施不到位,后期关键点仍在于10月OPEC是否会按原计划逐渐退出减产,鉴于10月后炼厂逐渐进入检修季以及柴油需求旺季,考虑到柴油可能的外推需求弱势,如果OPEC不继续做出超量减产,而是逐渐退出减产,供应压力很可能会在4季度前夕成为大幅压制价格中枢的因素。

2.旺季中低位需求仍有释放空间,长期矛盾或在持续酝酿

需求忧虑是盘面持续博弈的计价逻辑中心,6月至7月初,市场持续给出较高的海外旺季消费预期,但是从目前看,今年旺季需求水平基本可以盖棺定论,属于近年来的中下水平。整体乏善可陈。并且9月后将淡出需求旺季,留给汽油库存去化带动价格逻辑的时间已经不多了。

不过在临近8月时点,需求环比确实有所好转,从主要消费地的库存总览上可以看出,在原油汽油库存最终有所去化的基础下,叠加中东地缘政治再生波澜,使得油价在79左右支撑位稳定。

但我们仍对今年旺季海外需求作中下水平的定义,是因为在六七八月的大部分时间内,都无法看到进料稳定下,原油和成品油尤其是汽油的双去库,即便7月末情况有所改观,但是这样的转强仍然有些晚。并且在大部分时间内,成品油的库存去化是来自进料减少的负反馈,并不能体现终端消费的转强,这点在今年的生产汽柴率,以及汽油裂解中可以得到验证。

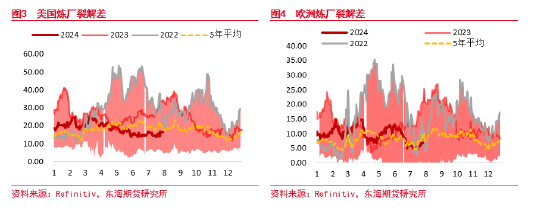

今年的炼厂进料受到裂解利润降低的影响,在旺季前期走高备货后,总体呈现小幅下行态势。相比于2023年的弱势,24年旺季需求仅稍好。考虑到今年汽油价格仍低于去年,薪资增速总体也仍然稳定,6月至7月中下旬平均1012万桶/天的汽油表观消费难言真正利好。

不过也需要看到近期的变化,旺季需求在后半段仍有一定体现。主要成品油运输管道Colonial的价格贴水在7月下旬最终仍体现初季节性上行,后期的需求数据也验证跟随贴水回升。所以在旺季余下的时间内,由于进料偏低,且出口有一定增量,库存的去化仍然是可以期待的,这也是近期油价最大的支撑。

上个月我们提到,前期较强的结构和偏低的利润,必有一个进行自我纠错,目前来看最终是利润小幅上行,另外欧洲炼厂利润也小幅回升,但总体仍然在中性偏低位置。到目前为止这样的利润回升幅度也还是相对有限,并且剩余时间已经不多。炼厂进料受到利润压制的情况并没有真正解决,并将会继续发酵,并且可能成为后期油价中枢得不到减产支撑而大幅下行路径的最重要推手。

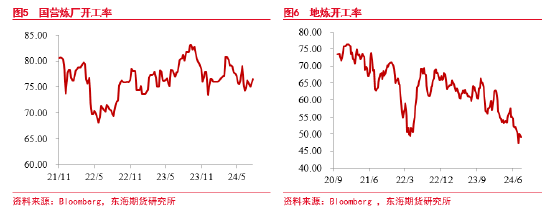

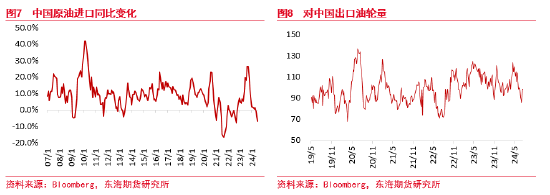

亚太需求中,印度需求略有恢复,近期对俄有进口小幅增加但幅度有限。中东及东南亚的夏季发电需求也在提振,3季度需求仍有一定支撑。但近期中国炼厂开工仍然保持在偏低位置,回升幅度有限,地炼开工和进口也仍然保持在极低位置。目前中东至中国运费继续走低,对中国出口油轮数量也大幅下行,中国需求恢复仍需一定时间。

国内成品油库存也继续保持低位,这更多是需求负反馈至炼厂进料大幅降低的结果,供需双弱的局面要改变,需要更多的时间。8月后,国营炼厂或有增加进料的计划,并且裕龙项目至目前已经购买了300万吨9月抵达原料,装置开车后将会对国内进口需求持续有一定提振。

从去年9月开始,中国原油进口同比增率开始走低,今年5月开始,进口同比转负,且目前对中国出口的油轮量仍然处于历年低位,回升有限。且目前中东至中国的油轮运费也处在偏低位置,在这些指标,以及炼厂开工明确印证出现恢复之前,对中国需求恢复不及预期的担忧可能会持续存在,并且最终可能成为4季度大幅拉低原油价格的最重要逻辑。

宏观方面,美联储近期的表态持续在放大市场对9月降息的解读,短期资金已经出现从抱团科技股走出寻觅新板块的情况,并造成了美股的短暂回调。但对于9月的降息预期,目前市场是否过于乐观,盘面是否计价过早过足,仍然是需要谨慎的点。

目前虽然失业率已在缓慢上升,但就业率也仍处高位,中小企业未来3月的雇佣计划在最近季度触底反弹。另外劳动参与率也在缓慢抬升,整体就业市场虽然边际有转弱迹象,但总体仍然是偏热的。家庭杠杆率也在近期再度有所下降,总体消费有一定底部支持,“软着陆“可能增加,并且通胀项中租金等或有重新抬升的风险,联储可能更多是通过话术调整市场预期,但实际的降息的路径可能会一再超出市场预期的滞后,对于油价来说,需要防范由此带来的类似去年9月后的风险共振带来的价格压力。

短期来看,海外需求虽然表现一般,但剩余旺季时间仍有需求释放空间,且正常旺季去库仍可带给市场一定信心。只是近几期数据中,炼厂进料下行仍然较为明显,成品裂解以及炼厂利润恢复程度有限,短期对现货影响不多,但后期进入检修季以及柴油消费季后,工业需求的弱势或难以像出行需求一样阶段性拉高消费,最终传导至现货购买,负反馈借由宏观情绪的变化体现至盘面。另外,虽然中国需求后期或有小幅提升,但若长期看不到确切的逆转恢复势头,整体市场信心仍会受到影响。

由此,8月的原油价格可能重回窄幅震荡,或小幅有限抬高的局面,但OPEC+后期退出减产方式,以及中国需求恢复仍然是油市最为关键的两个因素,如果看不到更多预期外好转迹象,那么9月检修季后,复刻往年低利润负反馈的行情概率会大幅增加,按此路径外推,我们不对9月及4季度的价格中枢做过高看待,油价届时或重新面临过剩压力,下行趋势可能并未完结。

发表评论