转自:金十数据

华尔街资深人士比尔·布莱恩(Bill Blain) 表示,随着借贷成本的降低,家庭和公司可能会松一口气,但他们不应该感到放松,因为利率和通胀预计将保持高位,这一现实可能会引发明年股市大幅下跌。

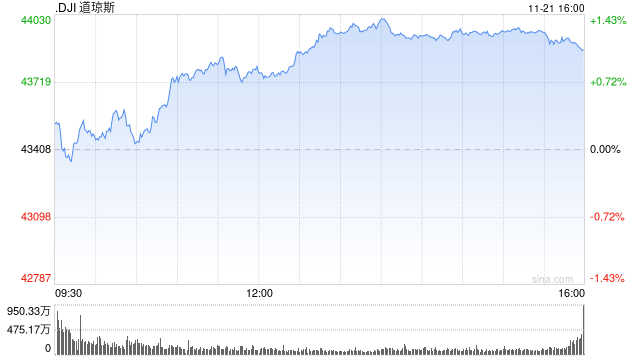

Wind Shift Capital Advisors的长期策略师兼负责人布莱恩表示,他预计未来12个月股市将经历动荡。他表示,美联储不会像市场认为的那样将利率降至非常低的水平,从现在开始,借贷成本确实可能上升。这可能会抑制贷款,减缓投资,并使美国和全球股市下跌7%-12%。

“我认为,我们面临的危机是,当利率开始上升时,政府无法在利率上升的环境中继续提振经济,因为他们已经失去了市场的支持,”布莱恩说。

由于担心整体债务水平和通胀对经济的影响,他怀疑如果出现信贷紧缩,美国是否能够像疫情期间那样推出刺激措施。

他说,“通胀将悄悄回到全球经济中,这是现实。利率将不得不上升。”

布莱恩的预测对于一直在定价美联储将大幅降息的投资者来说可能有悖常理。但他表示,美国经济在中期面临太多的通胀压力,因此无法保证美联储采取激进的宽松政策。

首先,联邦债务已经膨胀到历史性的35万亿美元。经济学家指出,政府的快速借贷是有可能引发通胀的一个因素。与此同时,供应链问题挥之不去,鉴于地缘政治紧张局势加剧,全球贸易似乎将变得更加分散,这也可能会支撑通胀。最后,前总统特朗普的高关税威胁将对几乎所有进口美国商品征税,经济学家表示,这些涨价最终将转嫁给消费者。

“我认为通胀将更加根深蒂固,就像上世纪70年代和80年代初一样,”布莱恩说。“那将是一个非常、非常不同的经济,我们只需要适应它。”

其他预测者警告说,通胀的粘性可能比市场预期的要强得多。贝莱德策略师在最近的一份报告中表示,核心通胀率不太可能回落到美联储2%的目标,并指出美国巨额预算赤字和其他“强大力量”将推高价格。

这意味着等待借贷成本回归到接近零的投资者将会幡然醒悟。布莱恩表示,他认为,在“新常态”下,利率将徘徊在4.5%-6%之间,导致利息支付相较于新冠疫情前的水平“飙升”。

随着信贷紧缩的加剧,企业可能会受到打击。尽管布莱恩表示,他不一定预测市场崩盘或一波“僵尸”公司倒闭,但他认为私募股权领域的交易可能会放缓,而一些财务困境最严重的公司可能会面临破产的风险。

与此同时,随着资产价格的投机泡沫破灭,股价将回落到更合理的水平。

“2010年至2022年的超低利率和宽松政策仍有很大的后遗症,我认为股票价格总体上仍反映了投机和低利率定价,”他在谈到他对市场下行的预测时说。“我认为没有任何理由真的期待大幅降息。

尽管如此,投资者对股市和低利率的前景仍感到相当乐观。根据芝商所(CME)的FedWatch工具,市场认为美联储在11月政策会议上降息25个基点的可能性为95%,到年底再降息50个基点的可能性为72%。

编辑:马萌伟

发表评论