周二(11月5日),美国总统大选即将迎来结局,而当前也已经进入了“最后冲刺周”。

从目前的数据来看,双方“战况”较为胶着。由于前段时间的各方面数据显示特朗普当选的概率较大,全球资本市场已经提前开启了一定的“特朗普交易”。当然,在最终的结果正式出来之前,这些都只是预测,未必会准确。

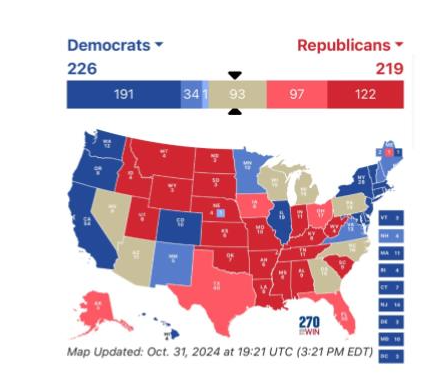

民调结果显示,截至UTC 10月31日19:21(即北京时间11月1日凌晨),哈里斯(蓝色)小幅度占优,但摇摆州还存在较大不确定性。

不过,从投资的角度来看,历年来美国的政策导向对全球各类资产价格都具有显著的影响。因此,今天让我们聚焦几个关键问题,深入探讨大选如何影响我们的基金投资。

1. 特朗普和哈里斯各自有哪些主要的政策主张?

2. 聚焦A股,两位总统候选人的主张对中国各类资产将带来哪些重要的影响?

3. 以史为鉴,复盘上一次特朗普当选后(2016年),全球各大类资产的变化(中美股债、汇率、黄金等)如何?

4. 近期的资产走势,是否已经计入了一些大选结果的预期?有哪些值得关注的点?

--------------------------------------

01 特朗普和哈里斯各自有哪些主要的政策主张?

这里需要先备注一下,我们主要从投资的角度出发,因此更关心的是关于经济方面的政策:

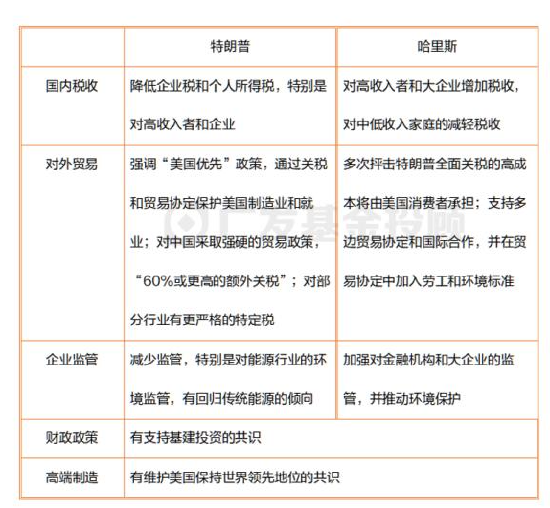

特朗普和哈里斯的部分政策主张

总的来说,特朗普的贸易政策偏向“孤立主义”,以保护美国国内的生产和就业为主,对中国的进口会加征较高关税;并且对于传统能源的回归倾向,可能会为中国的优势产业新能源带来一些不好的影响。

而哈里斯对贸易和清洁能源的态度更为乐观开放,她的政策主张对于中国产业出口相对更有利一些。

02 聚焦A股,两位总统候选人的主张对中国各类资产将带来哪些重要的影响?

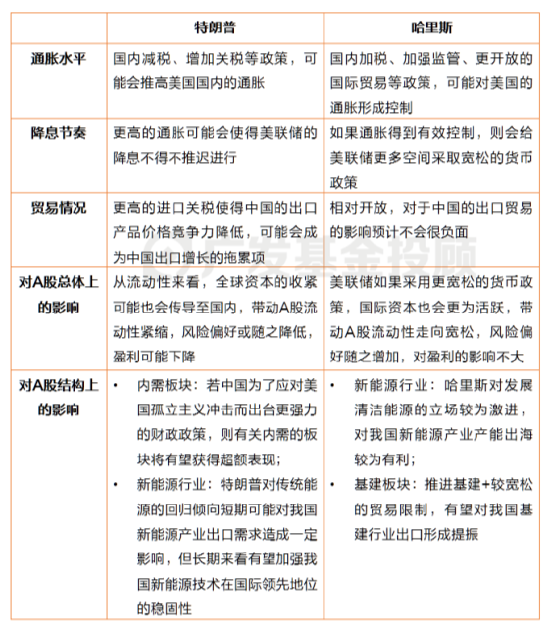

还是一张表格,咱们来简单直接地分析下。

总而言之,从当前的情形推测:

若特朗普当选,国内减税、增加关税等政策,可能会推高美国国内的通胀,使得美联储的降息政策可能推迟进行,全球资本流动性缩紧,因而A股在整体上可能也会受到一定压力,但国内的政策端也会有一些积极的应对措施,大家可以持续关注内需相关的板块的表现。

若哈里斯当选,国内加税、加强监管、更开放的国际贸易等政策,可能对美国的通胀形成控制,美联储将有更多空间采取宽松的货币政策,国际资本更为活跃,带动A股流动性走向宽松,压力较小,但也可能会出现国内刺激政策减弱的预期,因此大家可以更加关注与外需相关的板块。

03 复盘上一次特朗普当选后(2016年),各类大类资产的变化如何?

如果哈里斯当选,哈里斯和现任美国总统拜登都属于美国民主党,那美国当前的各项主张可能不会有太强烈的转向,对各大类资产的冲击从基本面上看也相对温和(但对于已经计入了一定的“特朗普交易”的资产来说,这种超预期事件应该会带来较大的情绪转向)。

但如果是属于美国共和党的特朗普当选,则与当前较为不同的政策转向可能会对各资产造成较大的冲击。因此,我们不妨回顾一下,特朗普上一次当选总统(2016年11月)时,市场的整体反馈。

虽说当前中美的经济周期和金融环境都与2016年时有较大的差异,不过基于特朗普的政策主张没有太大转向+美国的国际影响力仍在的前提,我们还是可以回顾一下过去的经验,以作参考。

1.黄金

在特朗普当选前,由于各种地缘政治和政策上的不确定性,使得避险资产成为了2016年的主线,截至当年11月,COMEX黄金指数上涨了约20%;但在竞选结果出炉后,对于经济增长的预期走强,加上前期已经计入了比较多的涨价,黄金作为避险资产,呈现快速下跌,后续震荡。

2.美股和A股

大选前后,美股和A股的权益市场走势均较为温和,以反映本国基本面的估值修复为主,没有受到太大的干扰。

但从2017年下半年开始,特朗普逐步加大了对中国贸易的制裁压力,中国也于2018年开始了反击,在贸易摩擦的不断升级下,A股也受到了一定的负面影响。

3.美国汇率和美债

受到市场对于特朗普宽财政、抬升经济增长动能和通胀水平的影响,美债收益率在2016年大选后快速抬升(即美债价格下降,债市走熊),美元指数也同步抬升,而美股也经历了一段时间的稳步上涨(可回看上一张图)。

但后续政策的落地和经济的增长并没有如市场预期那样持续,所以一段时间后美债和美元指数也开启了震荡的走势。

讲到这里,大家可能也比较关心现在中美的环境和2016年有哪些较为显著的区别呢?这些可能都会影响到“历史复现”判断的程度。因此,我们也整理了几点比较核心的观点:

美国的金融周期:

2016年:当时美国处在加息周期中,通胀压力没有很大,10Y美债到期收益率在特朗普当选前不足2%。

当前:美国的高息环境已经持续了较长时间,预计未来可能会进入降息周期。此外,现在的通胀压力也比较大,如果特朗普的政策将给通胀带来较大的推动的话,可能也会存在一些落地的压力。

中国的经济周期:

当前,中国在地产、制造业利润率等方面的压力高于2016年,经济增长对于外需的依赖度也相对较高。

不过,在这8年的时间里,中国也在许多高端制造方面达成了技术突破和世界领先的地位,产品的议价能力和完成国产替代的能力有所提升,值得进一步观察。

04 近期的资产走势,是否已经计入了一些大选结果的预期?有哪些值得关注的点?

在金融市场中,股价作为经济的先行指标,往往与投资者的预期紧密相关,而非仅仅依赖于已经发生的事实。许多时候,事件的“靴子”一旦落地,市场反而可能会发生快速反转。

因此,即便是一些看上去逻辑非常顺的方向,也未必就会在下周如期启动行情。

1.美国汇率和美债:可能已经有一定的提前反应

从今年10月初开始,美元汇率和美债到期收益率已经启动快速抬升行情,虽然也有近期经济、就业数据较好、可能减缓降息节奏的原因,但从幅度和速度上看,还是与假设特朗普成功当选后的通胀变化有关。如果参考2016年的表现,这种过度反应后续可能会带来调整。

2.黄金:可能也计入了较多的预期

今年以来,黄金的走势主要与地缘政治风险的避险需求较为相关,但10月以来的快速上涨可能也计入了一定的抗“特朗普”通胀的需求,不排除存在一定的情绪性超涨。如果最终是哈里斯当选,不排除发生一定的回调行情。

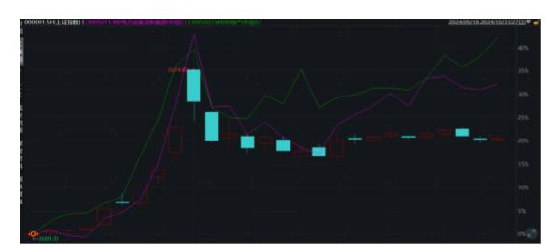

3.A股:显示出更多的对内关注度

如果特朗普的关税政策得到全面实施,考虑到出口贸易对中国经济的贡献,中国经济维持高速增长的目标可能会受到一定的负面影响。

但近期典型A股的顺周期行业显示出了明显的正超额弹性(图上的绿线:房地产),而预计会受到关税政策影响的新能源行业,反而展现出了一定的正弹性(图上的紫色线)。

这或许说明,就A股投资者而言,对于国内政府能够出台逆周期调节政策以对冲特朗普带来的负面影响,是比较有信心的。所以比起关注外围的扰动,当前还是内部的政策走向预期对A股的影响力更大。

当然,现在的选举情况进入了白热化阶段,双方票数非常接近,且占优情况也经历着快速变化。在结果正式出台前,我们也很难说到底谁会获胜。

如果最终是哈里斯当选,那么对于上面这些近期行情中已经计入了一定的“特朗普交易”的资产而言(主要是黄金、美债和美国利率),势必会产生比较超预期的影响。

而对A股来说,也可能会影响大家对于中国内部逆周期政策出台力度和节奏的预期,进而对整体行情和结构造成影响。

因此,作为投顾团队,我们将密切关注下周的大选结果及重要政策的出台情况,适时采取调仓策略,以规避潜在的波动风险。

不过,无论最终是谁当选,如此万众瞩目的事件,都可能为全球资本市场带来较大的冲击,大家也需要留意风险。

你关注美国大选了吗?你认为大选还会影响哪些资产的走势呢?欢迎在评论区与我们留言互动。

--------------------------------

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

发表评论