来源:中国经营网

本报记者 张漫游 北京报道

日前,又有银行调整了部分代销公募基金产品的风险等级。

自9月24日我国出台一揽子重磅货币政策和财政政策以来,A股市场迎来上涨行情,权益类基金收益也水涨船高。看准时机,银行一边积极降低代销基金申购费率,一边调整代销公募基金产品风险等级,为投资者提示风险。

面对如火如荼的市场行情和投资者的踊跃参与,业内人士提示道,投资者应合理配置一定比例的权益类产品,以分享市场行情的表现,同时也要结合自身风险承受能力,审慎作出投资决定。

股票型、混合型基金风险等级集中调整

11月1日,建设银行(601939.SH)在官网发布了关于调整部分代销公募基金产品风险等级的公告。在本次调整中,建设银行将2款代销公募基金产品风险等级从“R2-中低风险”调整至“R3-中风险”,2款产品从“R3-中风险”调整至“R4-中高风险”。

在此之前,宁波银行(002142.SZ)发布关于调整部分代销公募基金风险评级的公告,自2024年10月31日起,调整部分代销公募基金产品的风险等级。此次调整的代销公募基金产品共30款,其中,景顺长城养老目标日期2035三年持有期混合型从“中风险”调整至“中高风险”,其余29款由“高风险”调整为“中高风险”。

前海开源基金首席经济学家、基金经理杨德龙告诉《中国经营报》记者,近期,银行对代销基金产品的风险等级进行了调整。此次调整旨在满足不同风险偏好的投资者需求,确保投资者适当性原则得到贯彻,即把合适的产品推荐给合适的投资者。银行在代销基金产品时,必须严格划分产品的风险等级。

建设银行在公告中指出,本次调整是根据《证券期货投资者适当性管理办法》《基金募集机构投资者适当性管理实施指引(试行)》等规定要求,为切实履行适当性义务,保护投资者权益,遵循产品风险等级评定孰高原则,近期已调整部分代销公募基金产品风险等级。

“本次调整代销公募基金风险评级主要是为了适应市场变化和监管要求。随着市场环境的变化,投资者对风险的认识和承受能力也在发生变化,因此银行需要调整代销基金的风险评级以适应市场需求。此外,监管部门对代销基金的风险管理要求也在不断提高,银行需要按照监管要求进行调整。”具有券商任职经历的私人财富管理师武苏伟表示,与日前市场变化的关系主要体现在市场环境的变化对投资者风险认知和承受能力的影响,以及投资者需求的变化对代销基金业务的影响。

“调整的原因在于部分基金的风险等级发生了变化,与之前的风险等级不再匹配,因此需要及时调整以适应市场变化。随着市场的回暖,基金代销业务也出现了新的变化。”杨德龙表示,过去,银行渠道主要销售固定收益类产品,但近期,银行开始大力推荐权益类产品,包括股票型基金和混合型基金,这是一个显著的变化。

武苏伟亦认为,近期,银行调整风险等级的代销基金产品,在投资标的方面主要集中在股票型基金和混合型基金等相对高风险产品上。这是因为调整风险等级主要针对高风险、高收益的代销基金产品,以提高产品的吸引力和竞争力。

Wind数据显示,9月24日至11月14日,普通股票型和偏股混合型基金发行规模达到404.40亿元;而2024年7月1日,至9月23日近三个月的时间里,普通股票型和偏股混合型基金发行规模为328.39亿元。同时,截至11月14日,全市场普通股票型和偏股混合型基金共计3096只,其中,单位净值在0.5元以下的基金有48只。

此前,民生银行(600016.SH)也曾在其官网发布公告称,自2024年6月28日起调整部分该行代销公募基金产品的风险评级。民生银行提示称,请投资者及时核实本人的公募基金产品持有情况,结合自身风险承受能力,审慎作出投资决定,如对调整存在异议或风险承受能力与调整后的产品风险等级不匹配,可自主决定产品赎回。

谈及本次银行调整代销公募基金风险评级可能带来的影响,武苏伟认为,对于投资者来说,风险评级的调整意味着他们可以更清楚地了解自己所购买基金的风险水平,从而根据自己的风险偏好作出更明智的投资决策;对于银行来说,调整风险评级有助于更好地管理代销基金的风险,确保基金的安全性和合规性,从而提高客户信任度和业务稳定性;对于市场来说,银行调整代销公募基金风险评级有助于促进市场的健康发展和规范化,为投资者提供更多、更安全、更符合自身风险偏好的投资产品。

“银行调整代销公募基金风险评级对于提高投资者的投资意识和选择能力、增强银行风险管理能力以及促进市场健康发展具有积极作用。同时,银行需要进一步加强合规管理,确保代销基金业务的安全和稳健发展。”武苏伟说。

银行多举措“抢滩”基金代销

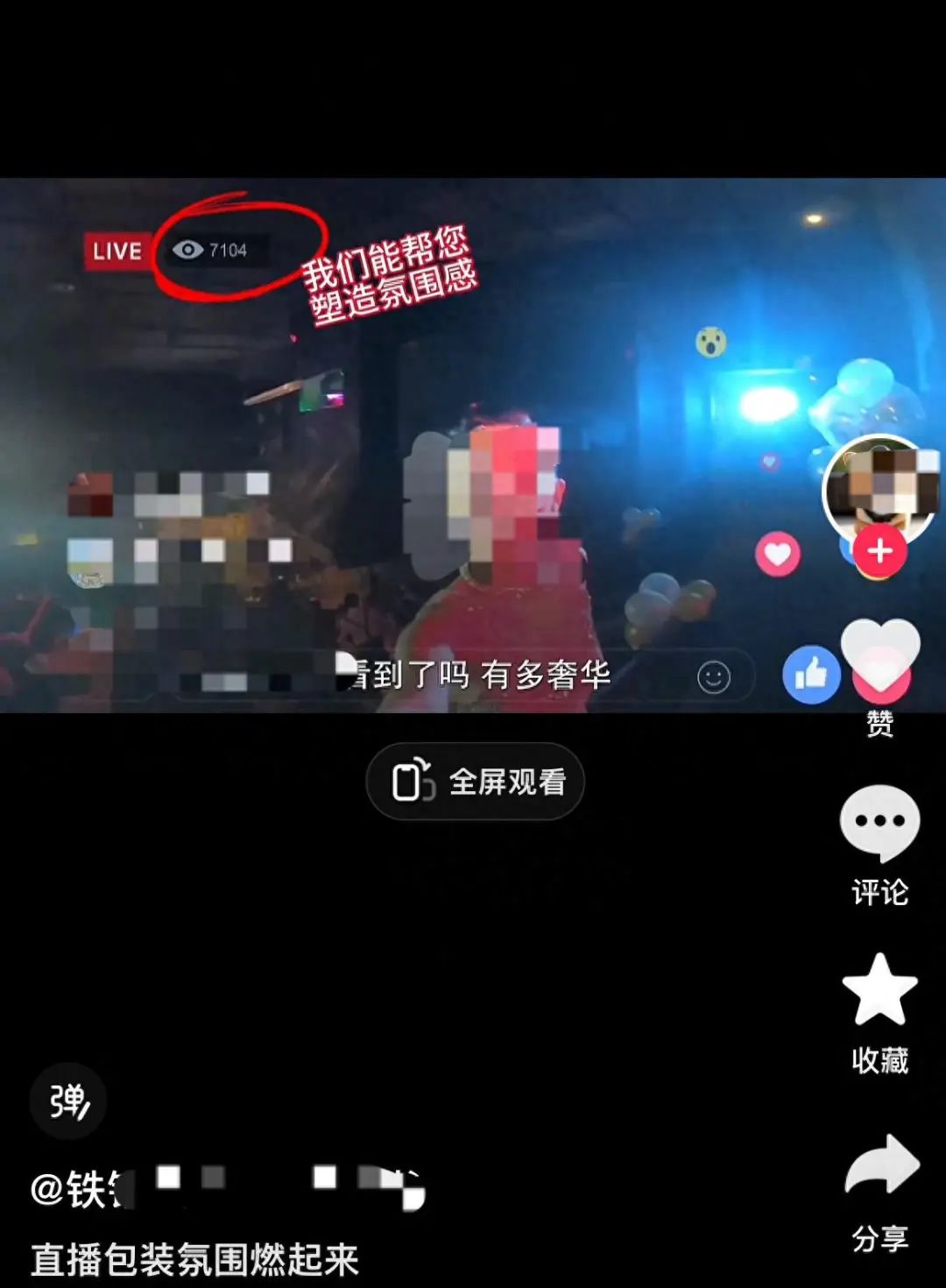

与银行调整代销基金产品风险等级相呼应的,是银行积极营销其代销的基金产品。

近期,得益于多重利好因素的助推,A股市场呈现出交投活跃的景象,吸引了部分投资者通过基金入市,银行也因此展开了积极的营销活动。

某银行基层网点人员向记者透露道,近一个月以来,该行多家支行两次认领了20万元的基金募集任务,这在以往是不多见的。“虽然每次的任务量不重,但基金产品毕竟有风险,往往与我们接触的客群风险偏好不匹配,要找到目标客户也不容易。”

为了进一步促进代销基金业务的发展,近期部分银行采取了降低申购费率的措施。

11月11日,农业银行(601288.SH)发布关于调整“轻盈投”定投申购费率优惠规则的公告称,为更好地服务于中国农业银行基金投资客户,优化客户基金定投体验,该行拟对“轻盈投”产品定投申购费率优惠规则进行调整。

调整前,投资者通过农业银行渠道定投清单内的“轻盈投”基金产品,首次定投扣款按原申购费率执行,首次定投扣款成功后,从第二次申购起享受申购费率一折优惠;调整后,投资者通过农业银行渠道定投清单内的“轻盈投”基金产品,从首次定投扣款起,享受申购费率一折优惠。

今年7月,招商银行(600036.SH)行长王良就曾表示将全面推行代销公募基金买入费率一折起的优惠政策,涵盖线上线下全渠道、基金品种全品类以及认申购等费率类型。10月12日,招商银行官宣了代销公募基金买入费率全面一折起。

10月17日,交通银行(601328.SH)也通过官方发文称,交通银行App基金买入费率全面一折起。

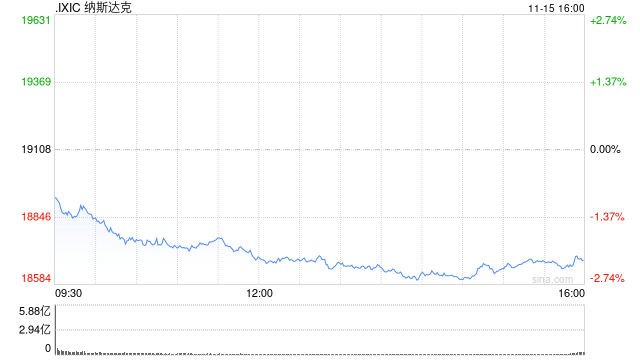

政策持续发力有望为A股盈利筑底。瑞银证券中国股票策略分析师孟磊分析称:“从历史上来看,A股市场上与工业相关公司的盈利增速和统计局公布的工业企业利润增速之间存在高度的正相关性。进入下半年后,工业企业利润增速进入负增长区间,而这与非金融板块盈利在三季度承压相一致。不过,9月底以来一系列宽松政策的逐步落地已扭转了股市参与者以及实体经济的预期。高频数据显示,10月以来房地产成交量的增长开始从一线城市向更多城市扩展。当然,政策利好传导至企业盈利需要三到六个月的时间。因此,我们认为三季度或为今明两年的盈利底部,A股市场盈利有望在明年上半年呈明显复苏态势,并逐季提升。”

杨德龙提示投资者在选择基金时,一方面应关注基金的前十大重仓股是否为看好的优质公司;另一方面,应根据自身风险偏好,合理配置一定比例的权益类产品,以分享市场行情的表现。银行在代销基金产品时,应做好风险等级划分,以满足不同投资者的需求,确保投资者适当性原则得到落实。

“A股市场的回暖确实带动了基金代销业务的发展。由于股市表现较好,投资者对基金的投资信心增强,因此对基金的需求也相应增加。这为银行代销基金业务提供了更多的机会,同时也要求银行提高风险管理水平,确保代销基金的安全性和合规性。”不过,武苏伟也强调,投资者需要谨慎对待市场变化,理性投资,避免盲目跟风和盲目追求高收益而忽略风险。

发表评论