来源:国元期货研究

两粕:

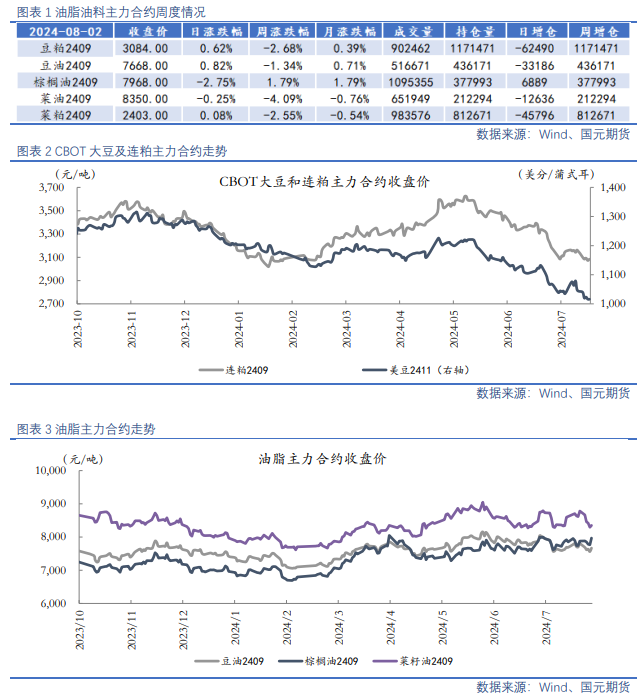

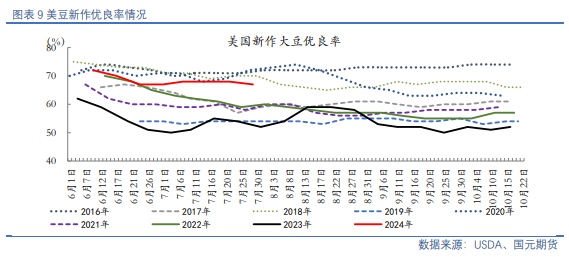

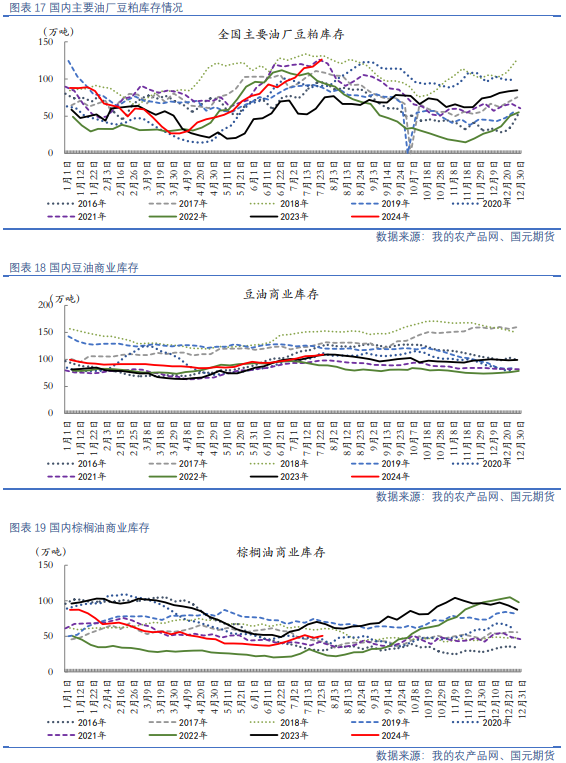

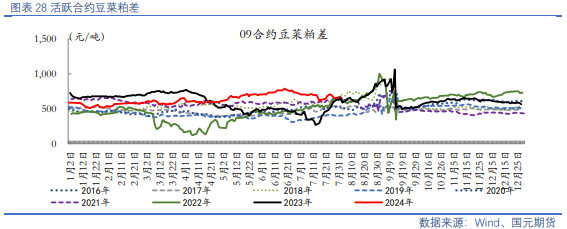

本周CBOT大豆在1000关口附近反复磨底。NOAA数据显示,未来两周美国将出现季节性降雨 气温低于正常水平,不过根据据种植进度报告显示,目前美豆新作优良率仍居于近年同期高位,需求来看,美豆出口边际转强,1000关口将继续获支撑。国内来看,国内进口大豆到港高峰将过,而现货持续走低提振部分下游企业备货积极性,豆粕季节性累库周期预计随着到港量回落而收尾。对于后市,我们认为短期内外供应宽松格局未变,豆粕主力上方仍将承压运行,2409合约短期将检验3000关口附近支撑,空单可考虑平仓止盈。

操作上,豆粕2409合约参考区间2900-3300,菜粕2409合约参考区间2250-2550。

油脂:

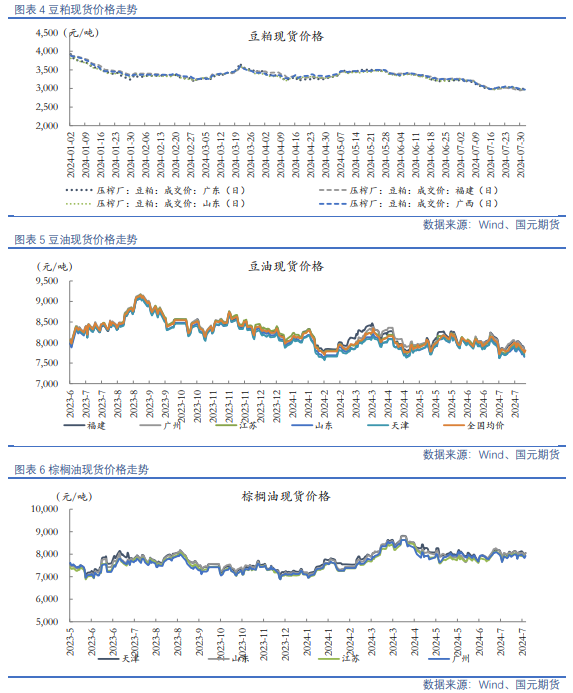

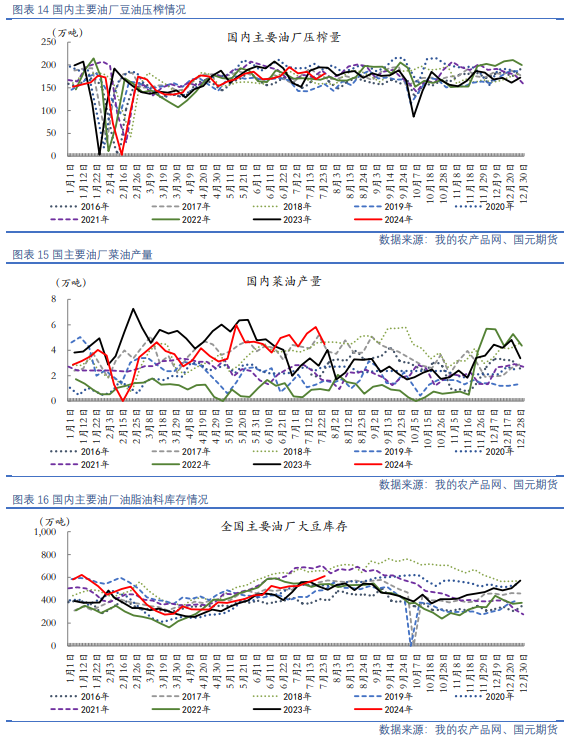

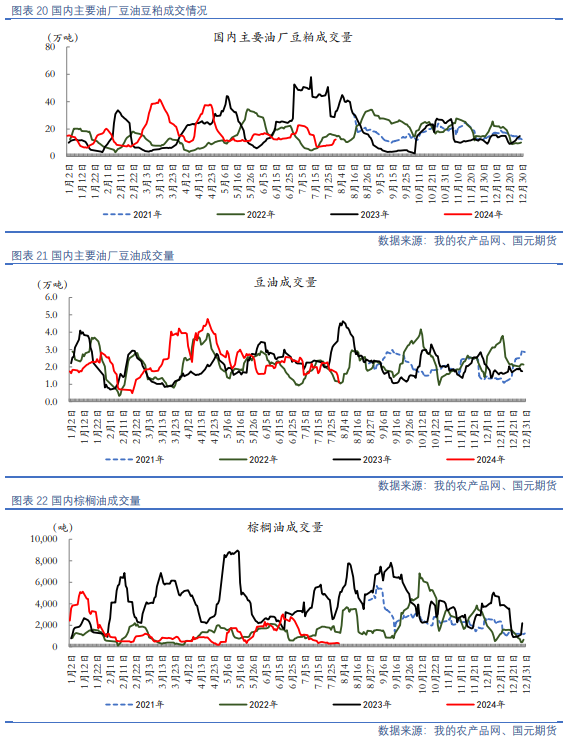

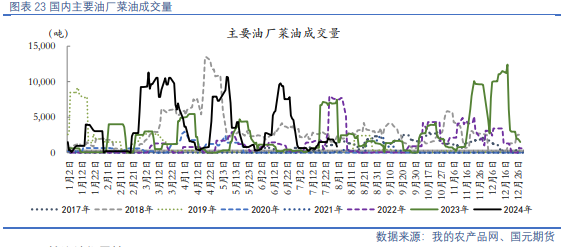

近期油脂缺乏新消息驱动,整体表现分化格局,其中棕榈油表现偏强,菜豆油表现相对弱势,价差进一步拉开。印尼生柴政策以及出口政策频出,对市场扰动作用较强,马棕整体维持供需两强格局,累库速度放缓的预期对内外棕榈油盘面价格有所支撑。国内方面,受产地价格回落带动,棕榈油进口利润得以恢复,此前买船逐步到港,库存拐点已出现且累库速度加快。豆油来看,受油厂高开机率带动,国内油厂供应端压力将持续限制豆油盘面上方空间。菜籽、菜油同样维持宽松供应预期,盘面上方压力仍在。

操作上,豆油2409合约参考区间7400-8000,棕榈油2409合约参考区间7600-8200,菜籽油2409合约参考区间8400-9000。

一、 期货行情

二、现货价格

三、油脂油料成本及压榨利润

四、国外油脂油料供需面

4.1

全球大豆供需热点

【美国干旱监测报告:美国总体干旱程度略有加重】美国干旱监测周报显示,上周美国总体干旱程度略有加重。截至2024年7月30日,衡量全美干旱严重程度以及覆盖面积的指数(DSCI)为76,一周前75,去年同期93。

【美国农业部:6月份美国大豆压榨量环比下降4.2%】美国农业部8月1日发布的月度油籽加工报告显示,美国6月份压榨1.84亿蒲式耳(551万短吨)大豆,略低于市场预期,较5月份的1.92亿蒲式耳下降4.2%,但是较2023年6月份的1.75亿蒲式耳增长5.1%;6月底美国豆油库存为21.25亿磅,高于市场预期。

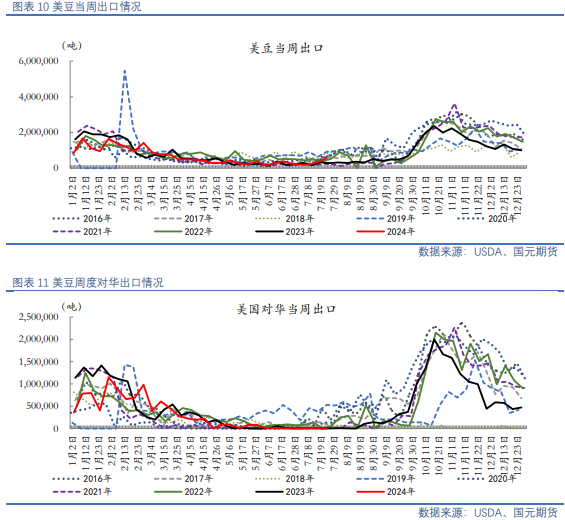

【周四美国私人出口商报告对中国销售13.2万吨新豆】美国农业部周四的单日出口销售报告显示,8月1日私人出口商报告对中国销售13.2万吨大豆,该笔订单将在2024/25年度交付。

【出口销售报告:上周美国大豆出口销售量100.8万吨】美国农业部周度出口销售报告显示,截至7月25日当周,美国大豆净出口销售量100.8万吨,其中2023/24年度大豆净销售量为37.6万吨,上周为8.9万吨;2024/25年度净销售量为63.2万吨,一周前为83.0万吨。迄今为止,2023/24年度美国大豆出口销售总量为4552万吨,比去年同期的5275万吨降低13.7%;2024/25年度出口销售量354万吨,比去年同期的809万吨降低56.2%。

【ANEC将7月份巴西大豆出口量调低到976万吨】巴西全国谷物出口商协会(ANEC)表示,巴西7月份大豆出口量估计为976万吨,比一周前估计的1043万吨调低了67万吨,但仍高于去年同期的861万吨。1-7月巴西大豆出口量将达到7602万吨,高于去年同期的7385万吨。

【Datagro:2024/25年度巴西大豆种植面积将同比增长1.5%】咨询机构Datagro公司调查显示,巴西2024/25年度大豆播种面积预计为4689万公顷,较2023/24年度的4618.4万公顷增长1.5%,这将是种植面积连续第18年增长。预计巴西农户将在9月中旬开始播种新季大豆。

4.2

国外油脂供需热点

【SPPOMMA:7 月 1-31 日南马来西亚棕榈油产量环比增长约 13.6%】南马来西亚 棕榈油公会(SPPOMMA)数据显示,2024 年 7 月 1-31 日,南马来西亚棕榈油产 量环比增长 13.56%。其中鲜果串单产环比增长 12.47%,出油率(OER)增长 0.18%。

【船运调查机构估计 7 月份马来西亚棕榈油出口增长 23%~31%】船运调查机构 数据显示,估计 7 月份马来西亚棕榈油出口量环比增长。其中 ITS 监测出口量为 160 万吨,月环比增长 22.80%;AmSpec 监测出口量 156 万吨,月环比增长 30.92%;SGS 监测出口量 149 万吨,月环比增长 23.61%。

【GAPKI:5 月份印尼棕榈油出口环比下降 10%】印尼棕榈油协会(GAPKI)表示, 2024 年 5 月棕榈油出口量为 196.6 万吨,较 4 月份的 217.8 万吨减少 9.73%。5 月份的毛棕榈油出口量为 7.3 万吨,较 4 月份的 17.4 万吨减少 58.04%;加工毛 棕榈油出口量为 136.5 万吨,低于 4 月份的 150.4 万吨;油脂化学品出口量为 42.9 万吨,较 4 月份的 35.6 万吨增长 20.50%。

五、国内油脂油料供需面

5.1

大豆&植物油进口情况

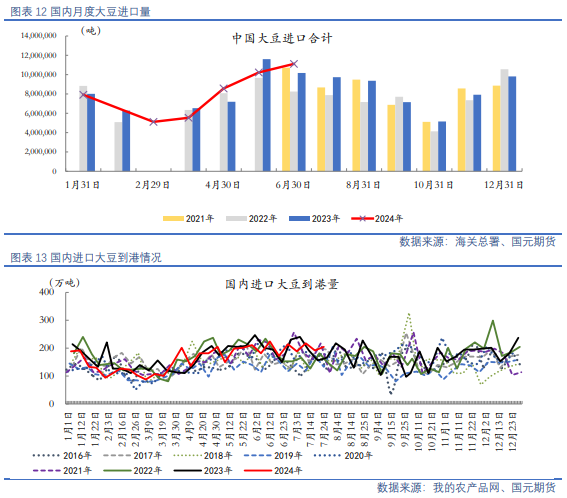

海关总署数据显示,6月份我国大豆进口量1111.4万吨,环比增长8.7%,同比增长10.7%,也是今年以来单月最高进口量。2023/24年度(始于10月)前9个月,我国大豆进口总量7139万吨,比去年同期减少0.3%。海关数据显示,6月份我国进口植物油(不含棕榈油硬脂,下同)63万吨,同比减少13.8%。其中豆油3万吨,同比增加47.8%;棕榈油31万吨,同比增加33.9%;菜籽油12万吨;同比减少42.9%。1-6月我国累计进口食用植物油349万吨,同比下降21.9%。其中累计进口豆油15万吨,同比增加2.4%;棕榈油121万吨,同比减少25.6%;菜籽油94万吨,同比增加20.8%。

据Mysteel农产品团队对国内各港口到船预估初步统计,预计2024年8月1050万吨,9月850万吨。24年7月份国内主要地区125家油厂大豆到港预估150.5船,共计约978.25万吨(本月船重按6.5万吨计)。

5.2

油厂压榨及库存情况

5.3

国内油脂油料成交情况

5.4

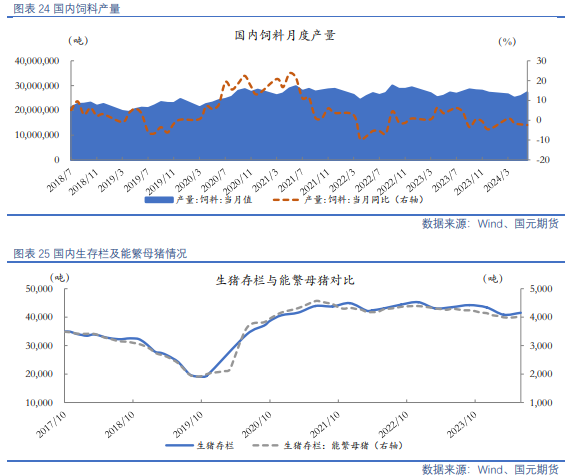

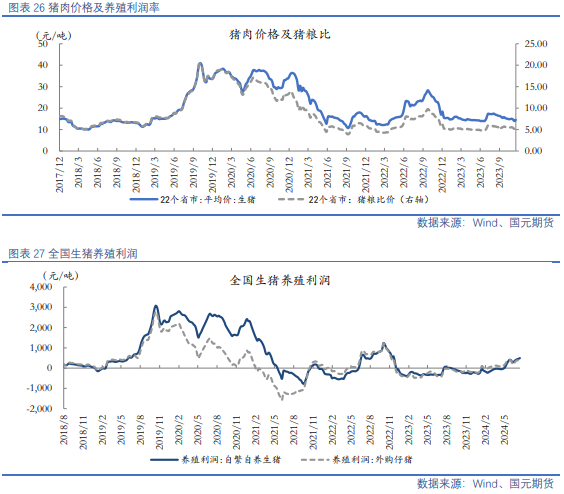

豆粕终端需求情况

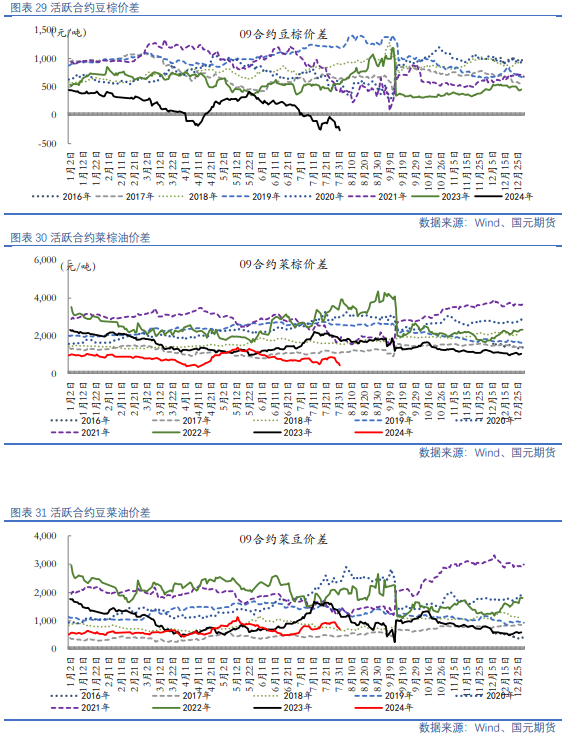

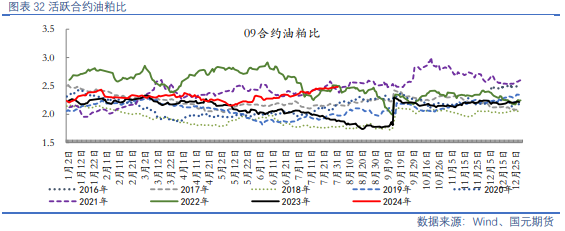

六、油脂油料套利分析

写作日期:2024年8月4日

作者:刘金鹭

农产品分析师

期货从业资格号:F03086822

投资咨询资格号:Z0019372

发表评论