【大河财立方消息】8月7日,豫光金铅公告,拟发行可转债募资7.1亿元,票面利率第一年0.10%,第二年0.30%,第三年0.60%,第四年1.00%,第五年1.50%,第六年2.00%。

初始转股价格为6.17元/股,转股期自发行结束之日(2024年8月16日,T+4)起满六个月后的第一个交易日(2025年2月16日,非交易日顺延)起,至可转债到期日(2030年8月11日)止。截至8月7日收盘,豫光金铅股价为5.61元/股。

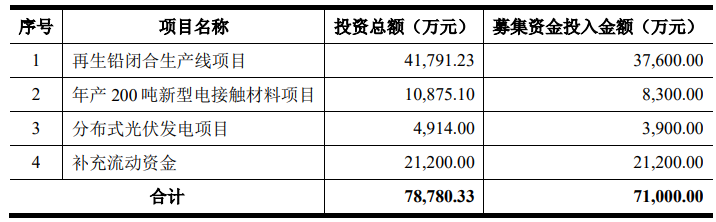

募集资金拟用于再生铅闭合生产线项目、年产200吨新型电接触材料项目、分布式光伏发电项目及补充流动资金。

可转债向发行人原股东优先配售,原股东优先配售后余额(含原股东放弃优先配售部分)通过上交所交易系统网上向社会公众投资者发行,余额由主承销商包销。

在本次发行的可转债期满后五个交易日内,豫光金铅将以本次发行的可转债的票面面值的112%(含最后一期利息)的价格,向投资者赎回全部未转股的可转债。

豫光金铅称,通过本次证券的发行,公司将继续以高质量发展为中心,以精深加工为发展方向,在继续巩固公司在铅、银等领域的优势地位基础上,向下游产业链延伸,丰富公司产品结构,提升公司产品的附加值

(文章来源:大河财立方)

发表评论