看涨期权的基本原理与市场应用

在金融衍生品市场中,看涨期权是一种赋予持有者在未来特定时间以特定价格购买标的资产权利的合约。这种期权的持有者预期标的资产的价格将上涨,因此购买看涨期权以锁定未来的购买价格,从而在价格上涨时获得利润。

看涨期权的基本原理可以概括为以下几点:

1. 权利而非义务:持有看涨期权的投资者有权在到期日或之前以约定的执行价格购买标的资产,但并非必须执行这一权利。

2. 成本(期权费):购买看涨期权需要支付一定的期权费,这是期权的成本,也是投资者为获取未来潜在收益所支付的代价。

3. 杠杆效应:由于期权费通常远低于标的资产的实际购买成本,因此看涨期权提供了杠杆效应,使得投资者可以用较少的资金控制更多的资产。

看涨期权在市场中有着广泛的应用,主要包括:

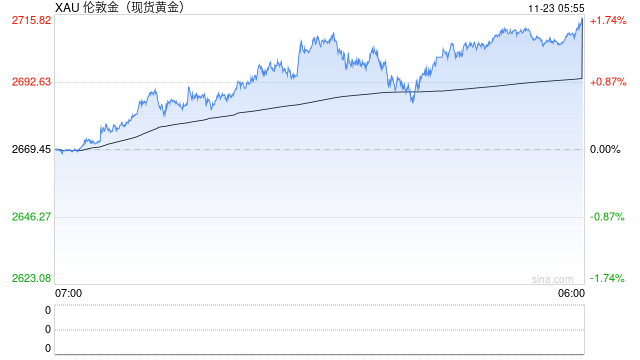

1. 投机:投资者可以通过购买看涨期权来押注标的资产价格的上涨,从而在不实际购买资产的情况下获得收益。

2. 对冲:持有标的资产的投资者可以通过购买看涨期权来对冲价格下跌的风险,确保在价格下跌时仍能以较高的价格卖出资产。

3. 收益增强:投资者可以通过出售看涨期权来获得额外的收益,尤其是在预期标的资产价格不会大幅上涨时。

以下是一个简单的表格,展示了看涨期权在不同市场情况下的应用和效果:

市场情况 应用 效果 预期价格上涨 购买看涨期权 潜在高收益 预期价格稳定 出售看涨期权 获得期权费 持有标的资产 购买看涨期权对冲 保护资产价值总之,看涨期权作为一种灵活的金融工具,为投资者提供了多样化的投资策略和风险管理手段。了解其基本原理和市场应用,对于投资者在期货市场中做出明智的决策至关重要。

发表评论