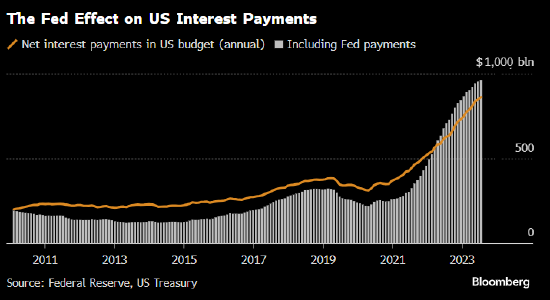

美国财政部公布的最新预算数据显示政府的利息支出正在迅速增长。在实际情况中,增速甚至更快。

财政部本周披露的最新公告显示,该部门在截至7月份的12个月中为国债支付了约8,610亿美元的净利息。这较两年前几乎翻倍。

但还有另一笔政府利息支出没有体现在预算中。过去一年美联储的支出令政府的实际利息账单增加了约1,000亿美元。总额比政府每年对美国国家航空航天局、联邦紧急事务管理局和小企业管理局的支出总和还多。

自美联储启动量化宽松以来,该央行一直是美国债务成本计算中的一个重要因素。美联储转向量化宽松,作为将基准利率下调至零的货币刺激政策的补充措施。

央行通过设立准备金来支付购债。美联储按照约等于政策利率的水平支付利息。鉴于美联储是一个政府实体,其现金最终与财政部支付债务的资金来源相同。

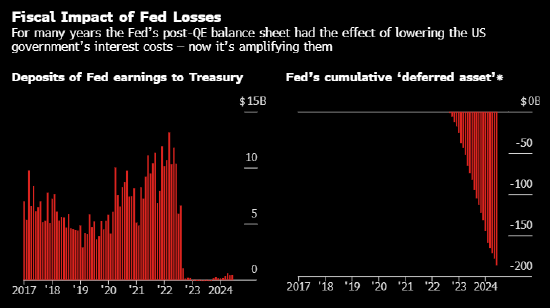

在量化宽松时代的大部分时间里,短期利率都足够低,使得美联储可以从资产负债表中获利,并将这些利润返还给财政部。在2010年代中期,财政部每支付1美元利息,就会收到美联储相当于40美分左右的汇款。

但在经历了数十年来最激进的加息之后,形势发生了逆转。如今美联储正录得亏损,因为利息支出远高于其债券投资组合的收益。美联储当前为约3.3万亿美元的银行准备金支付5.4%的利息。

美联储并非唯一一家因量化宽松和加息而陷入亏损的央行。在一些国家,这种亏损引发了争论——央行是否有必要以准备金利息的形式向银行支付如此多的现金。

美联储的累计损失(即递延资产)最近一直在以每周近乎20亿美元的速度扩张,本月达到1,880亿美元。直到2022年,美联储还一度向财政部汇款约1,000亿美元。

随着美联储迈向货币宽松行动,美国的债务成本可能会有所缓解。周四,圣路易斯联储银行行长Alberto Musalem成为最新一位暗示很快将开始降息的政策制定者。即便如此,鉴于利率或将保持在高于量化宽松期间的水平,美联储需要数年时间才能冲销递延资产并再次开始向财政部汇钱。

圣路易斯联储在11月的博文中估计美联储要到2027年中之后才会恢复向财政部汇款。

发表评论