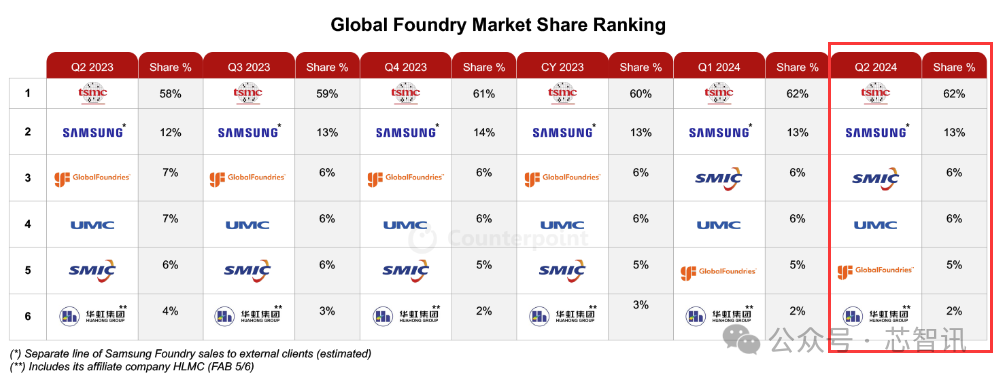

8月21日消息,据市场研究机构Counterpoint Research最新公布的报告称,受AI需求的强劲推动,2024年第二季全球晶圆代工业市场营收环比增长约9%,同比增长约23%。从厂商排名来看,中芯国际连续两个季度进入全球前三。

Counterpoint Research表示,尽管汽车和工业等非AI半导体需求的复苏相对缓慢,但仍观察到物联网和消费电子产品出现了一些紧急订单。值得注意的是,中国的晶圆代工和半导体市场复苏速度快于全球其他地区。中芯国际和华虹等中国晶圆代工企业在第二季表现强劲,并对于第三季给出了正向展望,因为中国的芯片设计客户较早进行库存调整,比全球同行更早触底反弹。

从具体的厂商表现来看,台积电以62%的市场份额稳居第一,同比增长了4个百分点,环比持平。

台积电在2024年第二季的营收约新台币6,735.1亿元(约合208.02亿美元),同比大幅增长40.1%,超出市场预期,这主要归功于AI加速器需求的持续增长。同时,台积电全年美元营收增长预测也较之前的21%~26%提升至24%~26%区间。

Counterpoint Research预期,AI加速器供需平衡持续紧张至2025年底或2026年初。为满足客户AI需求强劲增长,台积电计划2025年CoWoS产能至少翻倍。预估2025年3nm、4nm、5nm等先进制程晶圆会再涨价,突显台积电领先地位,也有助增强长期盈利能力,推动产业增长。

排名第二的是三星,其第二季的市场份额为13%,同比增长了1个百分点,环比也持平。Counterpoint Research的报告称,三星晶圆代工业务第二季营收相比第一季有所增长,这主要归功于智能手机库存预建和补货。目前三星仍专注为先进制程争取更多移动设备和AI / HPC客户,全年营收增长预计将超过产业平均增长率。

中芯国际第二季度的市场份额为6%,同比与环比均持平,连续第二个季度蝉联晶圆代工市场全球第三!具体来说,中芯国际第二季销售收入为19.013亿美元,同比增长 21.8%,环比增长8.6%,超出了此前给出的环比增长5%~7%的指引的上缘。对于第三季的业绩,中芯国际给出的营收指引是环比增长 13%~15%,毛利率介于 18% 至 20% 的范围内。这主要得益于中国市场需求复苏,CIS、PMIC、物联网、TDDI和LDDIC需求回升。中芯国际12英寸晶圆需求也有改善,无晶圆厂半导体客户补货后,平均售价(ASP)上升。中芯国际对全年营收增长持谨慎乐观态度,产能利用率会再提升。

联电第二季的市场份额也接近6%,同比下滑1个百分点,环比持平,排名第四。联电二季度营收金额达新台币568亿元(以美元计17.51亿美元),环比增长4%,同比增长0.9%。这主要得益于有利汇率和严谨的价格管理。联电还预测第三季营收季增长中个位数,除了AI之外,整体逻辑半导体市场复苏依然疲弱。联电专注于22nm HV和55nm RF SOI/BCD等,减少投资LDDIC和NOR Flash等大宗商品,有助维持稳定价格和长期增长。

排名第五的是格芯(格罗方德),第二季的市场份额为5%,同比下滑1个百分点,环比持平。格芯第二季度营收为16.3亿美元,同比下滑12%。Counterpoint Research表示,得益于新设计或项目,尽管市场挑战重重,格芯二季度汽车业务比上季增长。随着智能手机市场库存逐渐回稳,通信和物联网需求也趋稳定,格芯整体业务将温和复苏,与联电等非中国大陆成熟制程晶圆代工商趋势一致。

华虹集团排名第五,市场份额为2%,同比下滑了2个百分点,环比持平。值得注意的是,华虹集团旗下华虹半导体二季度销售收入4.79亿美元,同比减少24.2%。

Counterpoint Research分析师Adam Chang表示,尽管传统半导体复苏相对较慢,但受强劲AI需求和智能手机库存补货推动,第二季全球晶圆代工产业展现出了韧性。由于早期的库存调整和当地无晶圆厂客户增加补货,中国大陆晶圆代工厂实现了快速反弹,相比之下,非中国大陆的成熟制程晶圆代工厂复苏就较相对较为缓慢。

编辑:芯智讯-浪客剑

发表评论