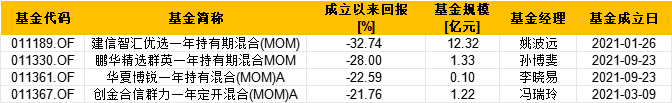

近期有投资者关注到了首批公募MOM产品即将满3年,首批5只公募MOM基金如何?数据显示,招商惠润一年定开A成立3年总回报-33%,截止2024年8月6日资产规模0.35亿元,已清盘;建信智汇优选一年持有期混合(MOM)、鹏华精选群英一年持有期混合MOM、华夏博锐一年持有混合(MOM)、创金合信群力一年定开混合(MOM)全部收益为负,成立以来回报分别为-32.74%、-28%、-22.59%、-21.76%。

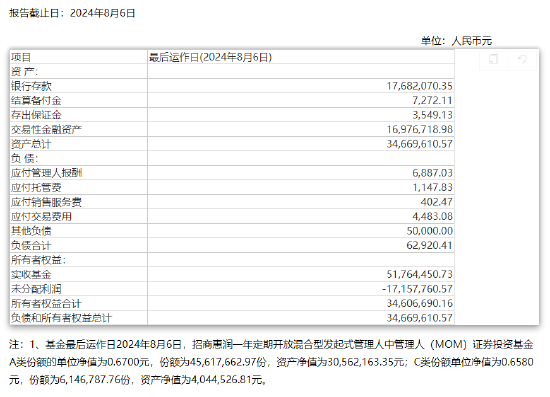

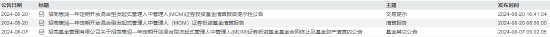

招商惠润一年定开合计规模0.35亿三年总回报-33% 清盘发清算公告

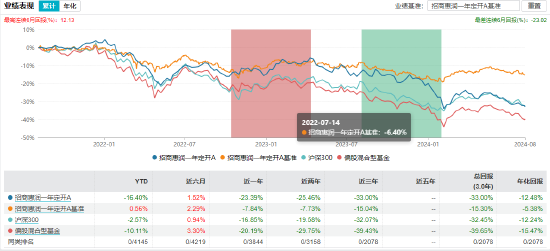

招商惠润一年定开成立于2021-08-06,到期日期2024-08-06,截止2024-08-06,合计规模0.35亿元。比较基准:沪深300指数收益率*55%+中债综合指数收益率*40%+恒生指数收益率(使用估值汇率折算)*5%。基金经理章鸽武。成立以来总回报-33%,跑输业绩比较基准。

业内人士分析称,业绩表现欠佳、大众对这一创新产品认知尚有不足、产品运作偏复杂,是MOM基金遭遇清盘的重要原因。

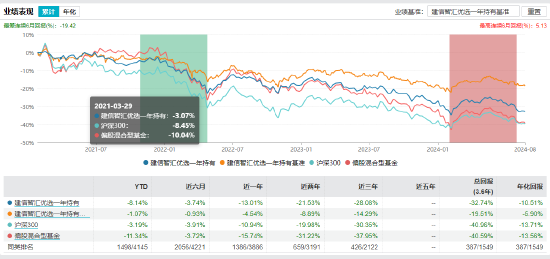

建信智汇优选一年持有期MOM成立以来规模缩减54% 成立以来总回报-32.74%

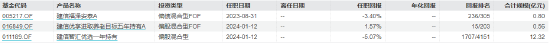

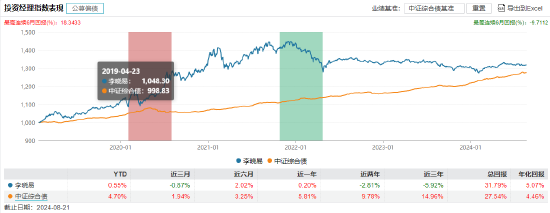

建信智汇优选一年持有期混合(MOM)成立于2024年1月26日,2024-06-30,合计规模12.32亿元,较成立时27.11亿元,减少14.79亿,减幅达54%。比较基准:中证800指数收益率*50%+中债综合财富指数收益率*40%+恒生指数收益率*10%。截止2024-08-21,成立3.6年,总回报-32.74%,跑输业绩比较基准,跑赢同期沪深300指数表现。

现任基金经理姚波远,博士。投资经理年限0.98年,在任管理3只基金,在管基金总规模13.68亿元。曾任工银瑞信基金管理有限公司助理定量分析师、祈安资本管理有限公司研究员、建信资本管理有限责任公司投资经理助理等职务。2022年12月加入建信基金,现任数量投资部业务经理。2023年8月31日起任建信福泽安泰混合型基金中基金(FOF)的基金经理;2024年1月12日起任建信优享进取养老目标五年持有期混合型发起式基金中基金(FOF)、建信智汇优选一年持有期混合型管理人中管理人(MOM)证券投资基金的基金经理。

姚波远在二季报中表示,回顾报告期内的运作,管理人通过量化资产配置模型对组合整体的风格敞口与行业敞进行了监测管理,5月开始管理人通过权益直投的方式对组合行业敞口进行主动偏移,当前持仓结构主要向以TMT为首的新质生产力方向进行了偏移。债券部分以持有短久期高等级信用债为主,获取票息收益,为组合提供稳健安全垫收益。

从投资顾问景顺长城来看,站在目前时间点,我们对股票市场的态度并不悲观。首先,尽管高频经济数据显示短期经济增长动能稍有放缓,但仍在可控范围内,近期李强总理也在公开场合表示“中国有能力有信心实现全年5%左右的经济增长目标”。其次,政策还在不断发力,“607”国常会提出“继续研究储备新的去库存、稳市场政策措施”,稳地产政策有望持续出台。

国务院发布《推动大规模设备更新和消费品以旧换新行动方案》,对设备更新行动提出了更为具体的指导和量化目标,叠加预算内资金、5000亿“科技创新和技术改造再贷款”以及财政贴息的支持,设备投资有望延续高增速。综合以上几个方面,我们认为伴随市场信心的逐步恢复,当前股票市场的机会大于风险。

从投资顾问广发基金来看,展望24年三季度,我们更关注国内宏观经济的表现,以及海外出口政策的变化。由于地产政策的转向,未来对GDP的负面影响将大幅下降。6月份百强房企销售环比增长33%,较去年同期降幅收窄至22%,降幅收窄14个百分点。未来看,国家对房地产问题的关注度持续提升,所以国内经济见底的判断应该可以看到。中国核心资产经历了近3年的下跌后,二季度出现了明显反弹,短期经济方面有越来越多的托底政策出台,包括地产、消费等领域,预计对内需有较好的提振效果。站在当前时点来看,A股总体估值处于历史很低水平,长期看市场的运行趋势符合均值回归规律,我们应适当保持积极乐观。

我们将继续秉持稳中求进的原则,充分发挥MOM产品多元化、分散化的特点与优势,与投资顾问深度合作,通过宏观掌控战略配置、中观调节战术策略、微观关注底层资产的精细化管理模式,紧密跟踪市场变化,跟踪企业盈利,把握政策导向,发掘投资线索,以勤勉审慎的态度管理好投资组合。

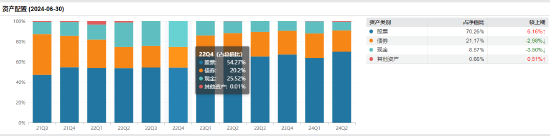

鹏华精选群英一年持有期混合MOM成立以来总回报-28% 未跑业绩比较基准

鹏华精选群英一年持有期混合MOM成立于2021-09-23,截止2024-06-30,合计规模1.33亿元,较成立时3.55亿元,减少2.22亿,减幅达62.53%。比较基准:中证800指数收益率*60%+中债综合指数收益率*40%。截止2024年8月22日,成立2.9年总回报-28.00%,未跑赢业绩比较基准,跑赢同期沪深300指数表现。

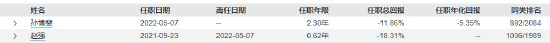

现任基金经理孙博斐,管理学硕士,10年证券从业经验。曾任中国民生银行私人银行事业部投资与策略中心策略研究员,嘉实基金管理有限公司FOF研究员,建信信托有限责任公司FOF投资经理。2022年3月加盟鹏华基金管理有限公司,现担任资产配置与基金投资部基金经理。投资经理年限2.30年,历任管理基金数7只,在任管理5只基金,在管基金总规模5.98亿元。

孙博斐在二季报中表示,展望下半年,本基金将密切关注基本面因子的边际变化并做出策略调整。在科技、消费、医药三个赛道的配置上,我们的思路如下:科技制造板块,我们关注以下几个细分方向:包括AIPC、智能驾驶、虚拟现实等新一代智能终端的销量和技术演进;与AI算力产业链相关的硬件投资机会,和半导体复苏周期叠加国产化的投资机会;具备出海能力的泛制造类企业,包括精细化工、工程机械、通用设备等;涉及能源安全和稳定性相关的发电和电网设备类企业。医药板块,重点关注创新药和高值耗材相关的投资机会。消费方面,板块估值五年低位,存在估值修复可能,在去金融化、脱虚向实的宏观导向下,大众消费的逻辑更顺畅。高端消费正在出清的过程当中,我们开始关注其中具备永续经营能力的大市值公司的投资机会。

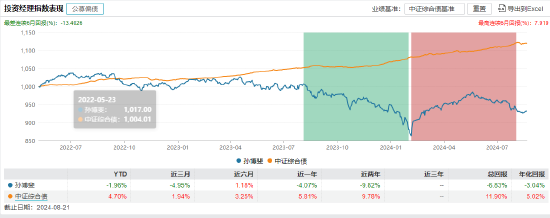

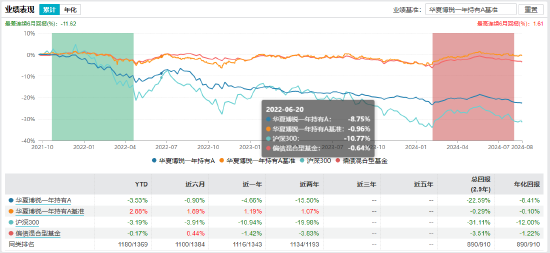

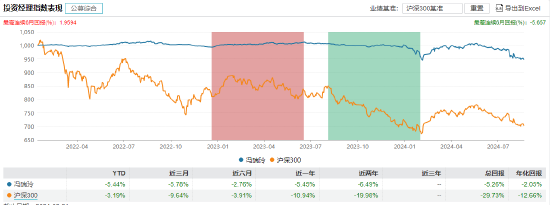

华夏博锐一年持有混合MOM成立2.9年总回报-22.59% 资产规模0.10亿元有清盘风险

华夏博锐一年持有混合(MOM)成立于2021-09-23,截止2024-06-30,合计规模0.10亿元。比较基准:上证国债指数收益率*70%+沪深300指数收益率*25%+经汇率调整的恒生指数收益率*5%。截止2024年8月21日,成立2.9年总回报-22.59%,大幅跑输业绩比较基准,跑赢同期沪深300指数表现。基金合同生效之日起三年后的对应日,基金资产规模低于2亿元的。经履行相关程序后,《基金合同》应当终止,该产品成立

现任基金经理李晓易,硕士。曾任中信期货有限公司资产管理部研究员、投资经理。2015年4月加入华夏基金管理有限公司。历任资产配置部研究员、华夏聚惠稳健目标风险混合型基金中基金(FOF)基金经理(2019年1月24日至2022年5月24日期间)等。投资经理年限5.58年,历任管理基金数10只,在任管理8只基金,在管基金总规模10.94亿元,过往产品年化回报5.07%,跑赢同期中证综合债表现。

李晓易二季报中表示,报告期内,本基金维持了较低的权益配置仓位,在结构方面,本基金通过投资股票和债券分散风险。从全球经济周期来看,美国正处于新一轮科技浪潮带来的繁荣阶段,就业市场旺盛,科技发展迅猛,经济仍在较快增长。从短周期来看,新一轮库存周期已经启动,正在从被动去库向主动补库转变,国际贸易回升,美联储对降息政策不明确,造成市场预期波动较大。地缘政治冲突不断,全球在战争、金融、贸易以及科技等领域仍有风险可能暴露,加大了对全球经济的扰动。

从国内经济来看,中国经济正处于复苏阶段,近期制造业投资和生产继续超预期,但消费增长放缓,地产板块仍有收缩倾向。房地产政策大幅放松之后,效果扩散尚需时日,市场预期扭转或需宏观政策进一步发力。

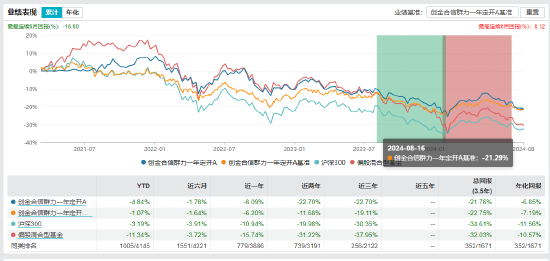

创金合信群力一年定开MOM成立以来总回报-21.76% 跑赢同期业绩比较基准

创金合信群力一年定开混合(MOM)成立日期于2021-03-09,截止2024-06-30,合计规模1.22亿元,较成立时3.37亿元,减少2.15亿,减幅63.79%。比较基准:沪深300指数收益率*65%+中证短融AAA指数收益率*30%+恒生中国企业指数收益率(经汇率调整后)*5%。截止2024年8月21日,创金合信群力一年定开总回报-21.76%,跑赢同期业绩比较基准,跑赢同期沪深300指数。

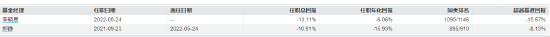

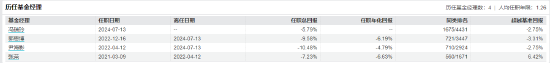

历任基金经理看,尹海影因公司内部调整不再担任基金经理,从2022-04-12到2024-07-13任职区间回报:-10.48%;郭思博公司内部调整不再担任基金经理从2022-12-16到2024-07-13任职区间回报:-9.58%。从2024-07-13起,增聘冯瑞玲担任基金经理。

基金经理冯瑞玲,中国人民大学硕士。2016年7月加入中意资产管理有限责任公司,历任组合管理部资产配置专员、组合管理分析师,2018年8月加入创金合信基金管理有限公司,曾任量化指数与国际部、FOF投资一部研究员。投资经理年限2.71年,在任管理4只基金,在管基金总规模2.03亿元。过往管理产品年化回报-2.05%,跑赢同期沪深300指数表现。

二季报中,基金经理表示,我们认为当前影响宏观经济的因素是复杂而多元的。国内外政策、流动性、经济周期、地缘政治等因素,都会对宏观经济的当前运行状态和未来走向产生影响。我们认为国内的宏观经济处在相对偏底部的位置。从经济数据层面看,自2023年第四季度以来,数据下行的趋势已经明显趋缓,结合具有托底作用的局部政策调整,我们认为经济再出现明显下行的情景虽不能完全排除,但其令人担心的程度已经明显小于2023年中后期。2024年国内外的流动性环境可能会较2023年宽松。得益于境外通胀情况的缓和,目前全球经济和流动性的大方向相对明晰。虽然流动性变化的具体节奏尚不清楚,并且存在预期层面的不确定性,但已经可以以现有信息为基础,对大类资产的长期运行方向进行分析。我们认为海外经济周期目前处在调整的中期,但美国等经济体出现经济软着陆的可能性较大。中国经济当前运行的复杂性,不仅来源于全球经济运行周期对出口等经济因素的影响,也来自于内生政策的发力方向和节奏。目前以高质量发展和局部调整为基础的经济政策,可能对整体宏观变化的影响更像是一个产生长期深远作用的慢变量。

因此我们认为2024年初期的环境会更有利于债券类资产。资产收益的确定性较强。尤其是利率曲线的中短端,可能会因前为短端的流动性变化而得益。权益类资产在年初会面对较多的不确定性。这当中既有宏观和风险偏好层面的因素,也有市场交易中微观结构的因素。整体而言,价值类方向可能风险收益性价比略高,而小盘、成长的不确定性则更多。

整体看,首批公募MOM产品的整体业绩未达预期。分析人士指出,产品表现很大程度上依赖于对外部投资管理人的选拔,不佳的业绩选择会直接影响整体结果。此外,不同管理人的投资策略若不适应市场环境,也可能导致业绩下滑。MOM产品需在多个管理人之间有效平衡风险,不当的风险控制可能会损害整体业绩。

小贴士:

MOM(Manager of Managers,管理人中管理人/管理人的管理人基金),是指该基金的基金经理不直接管理基金投资,而是将基金资产委托给其他的一些基金经理来进行管理,直接授予他们投资决策权限,MOM本身的基金经理仅负责挑选和跟踪监督受委托基金经理的表现,并在需要的时候进行更换。MOM( Manager of Managers)模式,即“管理人之管理人”模式,以“多元资产、多元风格、多元投资管理人”为主要特征。MOM模式直接投资于基金经理,通过将母基金产品的资金分设为多个子基金,每个子基金委托一位优秀的投资管理人来管理,实现了资产管理由“产品的组合”向“基金经理组合”的转变,且由于投资管理人是由MOM管理人利用多维度、定量与定性相结合的方法从市场精心优选,所选的基金经理须做到个人特质、业绩表现、投资行为及投资理念“四位一体”。

发表评论