21世纪经济报道记者 曹媛 深圳报道

今日,中国平安保险(集团)股份有限公司(简称“中国平安”,02318.HK,601318.SH)公布中期业绩报告。

总体来看,平安集团业绩保持稳定增长。2024年上半年,平安集团实现归属于母公司股东的营运利润784.82亿元,同比下降0.6%;归属于母公司股东的净利润746.19亿元,同比增长6.8%;年化营运ROE16.4%。综合偿付能力充足率较上年末上升0.8%。

其中,2024年上半年,寿险及健康险、财产保险以及银行三大核心业务保持增长,三项业务合计归属于母公司股东的营运利润795.65亿元,同比增长1.7%。其中,寿险及健康险业务新业务价值为223.20亿元,同比增长11.0%。

投资端,2024年上半年,平安保险资金投资组合实现年化综合投资收益率4.2%,同比上升0.1个百分点。此外,平安集团还将向股东派发2024年中期股息每股现金人民币0.93元。

但需要关注的是,除核心业务外,平安集团的资产管理业务和科技业务依旧承压,但占比较小,资产管理业务净利润同比下滑14.7%,科技业务的营运利润同比大幅下滑61.2%,其中科技板块成员公司业绩分化明显。

截至今日收盘,中国平安(601318.SH)报收41.71元/股,降幅0.62%;中国平安(02318.HK)报收34.3港元/股,涨0.88%。

寿险及健康险新业务价值增11%,车险综合成本率增1%

今年上半年,在产品定价利率切换、银保“报行合一”以及保险公司优化产品结构三大因素影响下,业内人士均分析认为上市险企二季度新业务价值率同比明显改善。

作为平安集团的核心业务板块,寿险及健康险业务表现稳定。今年上半年,寿险及健康险新业务价值为223.20亿元,同比增长11.0%。寿险保单品质方面,13个月保单继续率同比上升2.8个百分点,25个月保单继续率同比上升3.3个百分点。

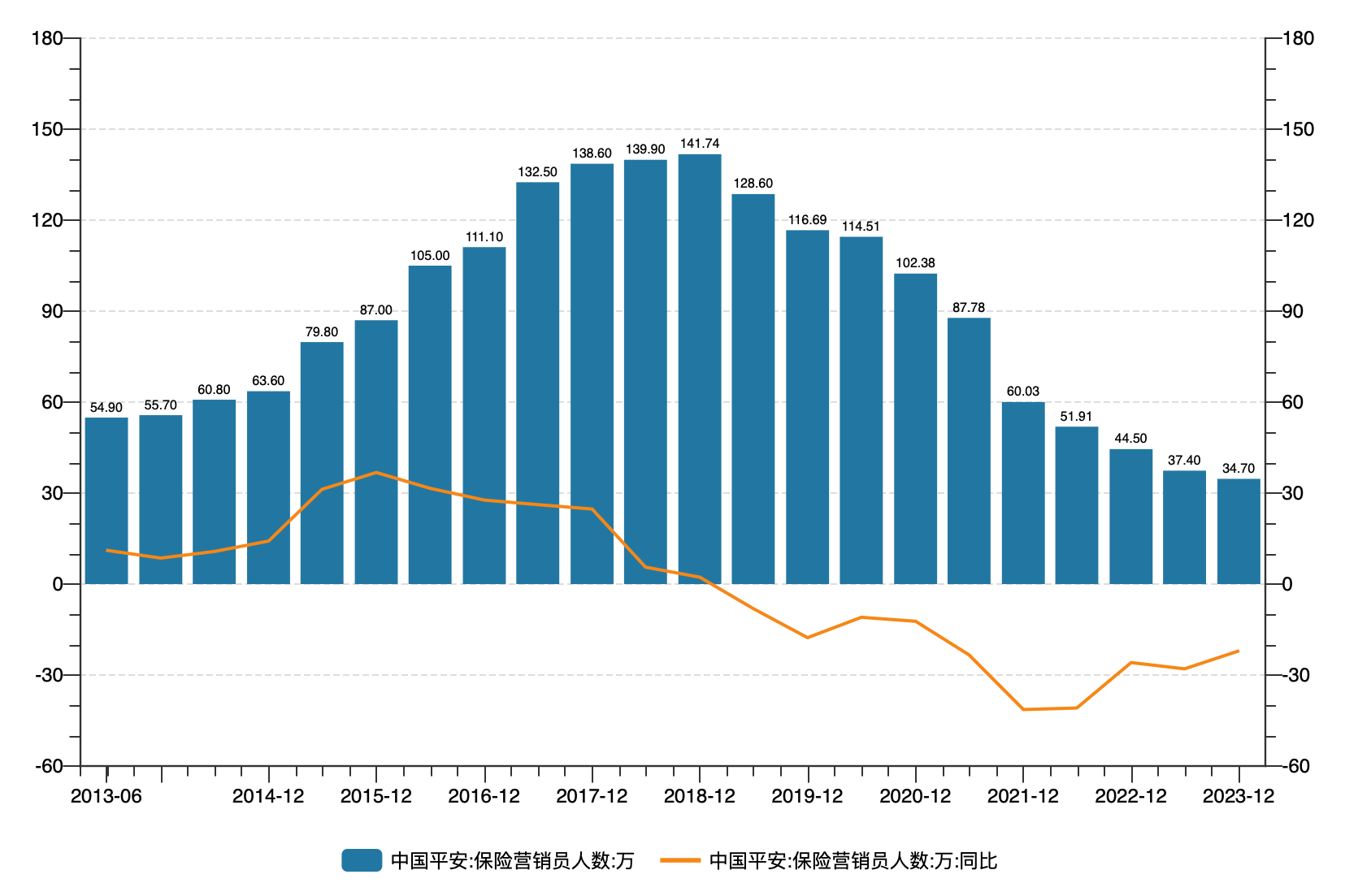

分渠道来看,平安代理人渠道依旧拉动绝对增长。其新业务价值增长10.8%。自2018年平安销售代理人数量从最高值141.74万开始,人数一直持续下降,截至2024年6月末,个人寿险销售代理人数量34.0万人,较去年同期的34.7万人同比降低了2%。月均代理人数量为30.8万人,较去年同期的37.9万人同比降低了18.7%。

尽管人数持续下降,但代理人人均新业务价值同比增长36.0%,代理人人均收入也同比上升了9.9%至1.1962万元/月。

此外,银保渠道、社区网格及其他等渠道贡献了平安寿险新业务价值的17.4%。具体来看,银保渠道新业务价值为26.41亿元,同比增长17.3%。社区网格渠道,在90个城市铺设126个网点,较上年末增加39个城市,1.5万人专员队伍。

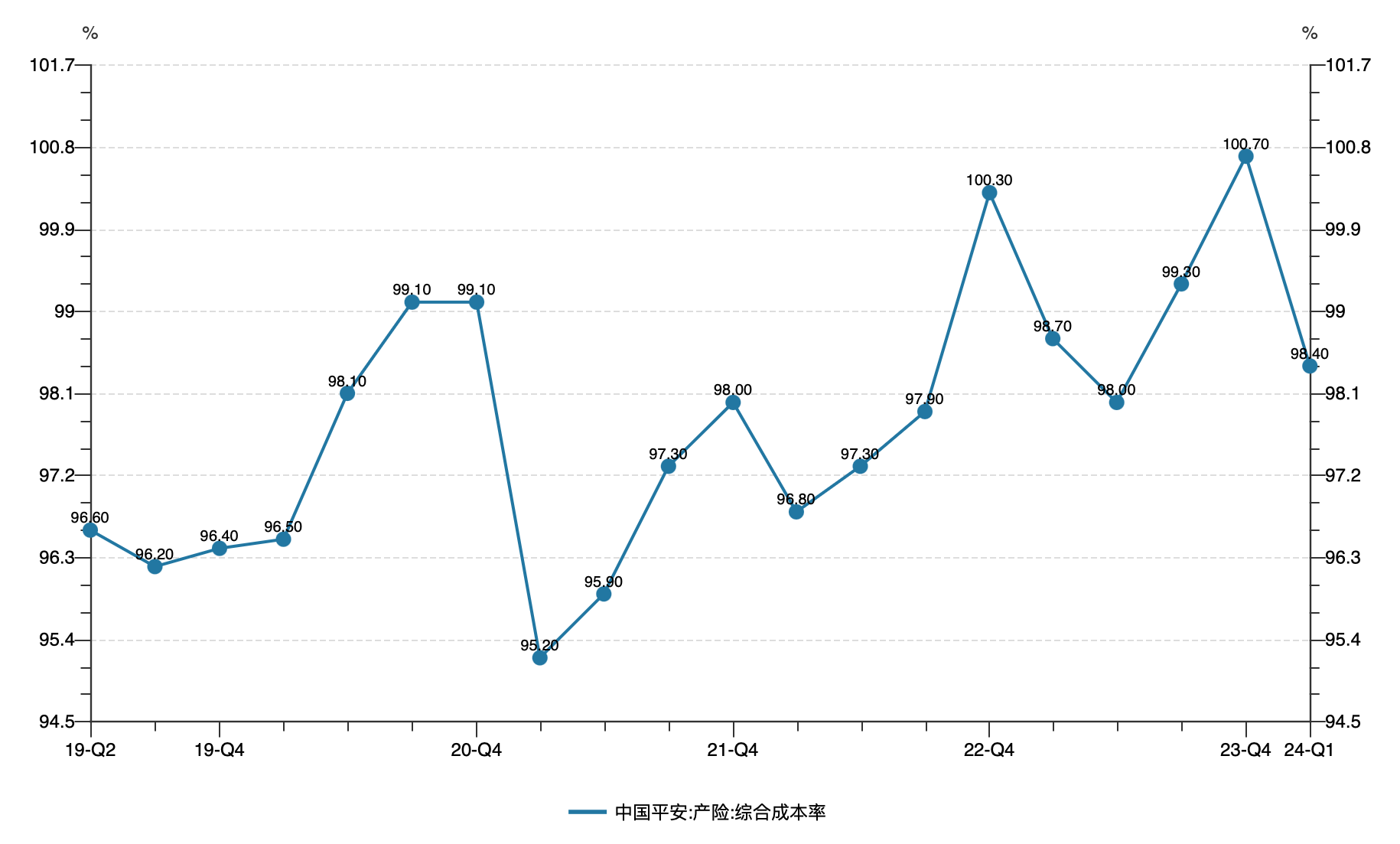

产险方面,2024年上半年,平安产险保险服务收入为1619.10亿元,同比增长3.9%,整体综合成本率为97.8%,同比微降0.2%,主要受保证保险业务承保损失下降影响。

其中,车险拉动了平安产险主要营收。2024年上半年,车险业务原保险保费收入1048.24亿元,同比增长3.4%,承保车辆数同比增长5.9%

但车险的综合成本率同比增长了1%,主要受暴雨等自然灾害同比多发影响。中信建投非银行业首席分析师赵然分析,2024年以来,随着汽车出行恢复,同时叠加一季度低温雨雪冰冻等灾害事故,以及5月以来北方旱灾和南方暴雨洪涝灾害同比多发影响,行业赔付率明显上行,财险业综合成本率承压。

综合投资收益率微增0.1%,房地产政策松绑利好资产端

从投资端来看,截至2024年6月30日,平安集团保险资金投资组合规模超5.20万亿元,较年初增长10.2%。

而从投资收益来看,2024年上半年,其保险资金投资组合年化综合投资收益率4.2%,同比上升0.1个百分点,主要得益于均衡的资产配置战略,且权益资产表现较上年同期有所改善。而年化净投资收益率为3.3%,同比下降0.2个百分点,主要受存量资产到期和新增固定收益资产到期收益率下降影响。

国泰君安刘欣琦等分析认为,从投资端看,央行引导长端利率企稳回升有利于推动投资收益率改善,预计2014年上市险企利润逐季向好,维持行业“增持”评级。但平安集团也在中报中表示,目前经济发展仍面临诸多挑战,外部环境的复杂性和严峻性明显上升。

此外,上半年房地产政策持续松绑,一定程度也能缓解市场对险企资产质量担忧。截至2024年6月30日,平安的保险资金投资组合中不动产投资余额为2074.25亿元,在总投资资产中占比4.0%。

记者了解到,该类投资以物权投资为主(包含直接投资及以项目公司股权形式投资的持有型物业),采用成本法计量,在不动产投资中占比79.1%,主要投向商业办公、物流地产、产业园、长租公寓等收租型物业,以匹配负债久期,贡献相对稳定的租金、分红等收入,并获取资产增值;除此之外,债权投资占比16.9%,其他股权投资占比4.0%。

平安银行净息差降至1.96%,零售改革、对公顶上

银行业务方面,2024年上半年,平安银行实现营业收入771.32亿元,同比下降13.0%。净利润258.79亿元,同比增长1.9%。

平安银行的业绩报中不乏一些“亮色”,平安银行上半年对公板块增速较快,贷款余额较年初增长11.4%;负债成本有所改善;债券投资等拉动其他非利息净收入同比增长56.7%至150.49亿元……

此外,作为首个披露中报的上市银行,平安还给市场带来了一些“惊喜”,平安银行将首次进行中期分红,拟中期每股派息0.246元。

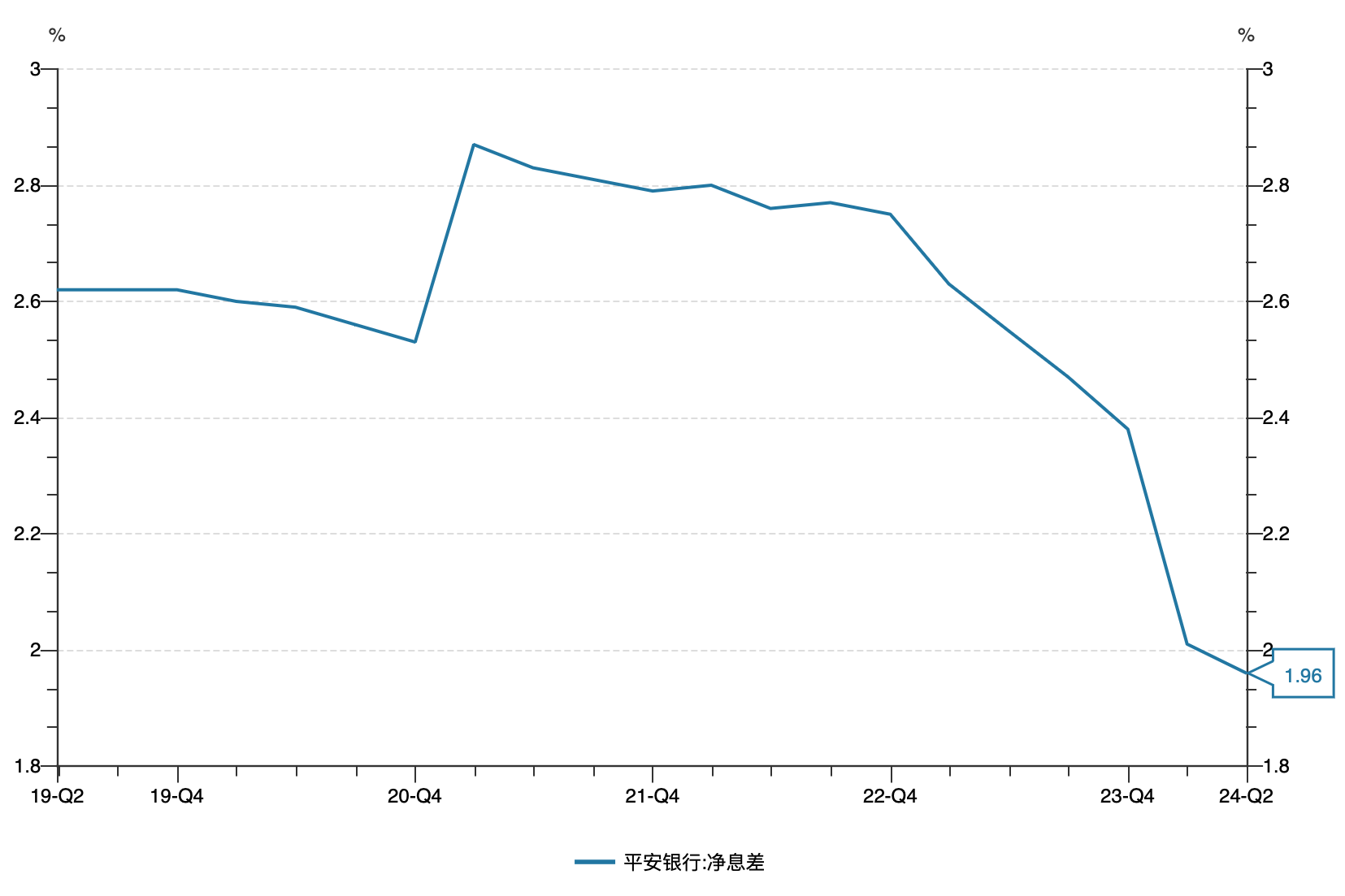

但不能忽视的是,平安银行面临的压力远远大于预期。业绩表现仍为“增利不增收”,营收同比下滑了13%,而净利润却仅微增了1.9%;净息差延续收窄态势,同比降低了0.59个百分点至1.96%,跌破了2%,为近年来最低值;零售贷款规模下降;涉房地产业务压力依旧较大……

“我们最大压力来自于零售,零售最主要压力来自于风险,风险最主要问题在于过去我们没有自营渠道,外部渠道比较多。”平安银行党委书记、行长冀光恒在中期业绩会上坦言。

目前,平安银行正处于“零售改革”关键时期,改革重点是推动零售业务从高风险、高成本、高收益向中风险、中收益转型,逐步实现零售客群质量、资产质量、资产结构三方面提升。

东兴证券预计,2024年平安银行贷款有望保持小个位数增长,息差仍有收窄压力、但降幅收窄;非息收入平稳恢复,预计营收仍将承压,“但考虑资产质量总体稳定、拨备充足,在可持续支持实体经济诉求下,净利润有望平稳释放。”

科技业务营运利润下滑超60%,成员公司业绩分化明显

今年上半年,平安集团的科技板块依旧承压,营运利润同比大幅下滑61.2%。平安集团借助陆金所、金融壹账通、平安健康、汽车之家等成员公司经营科技业务。但21世纪经济报道记者发现,其科技板块成员公司业绩表现出现严重分化。

一方面,部分公司首次扭亏转盈,走出了长期亏损“泥潭”,但盈利能力是否可持续还未可知。例如,今年上半年,平安健康(1833.HK)首次实现扭亏为盈,实现净利润超6000万元,调整后净利润近9000万元。但不能忽视的是,尽管盈利指标转正,但上半年平安健康业绩表现为“增利不增收”,平安健康营收20.9亿元,同比下降5.8%。

“2024年中期实现盈利确实来之不易,主要得益于战略业务的稳健发展和运营效率提升两方面因素。”8月21日,平安健康董事会主席兼CEO李斗在业绩会上表示。

此外,金融壹账通(OCFT,06638.HK)也得益于第二季度出售虚拟银行业务的一次性交割收入,上半年持续经营及已终止经营业务实现盈利,期内归母净利润1.39亿元,同比增长173%,归母净利润率为9.8%,同比提升20.2个百分点。

“这是公司历史上首次实现盈利,尽管其中包含一次性收益,但也是公司经营的一部分,具有重要意义。”在8月16日晚间举行的业绩发布会上,金融壹账通董事长兼CEO沈崇锋表示。

而与上述公司形成鲜明对比的是,陆金所控股(LU.N,06623.HK)业绩下滑幅度较大。2024年上半年实现总收入129.4亿元,同比下降33.1%,净亏损大幅扩大超15亿元,平安解释称是因特殊股息导致的税费上升。截至今日收盘,陆金所港股跌超12%,收9.54港元/股,总市值已缩水至165.36亿港元。

而汽车之家(ATHM.NYSE,02518.HK)自被平安集团收购后,一直是其科技板块中业绩表现较为稳定的公司。2024年上半年,中国乘用车在新能源车带动下恢复增长,今年上半年,汽车之家净收入34.82亿元,同比增长3.4%。净利润同比增长至10.66亿元。

发表评论