来源:投资者私享会

前言

7月份已经收官。7月份的A股市场继续走弱,债券市场继续走强,黑色系期货普遍走低,美股也在7月中下旬开始了调整。同时,公募基金的二季度报告也在7月份出炉,基金二季度重仓股因此浮出水面。

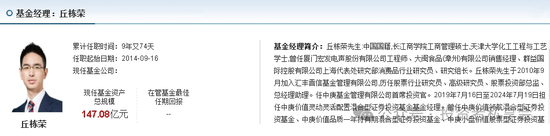

7月份公募基金行业也发生了一些广受关注的事件,如基金二季度重仓股曝光、神秘资金大买宽基ETF、公募基金发行遇冷、公募扎堆调研电子和医药生物行业、两只沙特ETF上市后被追捧、明星基金经理丘栋荣离职等等。

一、7月行情低迷基金发行遇冷!债基发行受热捧占比超8成!

7月份,A股市场延续了疲软态势,这一背景深刻影响了基金发行市场的格局,导致当月基金发行规模再创新低。Choice数据的统计结果显示,尽管7月份新成立的基金数量(91只)与前几个月相比并未显著减少,但总发行份额却大幅缩减至415亿份,远低于年内平均水平,凸显了当前市场环境下的谨慎情绪。

进一步细分来看,不同类型基金在7月份的发行表现呈现出鲜明对比。股票型基金和混合型基金,作为传统上风险与收益并存的投资品种,在市场不确定性增加的背景下,发行份额显著下降。其中,股票型基金发行份额仅为23.62亿元,混合型基金更是低至11.60亿元,显示出投资者对于高风险资产的谨慎态度。

7月份基金发行再创年内新低

相比之下,债券型基金则成为了市场的避风港。7月份,债券型基金发行份额高达341亿元,占比超过80%,成为当月基金发行市场的绝对主力。这一现象不仅反映了投资者在当前市场环境下对于稳健收益的渴求,也体现了市场对于固定收益类资产的普遍认可。

在具体基金产品方面,7月份发行份额最高的20只基金中,债券型基金占据了绝对优势。其中,“国寿安保泰宁利率债债券”和“金元顺安乾盛利率债债券”两只债券型基金发行规模均接近60亿元,成为当月发行市场的亮点。而“摩根红利优选股票C”作为普通股票型基金中的佼佼者,尽管发行规模也接近7.7亿元,但在整体市场环境下仍显得相对逊色。

7月份基金发行市场的表现是市场环境变化与投资者风险偏好调整的直接反映。在A股市场持续疲软的背景下,投资者更加倾向于选择稳健的投资渠道,债券型基金因此成为市场的热点。未来,随着市场环境的不断变化和投资者风险偏好的进一步调整,基金发行市场或将呈现出新的格局。

老汉梳理出了7月份发行份额最高的20只基金,详见下图。其中“国寿安保泰宁利率债债券”、“金元顺安乾盛利率债债券”两只债基发行规模均接近60亿元。“摩根红利优选股票C”则是7月份发行规模最大的普通股票型基金,发行规模接近7.7亿元。

二、7月多只沪深300ETF爆量!股票型ETF份额在增近606亿份!

在7月份A股市场持续疲软的背景下,尽管市场整体成交额下滑,但宽基ETF基金,特别是沪深300ETF、中证500ETF和中证1000ETF等,却出现了显著的资金流入现象。

根据Choice数据统计,7月份ETF基金份额增加了近844亿份,净资产变动近1783亿元。其中,股票型ETF基金份额在7月份增加了近606亿份,资产净值增加近1398亿元。跨境ETF紧随其后,在月内增加了近230亿份。今年来,海外市场表现强势,跨境ETF可以让投资者实现间接投资海外资产,因此备受投资者青睐。

ETF市场最新概况

另外从基金产品来看,“易方达沪深300ETF发起式”在7月份基金份额增加近194亿份,“华泰柏瑞沪深300ETF”增加近140亿份。份额增加最多的4个ETF基金均属于沪深300ETF,“南方中证1000ETF”也在7月份增加了近47亿份。

7月基金份额增加最多的20只ETF基金

7月份ETF基金,尤其是宽基ETF和跨境ETF的火爆,为市场带来了一抹亮色。这不仅体现了投资者在市场低迷期的理性选择,也反映了市场对于未来结构性机会的乐观预期。然而,投资者在布局ETF时仍需谨慎,根据自身风险承受能力和投资目标进行合理配置。

三、电子板块成基金第一大重仓板块!基金大手笔加仓多家公司!

7月份,公募基金2024年的二季报也在月中基本披露完毕,其前10大重仓股因此浮出水面。根据Choice数据,二季度末,公募基金总共重仓持有2664家A股公司,持股总市值约为24288亿元。相比一季度末的持仓市值29330亿元,减少约5042亿元。

从公募基金二季度重仓股所属的行业分布来看,持股总市值最高的5个行业分别是:电子(3544亿元)、食品饮料(2917亿元)、医药生物(2460亿元)、电力设备(2414亿元)、有色金属(1311亿元),持股市值合计12645亿元,占比过半!

持仓市值相比一季度增加超100亿元的行业有4个,分别是:电子(496亿元)、通信(196亿元)、公用事业(165亿元)、银行(126亿元)。

在个股层面,多家公司成为了公募基金争相加仓的对象。特别是宁德时代、贵州茅台等龙头企业,二季度被上千只基金重仓持有,彰显了其在市场中的领先地位。此外,半导体和通信设备领域的公司也备受基金关注,加仓金额显著,显示出科技股在当前市场中的强劲吸引力。

基金二季度最青睐的30家A股公司

值得注意的是,公募基金在二季度的调仓换股动作明显,不仅加大了对部分公司的加仓力度,还对一些表现不佳或估值过高的股票进行了减持。这种灵活的投资策略,有助于基金在波动市场中保持稳健的业绩。

四、多家基金扎堆调研电子、医药生物公司!

机构调研作为深入了解上市公司的重要途径,在7月份展现出了极高的活跃度。Choice数据的统计结果显示,当月公募基金共对755家A股公司进行了详尽的调研,显示出机构对市场动态的密切关注与深入剖析。

值得注意的是,部分公司在调研中脱颖而出,成为众多公募基金的焦点。其中,有18家公司吸引了超过50家公募基金的集中调研,另有73家公司也获得了20家以上公募基金的青睐,这些公司无疑在行业内具有较高的关注度和投资价值。

从行业分布来看,电子与医药生物行业再次成为公募基金调研的热门领域。电子行业不仅以1290家的调研次数高居榜首,还延续了其在二季度作为公募基金第一大重仓方向的趋势,进一步印证了该行业在当前市场中的重要地位和广阔前景。医药生物行业则以938家的调研次数紧随其后,显示出机构对医疗健康领域持续增长的信心与期待。

为了给大家提供更好的参考, 老汉梳理出了公募基金参与调研最多的30家公司。其中,医药生物占8家,电子行业占7家,计算机占5家。电子行业的水晶光电、澜起科技均在7月份接待了超百家公募基金前去调研。

公募基金7月调研最多的30家A股公司

此外,计算机、机械设备、电力设备、基础化工、汽车、通信、农林牧渔、有色金属以及国防军工等行业也均获得了超过100家公募基金的参与调研,显示出机构在多元化投资布局上的广泛兴趣与深入探索。

7月份的机构调研活动不仅揭示了公募基金对特定行业和公司的浓厚兴趣,也反映了市场资金流动的方向和趋势。随着未来市场环境的不断变化,机构调研将继续成为投资者把握市场动态、挖掘投资机会的重要参考、

五、2只沙特跨境ETF上市实现2连板涨停!

在全球市场分化加剧的背景下,跨境ETF以其独特的跨境配置能力,成为了投资者分散风险、捕捉海外市场增长机遇的重要工具。特别是今年以来,随着海外市场屡创新高,而国内市场相对低迷,跨境ETF的吸引力更是显著提升。其中,沙特跨境ETF的上市及随后的强劲表现,更是引发了市场的广泛关注。

7月份,南方基金与华泰柏瑞基金分别推出的沙特阿拉伯ETF,在短时间内便实现了连续涨停,并伴随着高溢价现象,这充分展示了投资者对于沙特市场及其背后经济潜力的浓厚兴趣。这两只ETF的跟踪标的——富时沙特阿拉伯指数,不仅涵盖了沙特多个关键经济领域的优质企业,还直接关联到全球能源市场的动态,为投资者提供了一个独特的投资视角。

沙特作为全球能源版图中的重量级玩家,其经济表现与原油市场紧密相连。这种独特的市场特性,使得沙特ETF在资产配置上具有较高的独立性和分散风险的潜力。对于寻求全球资产配置、特别是能源相关资产配置的投资者而言,沙特ETF无疑是一个值得考虑的选择。

此外,沙特资本市场的快速发展和对外开放程度的提高,也为全球投资者提供了更多元化的投资机会。近年来,沙特在推动资本市场改革、吸引外资方面取得了显著成效,合格外国投资者数量的增加、金融产品的丰富以及市场透明度的提升,都为全球投资者进入沙特市场提供了更加便利的条件。

沙特跨境ETF的上市及其后续表现,不仅反映了投资者对于沙特市场及全球能源市场的乐观预期,也彰显了跨境ETF在全球化资产配置中的重要作用。未来,随着全球市场的不断变化和跨境投资渠道的进一步拓宽,跨境ETF有望成为更多投资者实现财富增值的重要工具。

六、贝莱德基金增资!知名基金经理丘栋荣离职!

7月份,中国金融市场迎来了一系列重要动态,其中外资公募基金管理公司贝莱德基金的增资行动尤为引人注目。贝莱德基金宣布将其注册资本金由10亿元增加至12.5亿元,这是该公司成立以来的第四次增资,注册资本金累计增长超过三倍,从最初的3亿元增长至当前的12.5亿元。这一系列增资举措不仅彰显了贝莱德基金对中国市场的长期承诺和信心,也反映了外资机构对中国公募基金行业发展前景的乐观预期。

贝莱德基金作为国内首家外资全资控股的公募基金管理公司,自成立以来便凭借其丰富的国际经验和专业的投资能力,在中国市场推出了多只基金产品。截至今年二季度末,贝莱德基金管理的非货币基金规模已达到40.37亿元,其中混合型基金占据主要份额,显示出公司在主动投资领域的深厚实力。

然而,在贝莱德基金增资扩张的同时,另一则消息则引发了市场的广泛关注。中庚基金发布公告称,知名基金经理丘栋荣因个人原因卸任了其管理的多只基金产品,并同时辞去公司副总经理等职务。丘栋荣作为“低估值价值派”的代表人物,其离职无疑对中庚基金及其投资者产生了较大影响。从Choice数据来看,丘栋荣在担任基金经理期间取得了显著的业绩回报,其管理的基金总规模也曾一度突破320亿元。然而,受离职传闻影响,其管理基金规模在二季度末出现了较大幅度的缩水。

丘栋荣的离职再次凸显了基金经理在基金投资中的重要性。对于广大基民而言,选择基金往往就是选择基金经理。一位优秀的基金经理能够凭借其专业的投资能力和丰富的市场经验,为投资者创造稳健的投资回报。因此,基金经理的变动往往会直接影响到基金的投资策略和业绩表现,进而影响到投资者的投资决策。

7月份的中国金融市场在迎来外资公募基金管理公司增资扩张的同时,也经历了知名基金经理离职的波折。这些事件不仅反映了市场环境的复杂性和多变性,也提醒投资者在选择基金时需要更加谨慎和理性。

发表评论