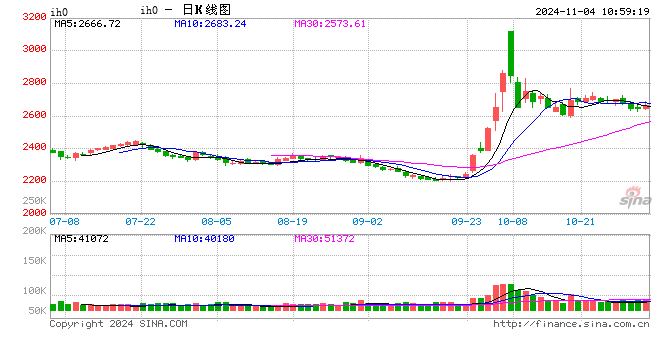

股指:市场轮动震荡,不确定性较强,建议等待方向进一步明确

1、大小盘轮动震荡,情绪仍未消退。

10月,A股市场高开低走,Wind全A月度收涨0.71%,板块轮动速度较快。小盘指数表现更好,中证1000上涨3.88%,中证500上涨1.54%,沪深300指数下跌3.18% ,上证50下跌3.77%。各主力合约基差由9月底的大幅升水回落至小幅贴水状态,但由于板块轮动剧烈,Alpha收益不高,贴水程度受到限制。自9月底以来,货币政策为权益市场提供了重要的流动性支撑,市场情绪在10月维持高位。1000IV和300IV高位震荡,分别位于40.01和32.38;融资余额月度增加2665亿元,至16960亿元。

2、三季报数据走弱,但基本符合预期

今年第三季度,沪深两市A股剔除金融板块后,累计营收同比增速-1.7%(中报-0.6%);累计归母净利润同比增速-7.2%(中报-5.3%),单季同比增速-10.0%(中报-6.0%); ROE(TTM)为7.16%,自2023年以来连续多个季度小幅下降。尽管三季报整体数据偏弱,但是基本符合市场预期。此前,宏观高频数据诸如规模以上工业企业利润在8至9月明显走弱,已经给予市场充分预期,财报公布后边际影响可控。但是,我们需要注意目前企业部门资产端收益率仍然整体低于负债端成本,指数无法完全脱离基本面而持续走高,从流动性增加引导市场预期回暖,再到带动上市公司盈利能力回升还需要一段时间。

3、11月初的内外部不确定性可能超过市场预期

国内方面,市场对于在11月初的重要会议中释放更加积极的财政信号的预期较为强烈,但我们认为,中央财政政策需要平衡的因素仍较多,既需要对地方存量债务形成实质性支持,也需要考虑汇率及债券市场风险,可能需要更多时间统筹。国外方面,近日特朗普交易有所降温,美股及黄金价格回调,美债收益率上升,美国大选不确定性可能强于市场预期。整体而言,建议近期谨慎操作,待方向进一步明确后再选择相关资产配置方案。

国债:政策尚未出尽,债市横盘震荡

1、债市表现:10月债券市场多空交织,一方面货币政策积极发力,9月底降息落地拖动资金利率重心下移,同时启动买断式逆回购工具呵护更加精细的呵护资金面,另一方面随着一揽子增量政策加速落地见效,四季度经济回暖预期明显提升,10月PMI数据逆季节性回升,同时财政政策具体力度尚未落地。在经过9月下旬大幅波动之后,10月债市整体呈现横盘震荡走势。截止11月1日收盘,二年期国债收益率月环比下行2.5BP至1.43%,十年期国债收益率下行1.1BP至2.14%,三十年期国债收益率下行3.8BP至2.32%。国债期货低位反弹,TS2412、TF2412、T2412、TL2412月环比变动分别为0.2%、0.39%、0.79%、1.73%。美国经济保持任性,通胀降幅不及预期,降息预期减弱,美债收益率低位回升。截至11月01日收盘,10年期美债收益率周环比上行63BP至4.37%,2年期美债上行60BP至4.21%,10-2年利差16BP。10年期中美利差-223BP,倒挂幅度周环比扩大57BP。

2、政策动态:10月逆回购操作规模维持高位,全月投放49758亿元,到期49953亿元,净回笼195亿元。此外,10月MLF到期7890亿元,投放7000亿元,净回笼890亿元。二者合计净回笼1085亿元。央行10月28日公告从即日起启用公开市场买断式逆回购操作工具。操作对象为公开市场业务一级交易商,原则上每月开展一次操作,期限不超过1年。2024年10月人民银行以固定数量、利率招标、多重价位中标方式开展了5000亿元买断式逆回购操作。公开市场国债买卖操作方面,全月净买入债券面值为2000亿元。2024年10月,国开行、进出口行、农发行共归还PSL贷款800亿元,期末PSL余额为25041亿元。降息推动10月资金利率重心整体下移,R001、R007、DR001、DR007月环比分别变动22BP、31BP、18BP、20BP至1.48%、1.76%、1.32%、1.55%。

3、债券供给:10月政府债发行18118亿元,净发行9249亿元,其中国债净发行3485亿元,地方债净发行5764亿元。10月专项债发行2971亿元,全年累计发行38965亿元,全年3.9万亿元的专项债基本发行完毕。

4、策略观点:当前政策预期依然是影响债市的主要因素,财政政策尚未落地的情况下债市表现整体偏谨慎。短期来看,随着稳增长政策逐步见效以及增发政府债预期较强的情况下,债市依然面临调整压力。

宏观:促消费政策仍有加码空间

实体经济方面,随着季节变化,投资行业从旺季向淡季转换,水泥磨机开工负荷回落,除西南地区外,大部分区域需求均下降。螺纹库存库存继续累积,表需回落。沥青出货量回升。消费方面,一线和主要二线城市地铁客运量、拥堵延时指数保持平稳,国内航班执行数回落。二手房销售面积放量,乘用车销量回落。促消费政策仍有加码空间,商务部11月1日在国新办发布会上介绍,商务部将会同相关部门,推出一批消费领域的新政策。比如,近期将研究出台推进首发经济,推动批发零售业高质量发展,支持上海、天津等20个城市开展现代商贸流通体系试点建设,开展汽车流通消费改革试点,促进健康消费专项行动方案等政策。

中国10月官方制造业50.1,比预期高0.2个百分点,连续两个月回升;非制造业PMI 50.2,比上月回升0.2个百分点;综合PMI 50.8,前值50.4。构成制造业PMI的5个分类指数均明显回升,生产、新订单、原材料库存、从业人员、供应商配送时间指数分别较上个月回升0.8、0.1、0.5、0.2、0.1个百分点。10月有国庆节假期,生产指数季节性比9月要低,近五年平均比9月低1.3个百分点,但今年10月生产指数比9月高0.8个百分点,明显逆季节性上涨。新订单指数近五年平均比9月低0.8个百分点,今年10月比9月高0.1个百分点。体现出9月以来出台的一系列利好政策对供需两端有明显的提振。

体现外需的新出口订单连续两个月回落,9月出口受到台风影响,但10月的新出口订单指数仍比9月读数低。外需有压力的背景下提振内需的必要性上升,政策有望进一步加码,关注11月4日至8日在京举行的十四届全国人大常委会第十二次会议。 行业PMI方面,建筑业商务活动指数保持扩张。8月份以来专项债发行持续放量,资金端压力缓解提振施工进度,10月土木工程建筑业商务活动指数升至55.0以上较高景气区间,表明基础设施项目建设施工进度有所加快。

下周关注:十四届全国人大常委会第十二次会议11月4日至8日在京举行;中国10月贸易数据(周四)、美国举行2024年总统大选(周二)、美联储公布利率决议(周五)

贵金属:聚焦美大选 金价冲高回落

1、伦敦现货黄金冲高回落,较上周下跌0.41%至2735.8美元/盎司,周内最高价再创历史新高2790.07美元/盎司;现货白银较上周下跌3.76%至32.441美元/盎司;金银比回升至84.3附近。截止10月29日美国CFTC黄金持仓显示,总持仓较上次(22号)统计增加5708张至579468张;非商业持仓净多数据减仓17551张至278653张;Comex库存,截止11月1日黄金库存周度增加2.81吨至532.91吨;白银库存增加36.34吨至9597.98吨。

2、数据方面,美国劳工部公布的美国10月非农新增就业人数骤降至1.2万人,远低于预期11.3万人,也远低于上个月的25.4万人(修正后22.3万人),不过美国失业率仍维持在4.1%的低位,与此前持平。毫无疑问,美国就业数据出现了较大幅度的放缓,但鉴于美国10月发生极端天气以及罢工等因素,所以单月数据并不足以说明经济的大幅放缓,但已足以强化美联储下周降息25个基点的概率。其他数据方面,美国9月PCE物价指数同比上涨2.1%,持平预期,为2021年初以来的最低水平,略高于央行2%的目标,前值从2.2%上修至2.3%。美国三季度实际GDP年化季环比初值2.8%,低于预期2.9%和前值3%,通胀继续降温,三季度核心PCE物价指数年化环比初值为2.2%,较前值2.8%显著下滑,但超过市场预期的2.1%。近期美国经济、就业和通胀数据扑朔迷离,给美联储后期降息带来较大的不确定性。

3、美联储议息会议和美国大选日益临近,金融市场气氛逐渐由乐观转向谨慎,市场存在一定避险情绪,但这种避险情绪未必持续惠及黄金市场。一是市场已充分定价11月美联储降息25个基点;二是不同总统候选人对财政的施政策略不同,从而导致美经济、通胀以及地缘的不同走向,也将会影响着美联储的决策。另外,近期金价持续上涨后开始产生分歧,特别是黄金实物消费转慢,带来一定的流动性担忧,恐带来新的套保及对冲力量。当然,在美联储降息通道持续开启及地缘政治仍然混乱加持下,也并无显著的持续利空。因此总体来看,黄金后期仍偏乐观,但下周风险事件较多,市场波动率或将加大,建议观望为上。

发表评论