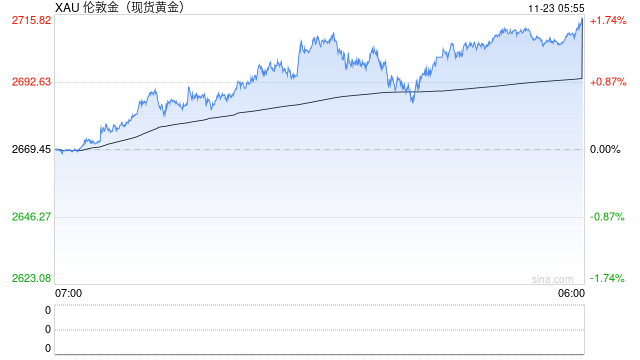

近两年来,在宏观波动放大、利率中枢下移、风险偏好降低的背景下,红利风格表现相对强势,受到了投资者青睐。但自三季度以来,红利策略整体下行压力较大,超额收益出现了一定的回调,那么红利赛道是否已出现拥挤?后续的投资价值和方向在哪?

对此,金鹰基金权益研究部基金经理梁梓颖表示,红利板块的拥挤度从高频的成交、换手、融资情绪等指标来看,二季度下旬确有明显提升,但经历了7月以来的调整后,当前大部分红利资产交易拥挤度已经下降至中等偏低或较低位置。

同时她认为,基于公募基金二季报持仓来看,高股息行业边际上的确有一定的攀升,主动权益类基金对公用事业、银行、煤炭等典型高股息行业配置比例有0.2%-0.6%不等的提升,尽管持仓有小幅提升,但是红利资产超配比例仍处低位,偏股基金重仓股中,持有红利低波指数与中证红利指数成分股的超配比例处于近十年来的低位水平。因此,从交易拥挤度与公募基金“抱团”行为来看,当前红利板块拥挤度并不高。

金鹰基金梁梓颖表示,高股息周期性占优的核心驱动力主要来自三个方面:海外风险偏好也就是美债利率上行、国内风险偏好下行,也就是新发基金规模的持续下滑、以地产为驱动力的经济上行周期的结束——过去两年半的时间里,全球地缘事件频发、逆全球化浪潮和美联储加息周期构成了复杂的外部环境,叠加国内经济增速放缓和新发基金规模持续下行,在海内外因素共振作用下,风险偏好收敛成为过去两年半高股息资产的超额收益增长提速的核心推动力。

但时至今日,正如我们前述所提到的,过去两年半带来高股息显著占优的要素发生了一些弱化,同时从高股息品种与全市场的相对估值分位数来判断红利资产的赔率,当前高股息的相对估值分位数已经处于较高位置,尚有上行空间,但距离极值不太远,意味着红利资产的赔率已经不高,所以我们判断未来红利资产的相对优势依然存在,只是超额收益幅度可能会有所下降。

基于估值性价比与资产稳定性角度考量,金鹰基金梁梓颖认为,长期稳定的红利类资产还是有进一步的重估空间,将相对关注高股息金融行业,以及水电、公路铁路、水务等公用事业类行业。

风险提示:

本资料所使用的数据仅供参考,引用的观点、分析预测仅代表投研人员在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,也不构成对阅读者的投资建议。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

发表评论