来源:体育产业生态圈

文 / 董董

编 / 李禄源

不久前,武汉当代明诚文化体育集团股份有限公司发布公告,撤销退市风险警示并继续实施其他风险警示,A股简称将从‘*ST明诚’变更为‘ST明诚’。

这意味着:这家公司暂时脱离了退市风险,在重整归来后,迈出了新发展的重要一步。

这家曾在体育圈风光无限的公司,2016年前叫‘道博股份’,2020年改名‘当代文体’,但体育圈内对他们最为熟悉的名字,还是其在2016至2020年间使用过的简称——当代明诚。

这四个字,代表着它曾经的高光时刻,也铭刻着它带给整个行业的沉重警示。

从崩塌到重建

经历了2019和2020年的大幅亏损后,当代明诚在2021年启动第一次重组。

当年6月,当代明诚原控股股东新星汉宜及其一致行动人当代集团、天风睿源将1.94%的公司股份转让给国创资本,并将25.45%的表决权委托给国创资本。至此,国创资本成为控股股东,武汉市国资委成为实际控制人。

随着这一动作的落地,当代明诚也开始了自救之路。

先是向控股股东借款,2021年9月向国创资本分两次贷款2.75亿元;随后减持天风证券,并为新英体育注资,维持其正常运营;同时,当代系对此前提供给当代明诚的关联方借款给予展期。

此外,在国创资本入主后,当代明诚启动了非公开发行股票事项,计划向国创资本发行股票来完成最终收购。

不过,随着当代明诚业绩恶化,国创资本的收购意愿随之变化。

2022年1月29日,在当代明诚发布2021年业绩预亏公告后,国创资本宣布交还上市公司管理权。随后,当代明诚非公开发行股票计划终止,国创资本单方面终止此前的表决权委托。

这也意味着,国创资本和武汉市国资委最终放弃了当代明诚。

第一次重组宣告失败,当代明诚的债务危机彻底爆发。

民银资本因贷款逾期起诉明诚香港,请求对其进行清盘;西甲联盟向新英开曼要求提前终止合同,并索赔巨额违约金;随后,亚足联和新英开曼的合同也提前终止——至此,当代明诚体育业务已然实质性崩盘。

加之其他债权人的诉讼,当代明诚步入破产境地。2023年1月,武汉中院决定对当代明诚启动预重整程序,当代明诚第二次重组启动。

随后,香港特别行政区高等法院裁定明诚香港进入清盘程序,香港破产署接管明诚香港,当代明诚体育业务最优质资产——新英体育被剥离。

至此,当代明诚再无体育业务。

2023年8月,湖北联投城市运营有限公司(联投城运)、国厚资产管理股份有限公司、深圳市招商平安资产管理有限责任公司、北京久银投资控股股份有限公司组成的联合体成为当代明诚重组投资人。其中,联投城运为产业投资人,其控股股东为湖北省联合发展投资集团有限公司,实际控制人为湖北省国资委。

2023年12月,当代明诚重整计划实施,联投城运持有重整后当代明诚20.00%的股份。至此,公司控股股东变更为联投城运,实控人变更为湖北省国资委。

2023年12月27日,武汉中院裁定当代明诚重整计划执行完毕。

当代明诚为什么会崩盘?

回头来看,当代明诚的崩盘,除了疫情对体育赛事举办的影响之外,主要原因还是此前数年的激进扩张。

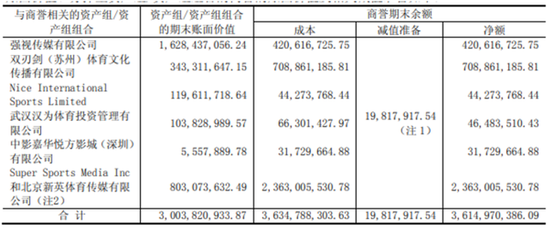

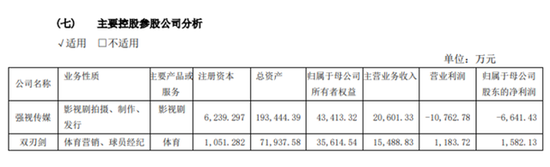

2015年2月,当时还叫道博股份的当代明诚通过发行股份及支付现金完成了对强视传媒的重大资产重组,正式切入文化行业。此次交易对价为6.5亿元,形成了3.40亿元的商誉。

‘商誉’指的是收购对价超过收购标的净资产公允价值净额的部分,也就是‘溢价部分’,在资产负债表中以非流动资产呈现。

随后,当代明诚在2016年完成了对双刃剑体育、Nice International Sports和Borg.B.V的收购——收购双刃剑体育依然采用发行股份及支付现金的形式,交易对价为8.2亿元,形成了7.09亿元的商誉;后两者以现金收购,形成了超过4亿元的商誉。

为了完成收购和补充运营资金,当代明诚2016年发行了面值4亿元的公司债券,并以Nice International Sports和Borg.B.V的股权为质押,取得年利率高达7%的2亿元贷款。

当年,当代明诚资产负债率由25.19%提升至31.00%。但这并没有拖缓他们的脚步。

2018年,当代明诚完成对新英体育的收购。在这场收购中,为了避开证监会审核,他们不再发行股票,而是采用全现金收购,交易对价为5亿美元,进而形成了23.63亿元的商誉。更为离谱的是,当代明诚并没有对新英体育进行业绩对赌。这场收购的现金主要来自于举债。

2017和2018年,当代明诚资产负债率分别达到46.43%和60.17%。

在这些收购后,截至2018年底,当代明诚积累的商誉已经高达36.15亿元,积累的长期借款有16.21亿元,这为其之后的巨额亏损埋下了伏笔。

2018年底,当代明诚积累的商誉已超过36亿元

更重要的是,为了筹集借款,当代明诚及其子公司几乎将所有资产都进行了抵押和质押,如汉为体育在建的场馆,新英开曼、双刃剑、强视传媒的股权等等。

2019年,强视传媒营收和净利润暴跌。2020年,疫情之下,当代明诚影视业务和体育业务均出现大幅下滑,当年财务费用(主要为利息费用)更是高达7.43亿元。这让当代明诚紧绷的现金流难以支撑,承受不住的当代系开始寻找接盘侠。

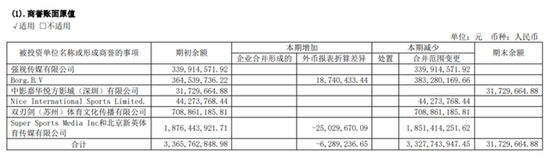

2021年之后,当代明诚开始大规模计提商誉减值,当年计提了9.34亿元的减值,亏损规模高达13.36亿元。随后,当代明诚先后失去西甲和亚足联版权,商誉减值规模扩大。同时,明诚香港被清盘,新英体育等资产带来的巨额商誉全部转为损失。

根本上看,当代明诚的崩盘,主要来自于现金收购蒋立章及新英体育的资产,从而带来了极高负债和商誉,在意外情况的引爆下,当代明诚迅速资不抵债,走向崩盘。

当代明诚带来的三点启示

当代明诚的崩盘,证明了激进扩张的恶果,也为体育行业带来了一些启示。

第一点便是,体育版权只有大玩家才玩得转。

一方面,由于优质赛事IP的稀缺,体育版权近年来价格持续提升,每年数亿甚至更多的版权费用也只有家底雄厚的头部平台才能承受得起;另一方面,在版权行业,版权所有方具有主导地位,版权成本基本属于刚性支付,打个比方,就像2020年的疫情,企业不能获得收入,但与之相关的费用却需按合同约定进行支出,这对企业的业绩表现将是极大的考验。

在2020年,当代明诚体育版权业务营收为5.35亿元,同比下滑53.27%;成本为6.88亿元,同比仅减少了20.73%,呈现出一定的刚性。如此一来,他们的毛利率表现为-28.59%,较2019年减少了52.79个百分点。

第二个启示是,文体类业务具有高度的不确定性——这一点其实一直为人所知,却又不被重视。

2018年是体育大年,从事体育营销的双刃剑营收为6.42亿元,净利润为1.22亿元,妥妥的优质资产;但到了2019年,双刃剑体育营收锐减至1.55亿元,净利润仅1582.13万元,甚至不如业绩对赌前的业绩表现。

另一个极端案例出现在强视传媒身上。2019年,强视传媒营收和净利润暴跌,主营业务收入从2018年的10.83亿元下降至2.06亿元,净利润由1.43亿元降为-6641.43万元。当代明诚彼时给出的说法是影视行业环境变化所致,但这种业绩的突然变化,无疑证明了影视、乃至文体业务的高度不确定性。

第三个启示,则是文体类资产存在一定变现难题。

当代明诚资产负债率一直不算高,2018年为60%左右。但其资产极大一部分为影视传媒带来的存货和体育版权带来的无形资产,以及巨额商誉。其中,商誉在出售之前无法变现,影视存货中占比极大的在产品甚至无法质押,体育版权的变现更是困难重重。

在近期回复上交所关于2023年报的问询函公告中,当代明诚记录了这么一个会计差错:

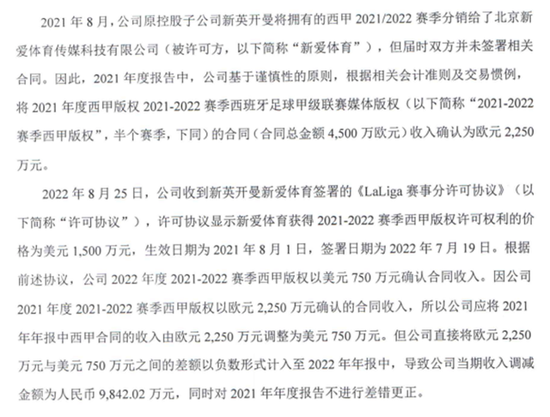

2021年8月,新英开曼将西甲2021/2022赛季分销给北京新爱体育传媒科技有限公司,但当时双方未签署相关合同。因此,在2021年度报告中,当代明诚基于谨慎性原则,按此前合同将2021年度这一赛事西甲版权的合同收入确认为2250万欧元(合同总金额4500万欧元)。

但到2022年8月,当代明诚收到了双方签订的协议,协议显示授权金额仅为1500万美元。按照这一协议,当代明诚2021年度西甲版权收入应调整为750万美元。

根据会计师的报告,新英开曼和新爱体育针对西甲版权,一开始即是以1500万美元的价格在谈判,原因是西甲联赛因赛事质量、球队球星数量均大幅下降导致整体价值下降明显。

但基于商业事实,西甲版权收入从4500万欧元锐减至1500万美元,体育版权资产在极端情况下的变现难度可想而知。

有关西甲版权收入的会计差错

当代明诚的发展,在国内体育行业的发展中留下了重要的痕迹。而在迈过了当代明诚这座坎之后,近年来体育行业的发展也变得更为理性,体育公司们同样更趋务实。

一个行业不可能始终全员保持正确地前行。只要能够总结经验和教训,未来体育行业的发展,依然值得期待。

发表评论